Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

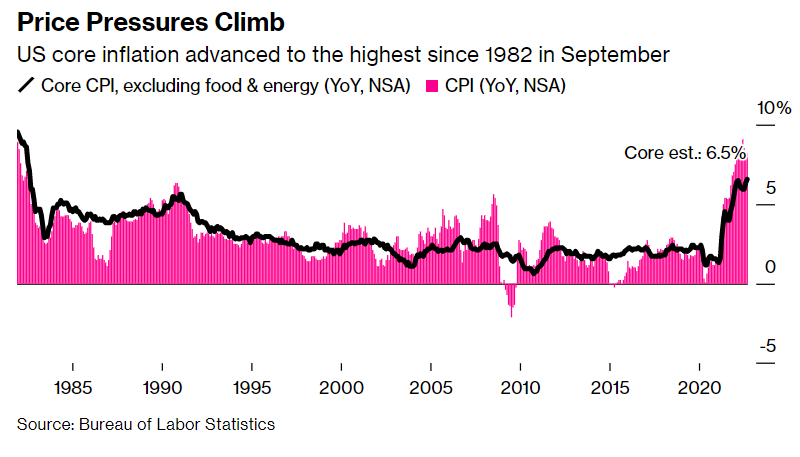

Il CPI di settembre batte le aspettative mantenendo la Fed sul suo percorso aggressivo di aumento dei tassi

L’inflazione degli Stati Uniti sta diventando sempre più profonda, mantenendo la Fed sul suo percorso aggressivo. Le speranze che la banca centrale più importante del mondo riduca i rialzi dei tassi di interesse sono state distrutte con la lettura del CPI di settembre. Il core CPI è balzato al massimo degli ultimi 40 anni al 6,6%, superando le previsioni e innescando un calo delle obbligazioni statunitensi.

Il rapporto sull’inflazione di giovedì ha mostrato quanto siano ampie le pressioni sui prezzi, con grandi aumenti dei costi di cibo, alloggi e servizi medici. Ciò rappresenta un problema per un’economia statunitense che sta già rallentando. I prezzi in aumento stanno intaccando gli stipendi mentre i costi dei prestiti più elevati schiacciano il mercato immobiliare.

La lettura headline del CPI di settembre è stata dell’8,2%, rimanendo quindi al di sopra dell’8% per il settimo mese consecutivo. L’aumento dei costi del cibo e degli affitti hanno compensato il calo dei prezzi della benzina.

Un altro mese di aumento dei prezzi è l’ultima cosa che il presidente Joe Biden voleva vedere a meno di quattro settimane dalle elezioni di medio termine. Il presidente ha sperato che il picco dei prezzi svanisse presto, anche se ha avvertito gli americani che potrebbero affrontare un “lieve recessione”.

Il rapido rialzo dei tassi della Fed ha già portato il suo benchmark al 3,25% e il dollaro al massimo in due decenni, costringendo altre banche centrali a tenere il passo. Per ammissione della Fed stessa, il rischio di fare troppo poco per stabilizzare l’inflazione supera il costo di fare troppo. Con letture di inflazione ancora molto forti, la Fed è chiaramente propensa a rischiare di esagerare danneggiando l’economia.

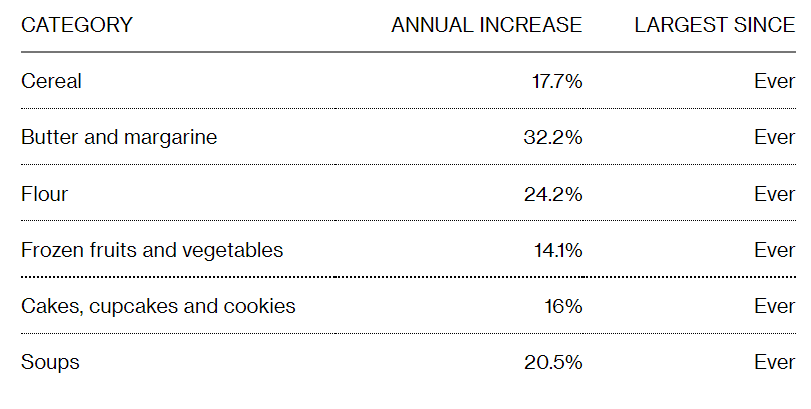

L’inflazione dei costi alimentari

I prezzi dei generi alimentari hanno continuato a salire a settembre e sono stati uno dei numerosi contributori all’aumento del CPI di settembre. I costi del cibo sono aumentati del 13% rispetto a un anno fa, con prodotti come farina, biscotti, tacchino, frutta e verdura che hanno tutti registrato aumenti record.

Nel frattempo, l’indice del cibo nelle scuole e nei siti dei dipendenti è balzato del 45% rispetto al mese precedente e del 91% su base annua. Sebbene rappresenti una quota molto piccola dell’indice generale dei prezzi al consumo, l’aumento dei costi pesa sugli americani. L’impennata è il risultato della scadenza di un programma dell’era della pandemia che forniva pasti gratuiti a tutti gli studenti delle scuole pubbliche.

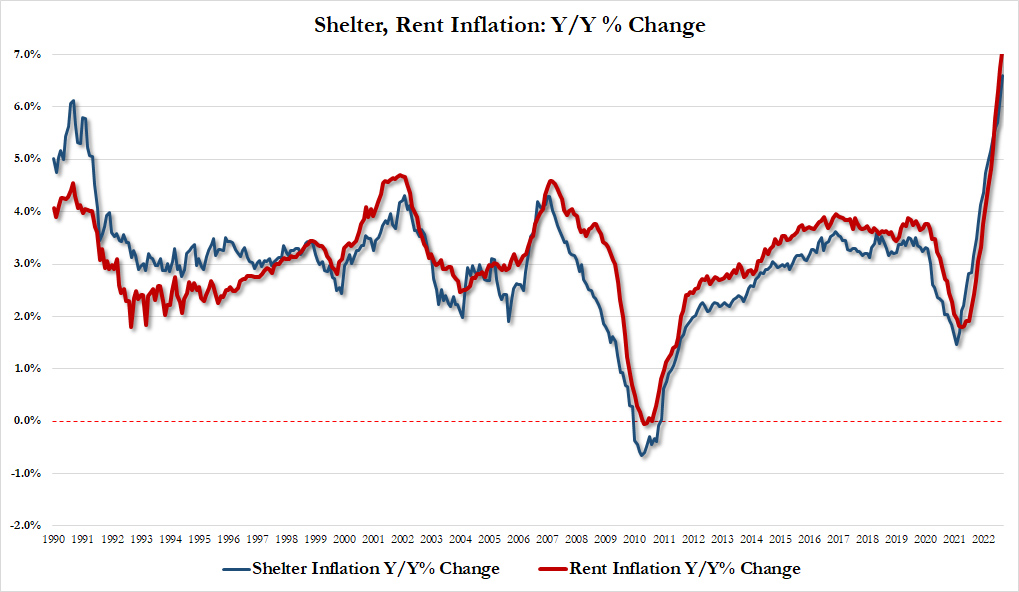

Gli affitti accelerano al ritmo più veloce dal 1990

I costi delle abitazioni sono aumentati eccessivamente il mese scorso e rischiano di avere un effetto duraturo sull’aumento dell’inflazione statunitense. L’affitto dello shelter e l’owner equivalent rent sono aumentati ciascuno dello 0,8% a settembre rispetto al mese precedente, il massimo dal 1990. Entrambe le misure hanno registrato anticipi record del 6,7% su base annua.

Ciò ha contribuito al più grande aumento anno su anno dal 1982 dei costi complessivi degli alloggi, che includono anche soggiorni in hotel e assicurazioni per inquilini e famiglie.

L’edilizia abitativa rappresenta circa un terzo del paniere complessivo dei prezzi al consumo e una quota ancora maggiore del core CPI.

Le variazioni dei costi degli alloggi richiedono tempo per filtrare attraverso i dati dell’inflazione, poiché l’attuale accelerazione riflette in parte l’aumento degli affitti e dei prezzi delle case registrato negli ultimi due anni. Quindi, mentre alcune misure attuali degli affitti stanno mostrando una crescita più lenta, ci vorrà del tempo prima che ciò si manifesti nelle letture del CPI.

Anche escludendo l’affitto dell’alloggio, il costo dei servizi è aumentato a un ritmo annuo record, sottolineando l’ampiezza e la profondità delle pressioni complessive sui prezzi nell’economia.

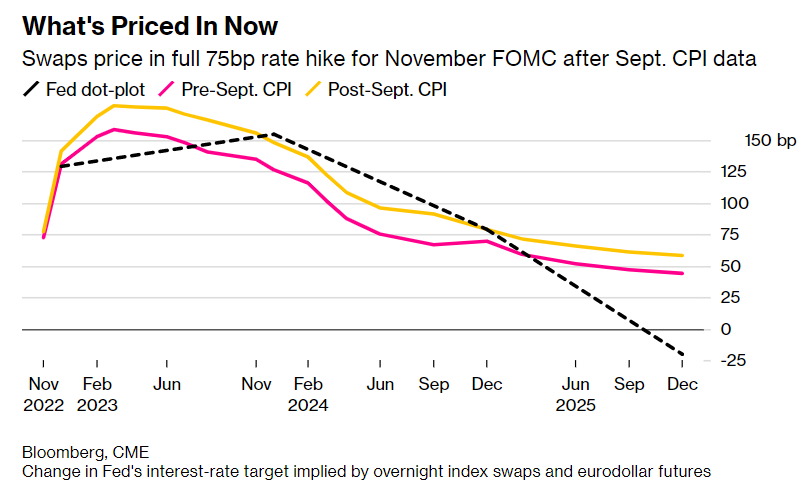

Cosa si aspetta il mercato dalla Fed?

Dopo che il CPI di settembre ha superato le aspettative, il mercato ha iniziato a scontare due aumenti consecutivi dei tassi di 75 punti base nei prossimi due incontri della banca centrale.

Il tasso sul contratto overnight index swap (OIS) di novembre è salito al 3,86%, oltre 75 punti base al di sopra dell’attuale tasso effettivo sui fed funds, mentre quello di dicembre è salito al 4,50%. Un totale di 142 punti base di aumenti dei tassi sono ora prezzati per le prossime due riunioni del FOMC.

Prima dei dati sull’inflazione, i mercati erano orientati verso una mossa di 50 punti base a dicembre. Alla chiusura di mercoledì, gli swap prezzavano circa 130 punti base di rialzi per il resto dell’anno.

Il mercato ha anche scontato un massimo più alto per il tasso ufficiale, con il contratto di marzo 2023 che ha toccato il 4,864%.

La reazione dei mercati

Le azioni statunitensi hanno reagito prepotentemente alle perdite provocate dalla lettura dell’inflazione. L’S&P 500 ha chiuso in rialzo del 2,6% dopo aver oscillato di oltre il 5% durante una giornata di negoziazione turbolenta. Il benchmark ha recuperato oltre il 40% delle perdite del sell off di sei giorni che lo ha portato al minimo in due anni.

Un’ondata di opzioni put acquistate per proteggersi dal calo delle azioni si è spostata in the money e, una volta che i profitti sono stati raccolti, i dealer di opzioni sono stati costretti ad acquistare azioni per mantenere un’esposizione neutrale.

La curva dei rendimenti si è appiattita, con il rendimento dei titoli a due anni in rialzo di 18 punti base al 4,47%. Il rendimento dei Treasury a 30 anni ha brevemente superato il 4% per la prima volta dal 2011. Questo è l’ultimo benchmark del Tesoro a superare questa soglia psicologica dopo che l’intera curva ha iniziato il 2022 sotto il 2%.

Allo stesso tempo, i mercati del Regno Unito sono rimasti in agitazione. La sterlina è risalita sopra $ 1,13, sostenuta dalle notizie secondo cui i funzionari governativi stanno lavorando a un’inversione del piano fiscale. Anche i gilt sono aumentati, con il rendimento del debito a 30 anni che è sceso di ben 46 punti base.

Lo yen è sceso al livello più basso in più di 30 anni prima di invertire la mossa secondo le speculazioni su un potenziale intervento del Giappone.

Il petrolio è tornato sopra gli 89 dollari al barile dopo che un rapporto sul greggio statunitense ha segnalato potenziali fattori rialzisti. Il dollaro è sceso dello 0,7%.

ARTICOLI CORRELATI:

Inflazione USA ad agosto supera le aspettative

A che punto si trova Powell nella sua lotta contro l’inflazione?

La strada per il ritorno dell’inflazione al 2% non è spianata

Il picco dell’inflazione? Il CPI di luglio è inferiore alle aspettative