L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La strada per il ritorno dell’inflazione al 2% non è spianata

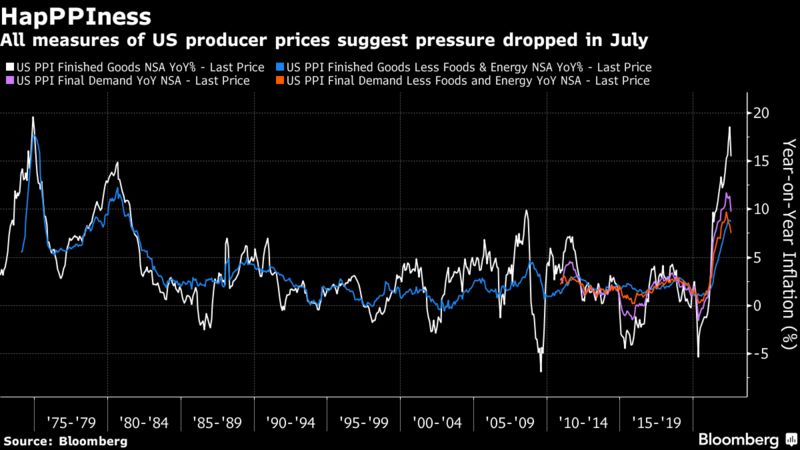

Dopo i dati di mercoledì sull’inflazione dei prezzi al consumo che hanno sorpreso al ribasso, giovedì è arrivata un’altra buona notizia. Il CPI non è aumentato da giugno a luglio mentre il PPI è sceso inaspettatamente a luglio per la prima volta in più di due anni, riflettendo in gran parte un calo dei costi energetici. Anche se questi dati fanno ben sperare, la strada per il ritorno dell’inflazione al 2% non è spianata.

L’indice PPI è diminuito dello 0,5% rispetto al mese precedente ed è aumentato del 9,8% rispetto a un anno fa. Sulla base dei prodotti finiti, il PPI di giugno ha raggiunto il livello più alto dal primo mese dell’embargo petrolifero nel 1973. Sulla base della domanda finale ha raggiunto il massimo storico quest’anno. Entrambe queste misure hanno mostrato un forte calo a luglio.

Escludendo le componenti volatili di cibo ed energia, il cosiddetto core PPI è aumentato dello 0,2% rispetto a giugno e del 7,6% rispetto all’anno precedente.

Le cifre suggeriscono che alcune pressioni inflazionistiche sui gasdotti stanno iniziando ad allentarsi. Ciò potrebbe in definitiva mitigare il ritmo di crescita dei prezzi al consumo nei prossimi mesi.

I prezzi delle materie prime, compreso il petrolio, sono diminuiti drasticamente negli ultimi mesi e ci sono indicazioni che le condizioni della catena di approvvigionamento stiano migliorando.

L’American Automobile Association ha annunciato che il prezzo medio della benzina è sceso sotto i 4 $ al gallone per la prima volta dall’invasione dell’Ucraina.

L’inflazione salariale

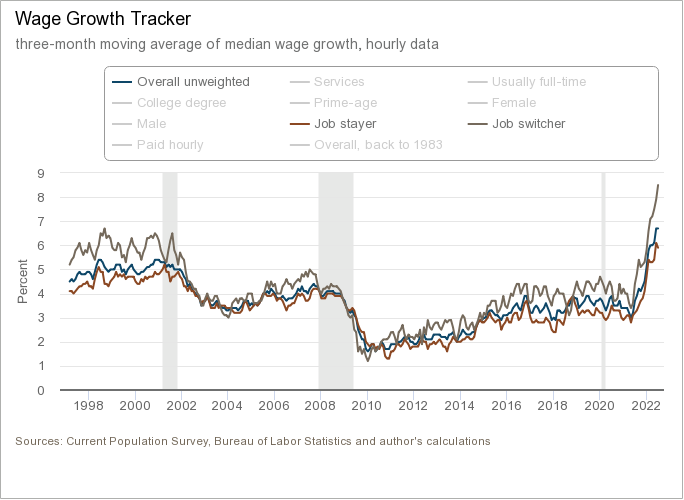

Dai dati sull’occupazione, ci sono segnali di un leggero indebolimento del mercato del lavoro. Il numero delle nuove richieste di disoccupazione rimane molto basso, ma la tendenza è chiaramente al rialzo.

I licenziamenti stanno correndo al ritmo più veloce dell’anno. Questa non è una buona notizia di per sé ma alimenta le speranze che un mercato del lavoro in via di indebolimento allevierà la pressione sui salari.

I dati dell’Atlanta Fed sui salari di luglio hanno mostrato una crescita invariata al 6,7%. I salari di coloro che hanno mantenuto il posto di lavoro sono leggermente diminuiti mentre sono aumentati quelli di chi ha cambiato lavoro.

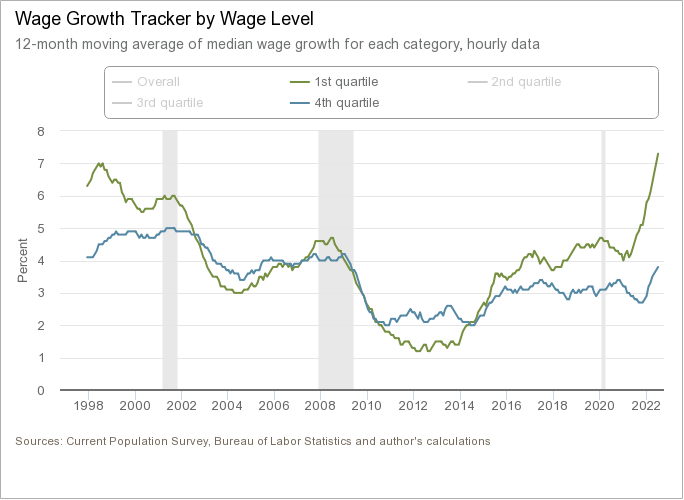

I dettagli del Wage Growth Tracker mostrano anche che i salari per chi guadagna di meno stanno registrando aumenti medi di oltre il 7%, i più alti dall’inizio dell’indagine nel 1997. Le persone con le retribuzioni più alte stanno godendo di una crescita inferiore al 4%.

Tutte queste misure suggeriscono un’economia ancora molto calda ma quello che conta è la direzione dei dati. Il fatto che un certo numero di misure sia leggermente diminuito o che abbia smesso di aumentare è molto significativo.

Il ritorno dell’inflazione al target del 2%

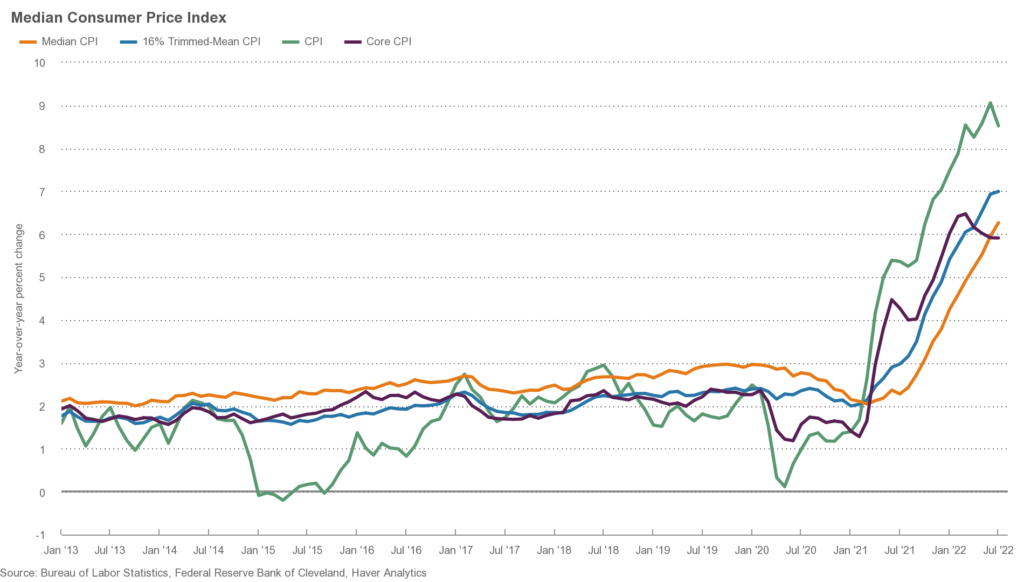

I mercati cercano di anticipare gli eventi futuri e stanno al momento scontando un taglio dei tassi d’interesse il prossimo anno. Gli ultimi dati sull’inflazione hanno dato ad alcuni la sensazione che il ritorno dell’inflazione al target del 2% sia vicino.

La decelerazione dei prezzi riflette semplicemente l’inversione dell’aumento dei prezzi delle categorie “transitorie” legate alla pandemia. In altre parole, qualsiasi tendenza disinflazionistica dal 9% non segnala un cambiamento nello squilibrio tra domanda e offerta.

L’economia è ancora lontana dal tornare al 2% di inflazione. Lo sticky CPI, una misura dell’aumento dei prezzi che cambiano con più difficoltà, ha raggiunto un nuovo massimo a luglio. Anche le misure mediane che riflettono le tendenze di base hanno fatto nuovi massimi.

Nessuno dice che gli ultimi dati non siano buoni. Sembra sempre più che il picco dell’inflazione sia arrivato. Tuttavia i prezzi non scenderanno senza alcuno sforzo per spingerli verso il basso. E’ necessaria una politica monetaria aggressiva.

Il picco dell’inflazione e i mercati

Il numero del CPI inferiore alle aspettative ha agito da catalizzatore al rally del mercato azionario, portando l’indice S&P 500 al di sopra dei suoi massimi di giugno. La situazione però potrebbe invertire rapidamente.

I funzionari della Fed vogliono continuare a vedere le condizioni finanziarie fare il lavoro per loro. Le condizioni finanziarie sono più allentate adesso rispetto a quando la Fed ha iniziato il ciclo di rialzo dei tassi a marzo e questo non piace affatto a Powell. Al momento il rimbalzo può ancora essere classificato come un rally del mercato ribassista.

Probabilmente abbiamo raggiunto il picco, ma la viscosità dell’inflazione (come quella degli affitti e dello shelter) mantiene pressione sulla Fed e quindi sui mercati.

Mentre il mercato azionario sta celebrando il picco dell’inflazione, il mercato obbligazionario non è per niente contento. Ad un certo punto mercoledì, la curva dei rendimenti ha raggiunto il livello di inversione più profondo dai primi anni ’80, quando Paul Volcker era nel bel mezzo della sua lotta contro l’inflazione.

Lo spread tra il rendimento a 10 anni e quello a 2 anni ha raggiunto i -58 punti base. Più a lungo continuerà l’inversione, più gli investitori diventeranno nervosi per una recessione, con conseguenze quasi autoavveranti.

L’inversione della curva è un chiaro promemoria di quanto il mercato obbligazionario sia diventato convinto che andremo incontro a tempi difficili.

ARTICOLI CORRELATI:

Inflazione statunitense al 9,1%

Frenare l’inflazione senza una recessione