Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Il picco dell’inflazione è vicino?

Con i prezzi al consumo che continuano a salire a ritmi record in tutto il mondo, tutti si stanno chiedendo se il picco dell’inflazione è vicino. Gli economisti rimangono divisi nel rispondere a questa domanda. In questo articolo vedremo quali sono le principali argomentazioni che farebbero pensare che il picco dell’inflazione sia vicino.

L’inasprimento monetario

Le banche centrali sostengono che possono aumentare i tassi d’interesse a un ritmo che consente alle loro economie di raggiungere quello che è noto come un “soft landing“. Gli scettici affermano che faranno precipitare le loro economie in recessione spingendosi troppo oltre con l’inasprimento monetario.

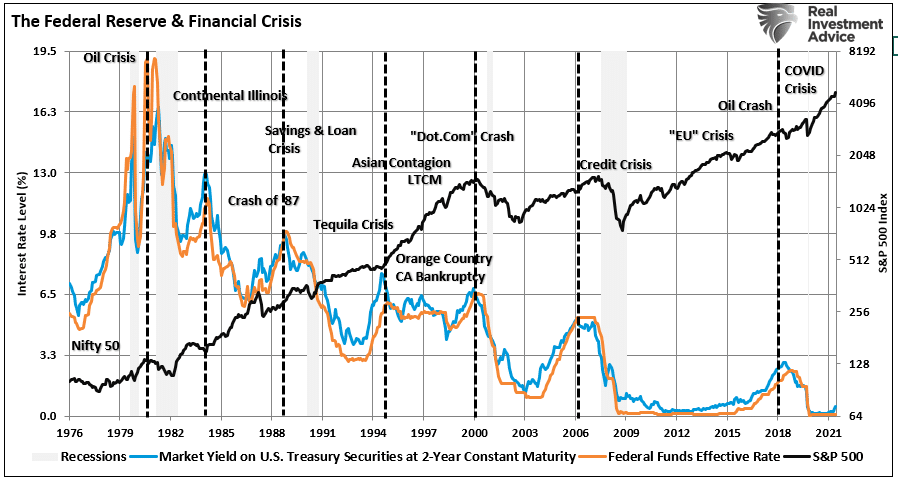

La storia ha mostrato che ogni volta che la Fed ha intrapreso una campagna aggressiva di aumenti dei tassi c’è stato un evento finanziario che l’ha costretta a tornare sui suoi passi. Nella maggior parte dei casi, questi eventi hanno avuto effetti disinflazionistici sull’economia.

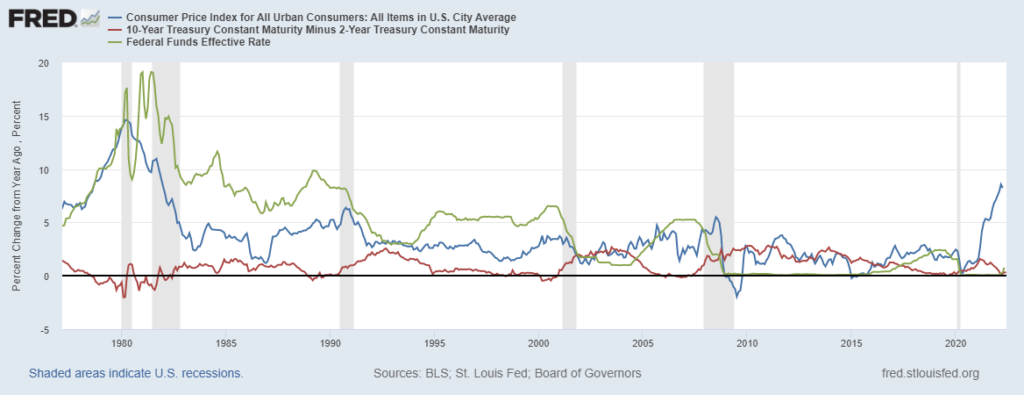

La curva dei rendimenti tende a diventare piatta e spesso arriva addirittura ad invertirsi quando la Fed sta inasprendo la politica monetaria. Storicamente, l’inversione della curva ha preceduto il picco dell’inflazione. Lo spread tra i rendimenti a 10 anni e quelli a 2 anni, quello più utilizzato per monitorare la curva dei rendimenti, si è brevemente invertito ad aprile di quest’anno.

Il ciclo dell’inventario

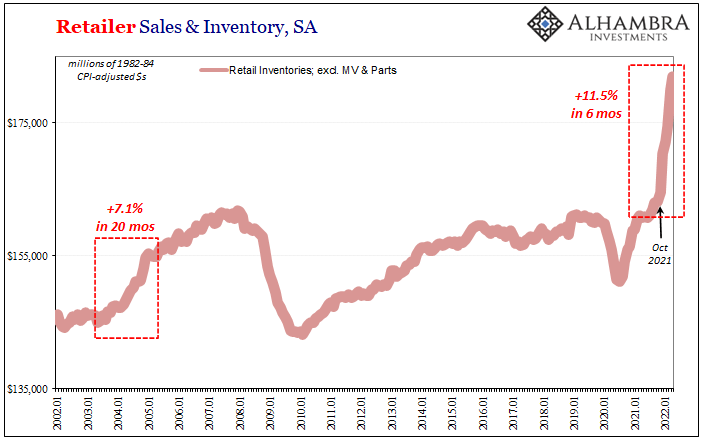

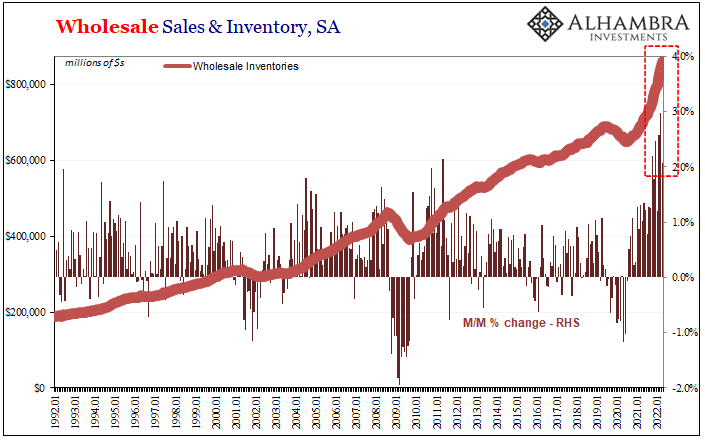

I continui colli di bottiglia della catena di approvvigionamento hanno spinto le aziende a fare scorta di beni e ad anticipare gli ordini per assicurarsi di poter soddisfare la domanda. Con il sentiment dei consumatori che sta scendendo, le aziende ritrovano con un eccesso di beni che eserciterà una pressione al ribasso sui prezzi.

Le ultime stime dell’Us Census Bureau per le scorte all’ingrosso e al dettaglio indicano un afflusso storico di merci che per i rivenditori è stato ininterrotto da ottobre.

Per i grossisti, la situazione è similie.

Allo stesso tempo i consumatori si ritrovano con uno stipendio che non aumenta di pari passo con l’inflazione.

Il rallentamento del mercato immobiliare

I prezzi delle abitazioni sono aumentati vertiginosamente in molti paesi durante la pandemia grazie ai tassi d’interesse ai minimi storici. Mentre i prezzi delle case non sono sempre inclusi nei panieri dell’inflazione, i costi degli affitti lo sono e spesso riflettono le stesse dinamiche.

Quando l’inflazione è decollata nel 2021, gli oneri finanziari hanno iniziato a salire. Ora ci sono segnali che i prezzi delle case si stanno raffreddando. Secondo la Bank for International Settlements, la crescita globale dei prezzi delle abitazioni reali è rallentata a un tasso annuo del 4,6% nell’ultimo trimestre del 2021, in calo rispetto al 5,4% dei tre mesi precedenti.

In termini reali, si stima che i prezzi delle abitazioni globali superino del 27% i livelli medi immediatamente successivi alla crisi finanziaria globale, suggerendo un ampio margine per una correzione.

I tassi sui mutui sono andati oltre il 5%. Ciò, insieme al crollo dell’indice di convenienza delle case, sta frenando le vendite.

Il rallentamento della Cina

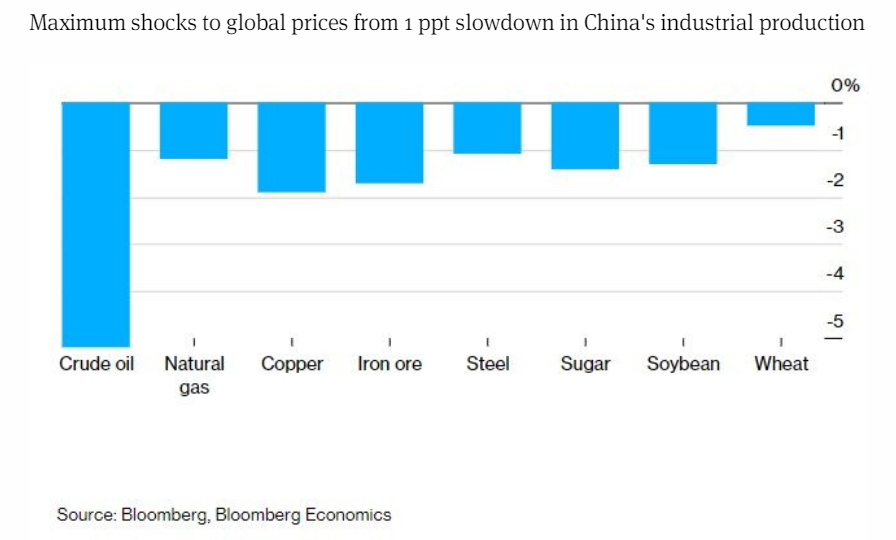

Il rallentamento della Cina, la seconda economia più grande del mondo agisce da forza deflazionistica per la domanda in tutta l’economia globale. La Cina è infatti una grande importatrice di materie prime. La diminuzione delle importazioni sta già impattando i prezzi dei metalli industriali.

Bloomberg Economics calcola che un rallentamento di 1 punto percentuale nella produzione industriale cinese può ridurre fino a 5 punti percentuali i prezzi globali del petrolio. La Cina è il più grande acquirente mondiale di minerale di ferro e ha rappresentato il 40% della domanda globale di rame nel 2020 e fino al 30% di nichel, zinco e stagno.

Le aspettative di inflazione

L’inflazione attesa è importante perché l’inflazione effettiva dipende, in parte, da ciò che ci aspettiamo. Se tutti si aspettano che i prezzi aumentino del 3% il prossimo anno, le aziende vorranno aumentare i prezzi di almeno il 3% e i lavoratori e i loro sindacati vorranno aumenti di dimensioni simili.

Dopo un anno di prezzi in rialzo, le aspettative di inflazione a lungo termine non sono molto superiori a quelle di dieci anni fa.

L’effetto base

Parte dell’attuale picco di inflazione è stato amplificato da quelli che sono noti come effetti base. In sostanza, l’inflazione è stata alta quando le variazioni di prezzo su base annua sono state misurate rispetto al periodo precedente alla pandemia, quando i costi sono crollati. Presto le variazioni verranno misurate rispetto all’attuale livello elevato dei prezzi, quindi parte di quell’effetto si invertirà.

ARTICOLI CORRELATI:

I possibili effetti del quantitative tightening

Cosa potrebbe fermare l’inasprimento della Fed