L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Frenare l’inflazione senza una recessione

Quando gli investitori non sono preoccupati per l’inflazione, si preoccupano per la recessione. La domanda che gli affligge adesso è se sarà possibile frenare l’inflazione senza causare una recessione. Le aziende tecnologiche annunciano il blocco delle assunzioni e la riduzione dei posti di lavoro. I costruttori di case iniziano a parlare di rallentamento della domanda e dell’offerta di case in aumento. Walmart ha riferito questa settimana di avere scorte in eccesso. Tutto ciò non è proprio quello che volevamo?

Con l’eccezione di alcuni shock geopolitici, l’impatto della guerra in Ucraina su cibo ed energia e un altro round di lockdown in Cina, il riequilibrio dell’economia statunitense che abbiamo visto negli ultimi mesi riflette ciò che desideravamo alla fine dello scorso anno. I cambiamenti nell’economia che adesso preoccupano così tanto le persone, sono in gran parte ciò che, sei mesi fa, gli economisti speravano di vedere.

Il mercato immobiliare

Partiamo dal mercato immobiliare che si era surriscaldato a seguito della pandemia. Le scorte erano ai minimi storici e i prezzi delle case erano in aumento. Ad un certo punto, l’accessibilità economica sarebbe stata un problema ma non era chiaro quale livello dei prezzi delle case o dei tassi ipotecari sarebbe stato in grado di raffreddare il mercato immobiliare.

Negli ultimi mesi, gli attuali prezzi richiesti e i tassi ipotecari pari a circa il 5,5% hanno finalmente portato a un riequilibrio del mercato. È troppo presto per dire se si tratta di una pausa temporanea o di qualcosa di peggiore, ma il malsano boom del mercato immobiliare sembra per ora terminato.

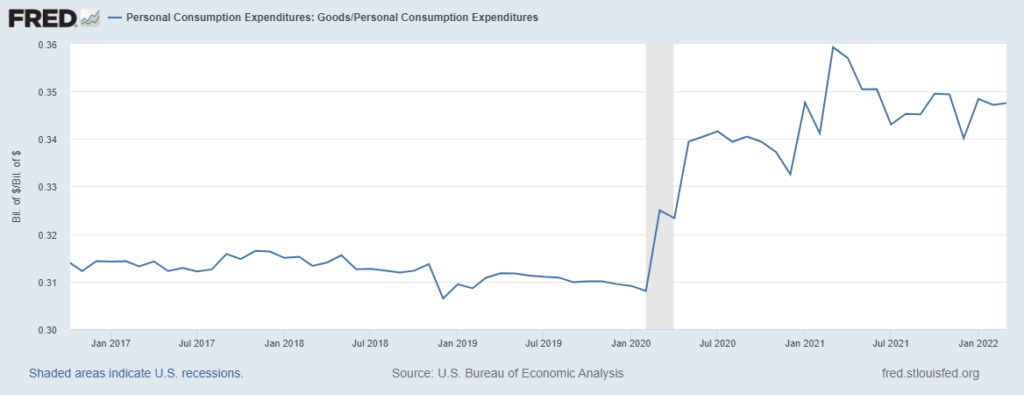

La normalizzazione della spesa per i beni

Un’altra cosa che gli economisti volevano vedere era un passaggio dalla spesa per beni alla spesa per servizi e quindi al ritorno dei consumatori verso modelli comportamentali più normali. Oggi lo stiamo vedendo accadere. Amazon ha dichiarato nel suo rapporto sugli utili trimestrali di essersi trovata a corto di personale a marzo e Walmart sta lavorando per ridurre le scorte in eccesso.

Nel frattempo, le compagnie aeree e alberghiere registrano una forte domanda e potere di determinazione dei prezzi. Eppure gli investitori sono diventati più preoccupati per i segnali di debolezza nel consumo di beni di quanto non siano stati incoraggiati dal boom dei consumi relativi ai viaggi e al tempo libero.

Il contenimento della speculazione

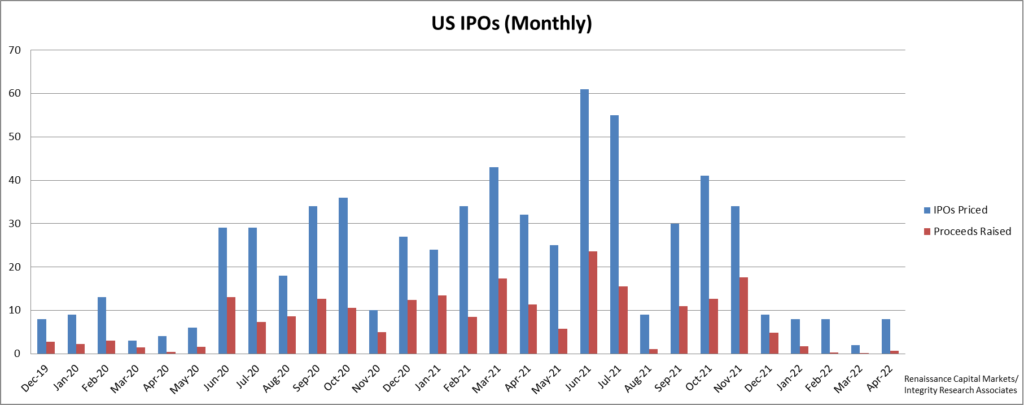

Per anni, gli osservatori di mercato sono stati preoccupati per la speculazione nella Silicon Valley e nell’ecosistema delle criptovalute. Innumerevoli società con modelli di business dubbi sono diventate pubbliche negli ultimi due anni tramite la Special Purpose Acquisition Company o il tradizionale processo di IPO. Le cose adesso sono cambiate.

I prezzi delle azioni e il valore delle criptovalute sono stati colpiti. Società che bruciano denaro come Peloton Interactive Inc. e Carvana Co. hanno annunciato licenziamenti. I venture capitalist affermano di prepararsi per un ambiente più sobrio per il prossimo futuro. I giorni inebrianti per le aziende tecnologiche e le criptovalute sembrano essere finiti per ora.

La normalizzazione è necessaria

Tutti questi cambiamenti sono necessari perché l’inflazione è troppo alta e la Federal Reserve è dovuta intervenire. All’inizio dell’anno il mercato prevedeva che il tasso della Federal Reserve sarebbe arrivato all’1% a marzo 2023. Oggi, le aspettative per il tasso di riferimento a marzo 2023 sono intorno al 3%. Non sappiamo ancora se sarà sufficiente per riportare l’inflazione al target. Ma sulla base del rallentamento del mercato immobiliare, del contenimento degli eccessi speculativi e dell’inasprimento delle condizioni del mercato azionario, è almeno una possibilità che non esisteva all’inizio dell’anno.

Frenare l’inflazione senza una recessione

La domanda che gli investitori si stanno facendo è se la Fed possa frenare l’inflazione senza che l’economia cada in recessione. L’ironia è che se a dicembre aveste chiesto ai “meteorologi” dell’economia come si sarebbe sviluppato un sano riequilibrio dell’economia e della politica monetaria nel 2022, probabilmente avrebbero immaginato qualcosa di simile a quello che stiamo vedendo ora.

ARTICOLI CORRELATI:

Mercato del credito: cosa ci dice riguardo alle probabilità di recessione?

Soft landing: cos’è e perché la Fed non riuscirà a evitare una recessione?