Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Il picco dell’inflazione? Il CPI di luglio è inferiore alle aspettative

Il CPI statunitense è diminuito più del previsto a luglio, aumentando la speculazione che l’inflazione abbia ormai raggiunto il picco e che la Fed possa permettersi di procedere in maniera meno aggressiva con gli aumenti dei tassi d’interesse.

L’indice dei prezzi al consumo è aumentato dell’8,5% rispetto all’anno precedente, raffreddandosi dal 9,1% di giugno. I prezzi sono rimasti invariati rispetto al mese precedente (0% m/m). Il cosiddetto core CPI, che esclude le componenti alimentari ed energetiche più volatili, è aumentato dello 0,3% rispetto a giugno e del 5,9% rispetto a un anno fa.

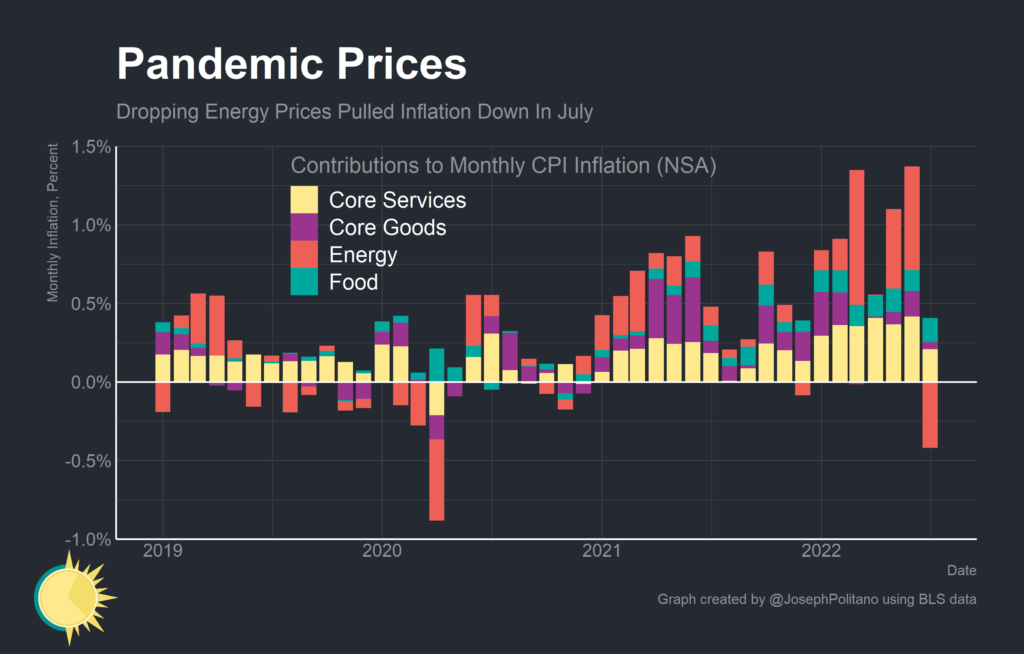

I contributi mensili al CPI

La lettura mensile del CPI è stata il risultato di un calo dei prezzi dell’energia (-4,9%), che è stato il più drastico dall’inizio della pandemia. La diminuzione dei costi energetici ha compensato l’aumento dei prezzi del cibo (+1,1 m/m).

I prezzi della benzina sono scesi del 7,7% a luglio, il massimo da aprile 2020, dopo essere aumentati dell’11,2% un mese prima. I prezzi delle utenze sono diminuiti del 3,6%, il calo più grande da maggio 2009.

Gli affitti, i fattori principali dell’inflazione core, sono rimasti elevati (+0,7%m/m) ma, come sappiamo, sono dati in ritardo e il mercato immobiliare sta già rallentando grazie agli effetti degli aumenti dei tassi e dell’eccesso di offerta. Lo shelter si è moderato leggermente (+0,5% m/m) sulla scia di un calo mensile del 2,7% degli alloggi.

Per quanto riguarda i servizi, l’aumento dei prezzi è sceso allo 0,4% m/m, trainato da un calo del -0,5% nei servizi di trasporto.

Segnali positivi arrivano dalla misura dell’ampiezza dell’inflazione. La lettura di luglio ha mostrato che il 71,8% del paniere del CPI sta aumentando a oltre il 4% su base annualizzata dei dati mese su mese, in calo dal massimo di giugno del 74,8%.

L’aumento dei prezzi del cibo e il costo della vita

Il picco dell’inflazione può anche essere stato raggiunto ma il CPI rimane eccessivamente alto. Nonostante il raffreddamento dei prezzi del gas e delle auto usate offra un po’ di tregua ai consumatori, il costo del cibo continua ad aumentare.

I prezzi complessivi dei generi alimentari sono aumentati del 10,9% rispetto all’anno precedente, il più grande aumento dal 1979. Diversi prodotti essenziali come i cereali e alcuni prodotti lattiero-caseari hanno registrato aumenti record anno su anno.

Il costo della vita degli americani è ancora dolorosamente alto, costringendo molti a caricare le loro carte di credito e drenare i risparmi.

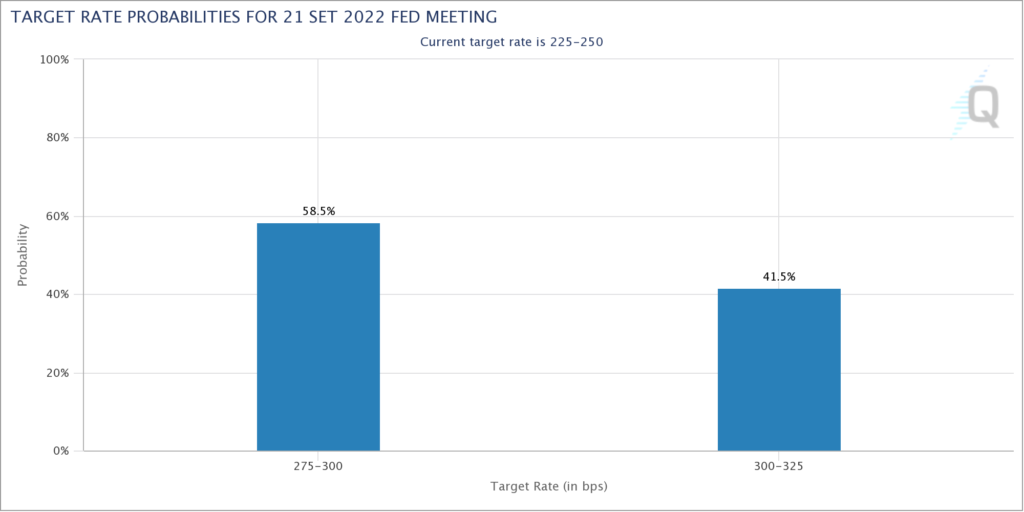

Le aspettative del mercato sugli aumenti dei tassi

La decelerazione maggiore del previsto nel tasso di crescita dei prezzi al consumo ha ristabilito un aumento del tasso di mezzo punto come il risultato più probabile della riunione della Fed a settembre, al posto di un altro aumento di tre quarti di punto.

Gli swap che fanno riferimento alla riunione della Fed di settembre hanno prezzato un inasprimento di 60 punti base, in calo rispetto a 67 punti base. Il mercato ha anche rivalutato il probabile picco del tasso ufficiale della Fed (terminal rate), abbassandolo di circa cinque punti base al 3,62% nella prima parte del 2023.

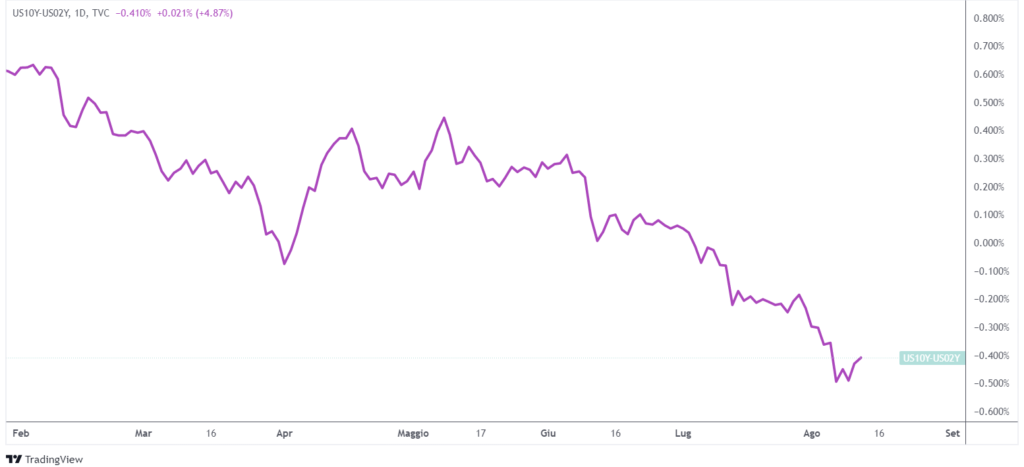

Mercato obbligazionario e curva dei rendimenti

I rendimenti dei Treasury a due anni sono scesi di cinque punti base dopo un calo di quasi 20 punti base subito dopo l’uscita dei dati sull’inflazione. La diminuzione delle aspettative sugli aumenti dei tassi ha lasciato lo spread chiave della curva dei rendimenti (10/2 anni) meno invertito. Il rendimento a due anni ha chiuso a 44 punti base più in alto rispetto al rendimento a 10 anni. Subito dopo l’uscita dei dati lo spread è arrivato a -51 bps.

Mercato azionario e asset di rischio

Gli indici azionari hanno festeggiato il picco dell’inflazione, con l’S&P 500 che è aumentato del 2,07% e il Nasdaq del 2,8%. Le small cap hanno sovraperformato (+2,9%) mentre il Dow Jones è stato l’underperformer.

Bitcoin non si è lasciato impressionare (+2,6%). In questo ultimo rimbalzo risk-on la criptovaluta ha continuato ad essere in ritardo rispetto al Nasdaq, l’indice con cui è maggiormente correlato.

Cosa pensano i funzionari della Fed del picco dell’inflazione

I funzionari della Federal Reserve hanno risposto al picco dell’inflazione dicendo che gli ultimi dati non cambiano il percorso della banca centrale verso tassi d’interesse ancora più alti quest’anno e il prossimo.

Il presidente della Fed di Minneapolis Neel Kashkari, che prima della pandemia era il decisore politico più accomodante del FOMC, ha dichiarato mercoledì di volere il tasso fed funds al 3,9% entro la fine di quest’anno e al 4,4% entro la fine del 2023.

Il presidente della Fed di Chicago Charles Evans ha accolto con favore la notizia del picco dell’inflazione, ma ha aggiunto che il CPI rimane inaccettabilmente alto. Ha inoltre affermato di aspettarsi che la Fed aumenti i tassi nella restante parte dell’anno e nel prossimo.

Mary Daly, la presidente della Federal Reserve di San Francisco, nelle sue osservazioni dopo la stampa del CPI, ha affermato che è troppo presto per dichiarare vittoria nella lotta all’inflazione. Non ha escluso un terzo aumento consecutivo di 75 punti base a settembre e ha respinto le aspettative degli investitori di una svolta verso i tagli dei tassi nel 2023.

Anche Kashkari pensa che non sia realistico concludere che la Fed inizierà a tagliare i tassi all’inizio del prossimo anno ma ha concluso che è più probabile che la banca centrale si fermi ad un certo punto.

ARTICOLI CORRELATI:

Inflazione statunitense al 9,1%

In che modo i tassi d’interesse influenzano l’inflazione?