Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Inflazione USA ad agosto supera le aspettative

L’inflazione USA ad agosto ha superato le aspettative, vanificando le speranze di un nascente rallentamento e assicurando un altro aumento storicamente ampio dei tassi di interesse da parte della Federal Reserve.

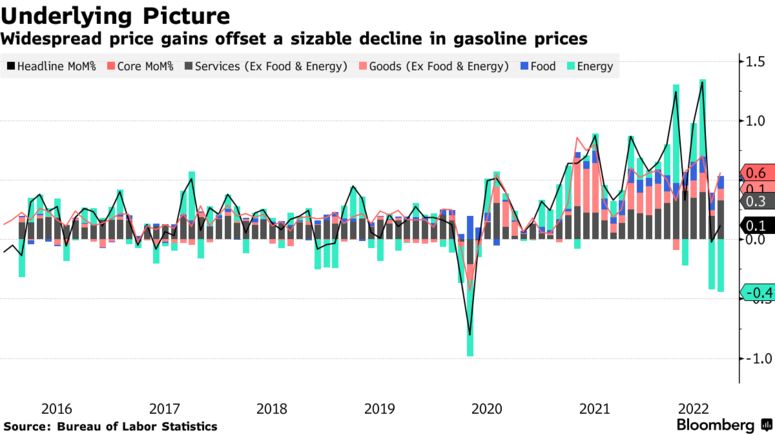

L’indice dei prezzi al consumo è aumentato dello 0,1% rispetto a luglio e dell’8,3% rispetto all’anno precedente. Il cosiddetto core CPI, che esclude le componenti alimentari ed energetiche più volatili, è avanzato dello 0,6% rispetto a luglio (contro lo 0,3% atteso) e del 6,3% rispetto a un anno fa. L’accelerazione su base annua, la prima in sei mesi, è stata guidata dai servizi.

L’accelerazione dell’inflazione indica un costo della vita ostinatamente alto per gli americani, nonostante qualche sollievo alla pompa. Le pressioni sui prezzi sono ancora storicamente elevate e diffuse, indicando una lunga strada da percorrere verso il target del 2% di inflazione.

Scomponiamo le letture

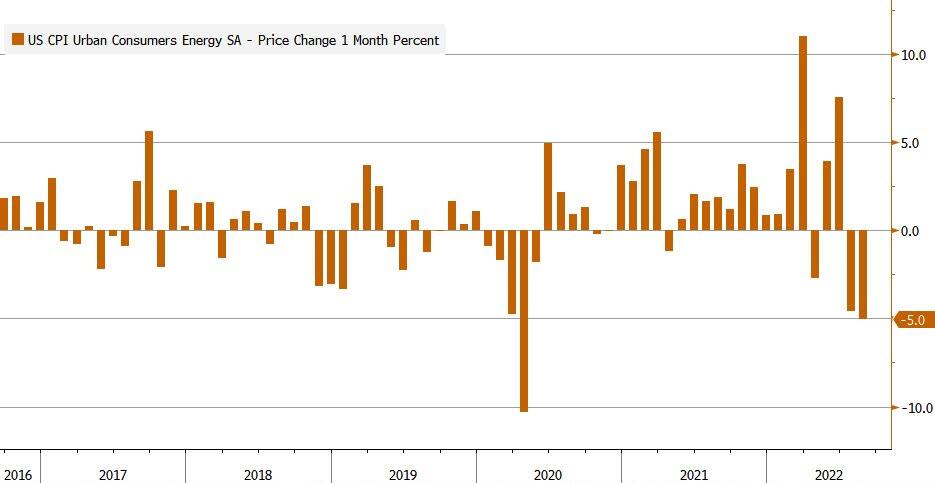

I costi alimentari sono aumentati dell’11,4% rispetto a un anno fa, il massimo dal 1979. I prezzi dell’elettricità sono aumentati del 15,8% dal 2021 mentre i prezzi della benzina sono diminuiti del 10,6% ad agosto, il calo mensile più grande in più di due anni.

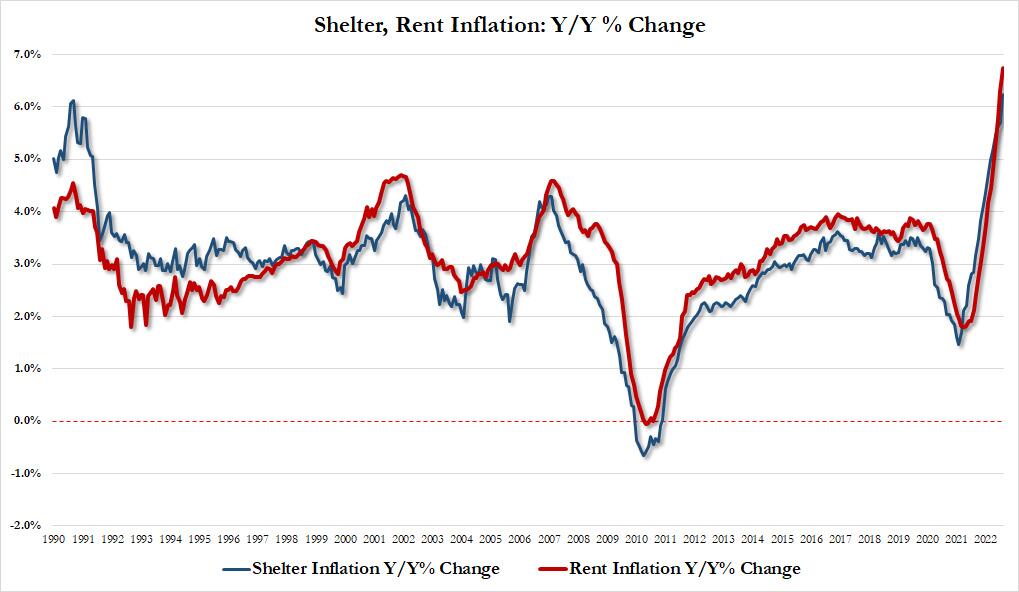

I prezzi dello shelter, la componente più importante dei servizi e che costituisce circa un terzo dell’indice CPI complessivo, sono stati i driver maggiori sia della lettura annuale che quella mensile. I costi complessivi dell’alloggio sono aumentati dello 0,7% da luglio e del 6,2% rispetto a un anno fa, entrambi i massimi dall’inizio degli anni ’90.

Escludendo cibo ed energia, il costo dei beni è aumentato dello 0,5% rispetto a un mese fa, mentre i costi dei servizi, esclusa l’energia, sono aumentati dello 0,6%. Gli economisti si aspettavano un calo dei prezzi dei beni poiché la domanda repressa porta i consumatori a spostare una parte maggiore della loro spesa verso viaggi e intrattenimento. Tuttavia, i prezzi di entrambe le categorie rimangono elevati.

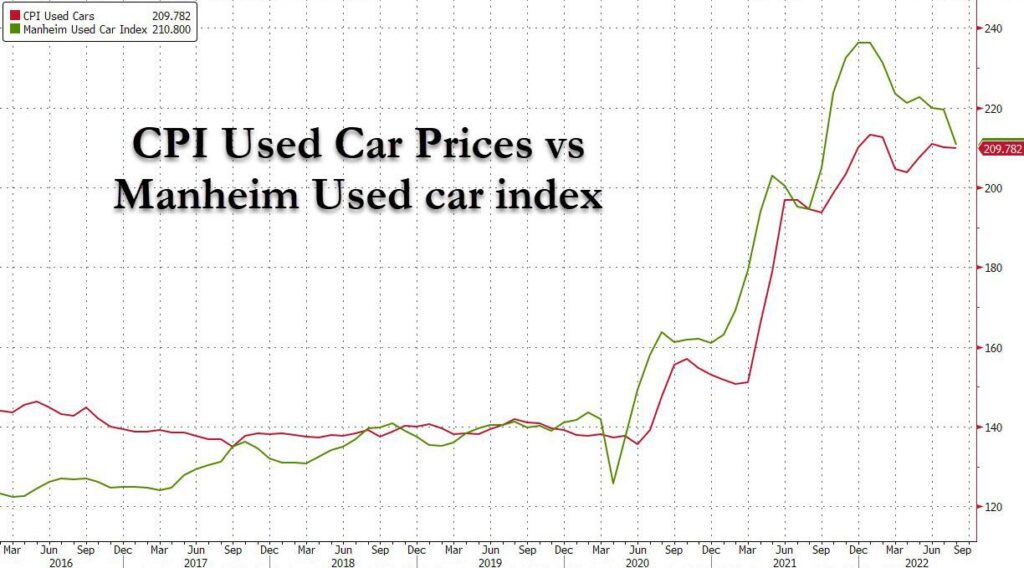

I prezzi delle auto usate sono scesi per il secondo mese consecutivo. Anche le tariffe aeree sono diminuite, probabilmente a causa del calo dei prezzi del carburante. I prezzi delle auto nuove invece hanno continuato a aumentare.

I farmaci senza prescrizione sono aumentati insieme ai beni sanitari complessivi, che hanno registrato l’aumento più grande dal 2017. Per quanto riguarda i servizi sanitari, l’assicurazione sanitaria è aumentata del 24,3% anno su anno.

L’inflazione continua a erodere i guadagni salariali degli americani. Un rapporto separato martedì ha mostrato che i guadagni orari medi reali sono diminuiti del 2,8% ad agosto rispetto all’anno precedente, continuando una serie costante di ribassi dallo scorso aprile.

Le aspettative del mercato

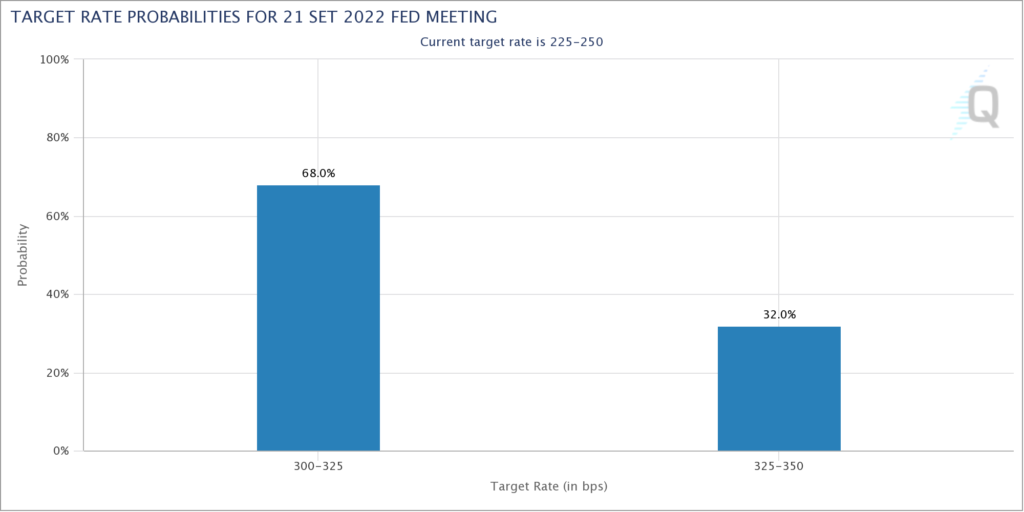

L’inflazione USA più alta del previsto ad agosto ha portato i trader a scommettere che la Federal Reserve alzerà il suo benchmark fino al 4,3% all’inizio del prossimo anno. Per la riunione della prossima settimana, il mercato ha iniziato a scontare un aumento di un intero punto percentuale.

Il picco del tasso implicito nel mercato dei fed funds è attualmente previsto intorno a marzo 2023. Dopodiché il mercato si aspetta che la banca centrale dovrà allentare la politica poiché i tassi d’interesse più alti inizieranno a incidere sulla crescita.

Dopo l’uscita dei dati sull’inflazione USA di agosto, i rendimenti dei Treasury sono aumentati lungo la curva, guidati dalle scadenze più brevi. Nella sessione asiatica di oggi hanno esteso i loro guadagni, con il rendimento del benchmark a 5 anni in aumento di 4 punti base al 3,62%, il livello più alto dal 2008.

Il rendimento dei Treasury a due anni, il più sensibile alla politica monetaria della Fed, è balzato fino a 22 punti base, spingendolo di oltre 30 punti base al di sopra del tasso a 10 anni e intensificando l’inversione della curva dei rendimenti.

I rendimenti reali a 10 anni hanno brevemente superato l’1% martedì, un livello visto l’ultima volta nel 2018. L’inflazione alta e “appiccicosa” potrebbe rendere necessario un maggiore inasprimento della banca centrale, il che potrebbe significare rendimenti reali ancora più elevati che aumenterebbero i rischi per la crescita economica.

La reazione dei mercati

A seguito della lettura dell’inflazione USA di agosto, le azioni sono state vittima di un brutale sell off che le ha portate a registrare il loro giorno peggiore in più di due anni. L’S&P 500 è sceso di oltre il 4%, mentre le perdite del Nasdaq 100 hanno superato il 5% poiché i titoli più sensibili ai tassi d’interesse hanno subito il colpo maggiore.

Un indice del dollaro è salito di oltre l’1%, avanzando rispetto a tutte le sue controparti del G10. Ad eccezione del dollaro, quasi tutto è passato in rosso. Due dei maggiori fondi negoziati in borsa che seguono l’S&P 500 (ticker SPY) e i Treasuries (ticker BND) hanno registrato una perdita combinata del 4,8%, segnando il peggior calo cross-asset da metà giugno.

Il petrolio è scivolato quando è riemersa la preoccupazione che la banca centrale possa accelerare la sua stretta monetaria, mettendo l’economia a rischio di una recessione. Bitcoin, nonostante sia stato pubblicizzato come una copertura dall’inflazione, è scivolato di quasi il 10%.

ARTICOLI CORRELATI:

CPI di Agosto: cosa aspettarsi?

A che punto si trova Powell nella sua lotta contro l’inflazione?

La strada per il ritorno dell’inflazione al 2% non è spianata

Il picco dell’inflazione? Il CPI di luglio è inferiore alle aspettative