Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

La fragilità del mercato dei titoli del Tesoro USA potrebbe riemergere in periodi di stress di mercato

Ci sono dei momenti in cui il mercato dei titoli del Tesoro USA può mostrare la sua fragilità. Con una grandezza di $ 22,5 trilioni, il mercato dei Treasury è uno dei mercati più grandi e liquidi del mondo. Esso dipende dalle interazioni strategiche tra gli investitori che detengono obbligazioni per ragioni diverse. In periodi di stress di mercato, tali investitori potrebbero vendere in via preventiva, temendo di dover vendere a prezzi potenzialmente più bassi in futuro. Le vendite possono portare a “corse di mercato” che si autoavverano.

I bilanci dei dealer delle banche

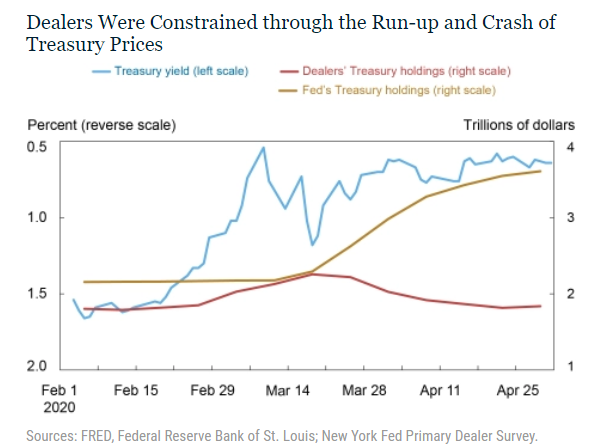

L’episodio più recente di stress di mercato è avvenuto a marzo del 2020. Durante questo periodo, i dealer delle banche che forniscono liquidità al mercato del Tesoro USA hanno affrontato crescenti sfide alla loro capacità di intermediazione.

Il grafico seguente mostra che lo spazio di bilancio dei dealer allocato ai titoli del Tesoro è aumentato sia durante la corsa al rialzo dei prezzi delle obbligazioni che nel successivo crollo. Una volta che la Federal Reserve ha iniziato con il quantitative easing, i Treasury si sono ripresi. Ciò ha coinciso con la diminuzione della pressione sul bilancio dei dealer.

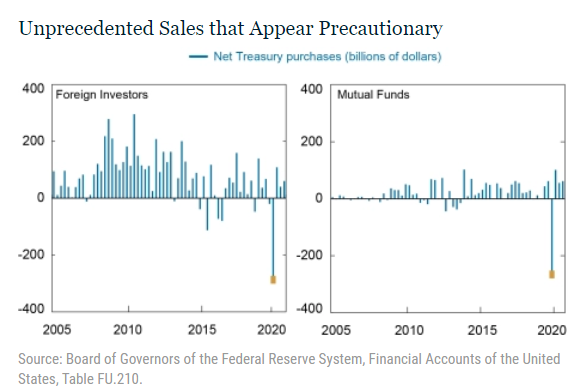

Il comportamento degli investitori esteri e dei fondi comuni di investimento, i principali venditori di titoli del Tesoro nel marzo del 2020, è stato molto insolito. Il grafico successivo mostra gli acquisti netti dei due gruppi nel tempo e mette in evidenza che le loro vendite nel primo trimestre del 2020 sono state senza precedenti.

Vissing-Jorgensen (2021) ha mostrato prove che le vendite di titoli del Tesoro da parte di entrambi i gruppi hanno superato le loro effettive esigenze di liquidità. L’entità senza precedenti delle vendite e il fatto che una parte considerevole di esse fosse precauzionale, fa sembrare questo comportamento molto simile a una corsa di mercato, che ricorda i depositanti che si precipitano a prelevare i loro fondi dalle banche.

Coerentemente con questa evidenza, l’Inter-Agency Working Group for Treasury Market Surveillance (2021) ha riportato che alcuni detentori di Treasury sembravano reagire al calo della liquidità del mercato vendendo titoli per timore che le condizioni peggiorassero ulteriormente. Le vendite non facevano che aumentare lo stress del mercato.

Le interazioni tra i detentori di Treasury

Gli investitori si aspettano che i Treasury, in quanto asset sicuri, paghino sicuramente l’intero valore nominale alla scadenza. Di conseguenza, durante i periodi di stress, si osserva la fuga verso la sicurezza (flight to safety). In questi momenti la domanda di Treasury aumenta. Di conseguenza, aumentano anche i prezzi dei Treasury.

Alcuni investitori detengono Treasury perché sono asset liquidi, che possono vendere durante improvvise esigenze di liquidità. In situazioni di stress di mercato, le esigenze di liquidità possono aumentare. Si può verificare una “corsa ai contanti” (dash for cash) che esercita una pressione al ribasso sul prezzo delle attività sicure come i Treasury USA.

Uno studio della Fed mostra che il mercato dei Treasury USA è stabile e ben funzionante fintanto che è sufficientemente profondo. In questo caso, la fuga verso la sicurezza e la corsa alla liquidità sono fenomeni complementari, con gli investitori che acquistano assorbendo le vendite.

Le condizioni di mercato possono peggiorare se il commercio coinvolge dealer soggetti a vincoli di bilancio. Il rischio di rottura del mercato può essere autoavverante, in quanto induce gli investitori senza pressanti esigenze di liquidità a vendere preventivamente per evitare la possibilità di dover vendere a prezzi più bassi in futuro.

Le differenze tra marzo 2020 e settembre 2008

Gli eventi di marzo 2020 sono in netto contrasto con il punto più critico della grande crisi finanziaria a settembre 2008. In primo luogo, i vincoli di bilancio dei dealer, dovuti in parte dalla regolamentazione post-crisi, hanno avuto un ruolo centrale nella crisi di marzo 2020. In secondo luogo, la domanda di liquidità durante la crisi del COVID-19 sembra essere stata molto più ampia. A settembre 2008, il mercato dei Treasury non ha mostrato mancanza di liquidità.

In conclusione

La fragilità del mercato dei Treasury dipende dalle considerazioni intertemporali degli investitori di liquidità strategica che confrontano i prezzi di oggi con quelli di domani. In generale, c’è spazio per interventi politici. Tuttavia, la tempistica degli interventi è importante e gli annunci possono avere grandi effetti ben prima che gli interventi vengano eseguiti.

Le modifiche alla struttura del mercato che riducono il ruolo dei dealer possono quindi migliorare la fragilità dei mercati delle attività sicure. Duffie (2020) sostiene che la crescita del mercato dei Treasury dal 2008 ha ampiamente superato la capacità dei bilanci dei dealer di assorbire l’offerta aggiuntiva e che questa tendenza dovrebbe continuare. In assenza di interventi politici, episodi come marzo 2020 potrebbero diventare più frequenti.

ARTICOLI CORRELATI:

Mercato obbligazionario: tra inflazione e rischio recessione

Il mercato di cui nessuno parla è forse il più importante: il Repo Market

L’aumento dei rendimenti dei Treasury: cosa c’è dietro?

L’equivalenza tra gli aumenti dei tassi e il Quantitative Tightening