L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

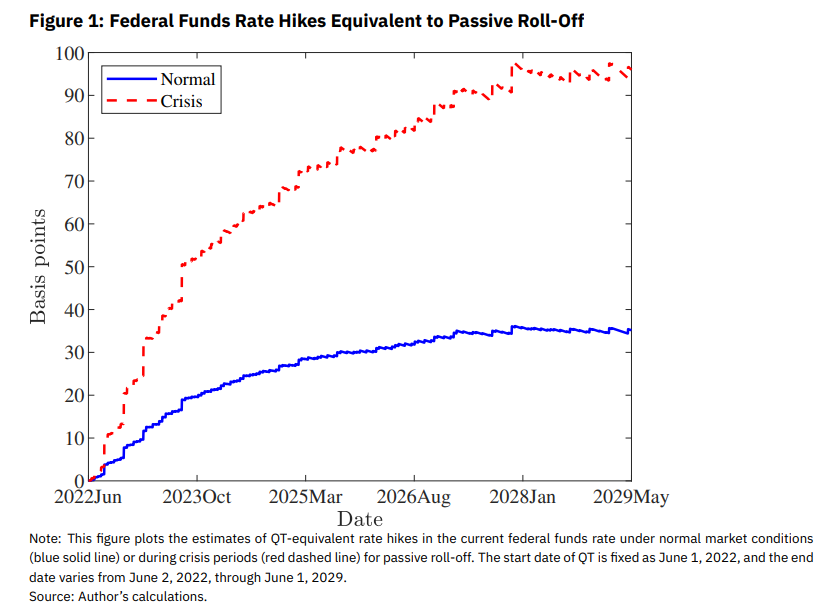

L’equivalenza tra gli aumenti dei tassi e il Quantitative Tightening

La Fed di Atlanta ha provato a quantificare l’equivalenza tra gli aumenti dei tassi d’interesse e il quantitative tightening. Lo studio ha stimato che il roll-off di 2,2 trilioni di dollari di titoli del Tesoro dal bilancio della Fed distribuito in tre anni equivale ad un aumento di 29 punti base del tasso fed funds in condizioni di mercato normali. In tempi turbolenti, la Fed di Atlanta stima che la stessa cifra equivale a 74 punti base di aumenti.

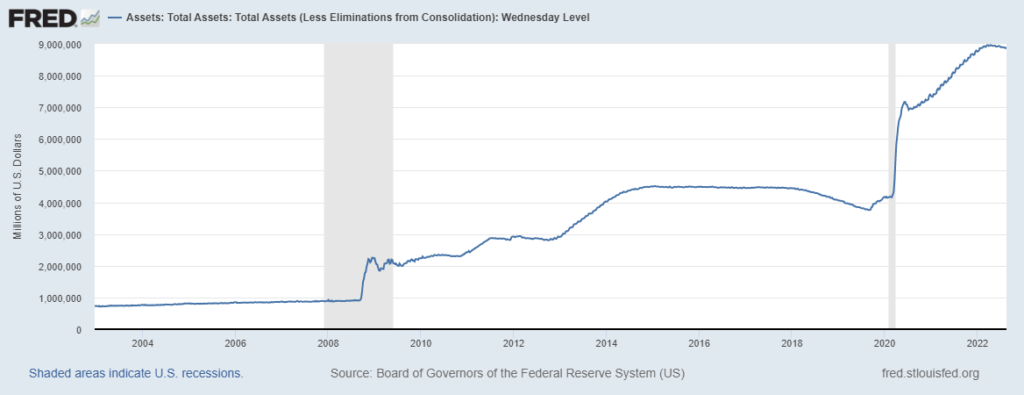

In risposta alla pandemia, la Fed ha abbassato i tassi d’interesse vicino allo zero e lanciato una serie di programmi di prestito di emergenza, compreso il quantitative easing. Come risultato, le partecipazioni della Fed in titoli del Tesoro e titoli garantiti da ipoteca sono aumentate da $ 4,4 trilioni a marzo 2020 a $ 8,5 trilioni a marzo 2022.

In risposta alle pressioni inflazionistiche, il FOMC ha alzato i tassi d’interesse e ha annunciato alla riunione di maggio che avrebbe avviato il processo di riduzione del suo bilancio di quasi 9 trilioni di dollari a partire da giugno.

A quanti aumenti dei tassi equivale il quantitative tightening?

Per valutare l’orientamento della politica monetaria, occorre prendere in considerazione sia gli effetti dei tassi di interesse che del QT. Viene quindi da chiedersi qual è l’equivalenza tra l’aumento dei tassi e il quantitative tightening. Rispondere a questa domanda è impegnativo per diversi motivi.

Innanzitutto, la politica dei tassi d’interesse e il QT agiscono su titoli di diversa scadenza. La manipolazione dei tassi di riferimento influenza principalmente i tassi d’interesse a breve termine mentre il QT quelli a più lungo termine. Occorre quindi dare una definizione specifica di “equivalenza” tra questi strumenti di politica monetaria.

Vista la specificità del quantitative tightening (dimensione e ritmo), lo studio definisce un aumento del tasso di una certa entità come equivalente al QT se entrambi hanno lo stesso effetto atteso sul rendimento a 10 anni.

Un altro problema che si incontra per valutare l’equivalenza tra aumenti dei tassi e il quantitative tightening è lo storico limitato. Finora, c’è stato un solo round di QT, da ottobre 2017 a settembre 2019.

Nello studio, il modello Vayanos-Vila viene adattato ai dati nominali del Tesoro tra gennaio 1999 e marzo 2022. Si stima che 2,2 trilioni di dollari di roll-off passivo dei Treasury equivalga ad un aumento di 29 punti base dell’attuale tasso fed funds in condizioni normali di mercato. Durante periodi di turbolenza in cui la volatilità dei rendimenti delle obbligazioni a 10 anni aumenta del 40%, l’equivalenza è pari a 74 punti base.

L’equivalenza tra gli aumenti dei tassi e il quantitative tightening dipende in parte da come il Tesoro rifinanzia il suo debito mentre il bilancio della Fed si sta riducendo. Nel scenario di base dello studio, il Tesoro emette nuovi titoli con la stessa scadenza iniziale delle obbligazioni in scadenza. In alternativa, viene considerato il caso in cui il Tesoro emette solo obbligazioni a breve termine per sostituire i titoli in scadenza. In tal caso, il conseguente aumento del tasso equivalente al QT è sostanzialmente inferiore.

Lo scenario critico

I risultati sono sintetizzati nel grafico seguente, che traccia l’impatto stimato del roll-off passivo (senza reinvestimenti dei titoli in scadenza) facendo variare la durata del roll-off dal 1 giugno 2022 al 31 maggio 2029.

Poiché le stime dell’equivalenza tra gli aumenti dei tassi d’interesse e il quantitative tightening dipendono dalle condizioni dei mercati finanziari, lo scenario di base viene riformulato in un periodo di crisi, modellando un periodo in cui l’avversione al rischio degli arbitraggisti aumenta notevolmente. In questo caso, la volatilità dei rendimenti a 10 anni passa dall’1,3% all’1,7%, un aumento di quasi il 40%.

Il roll-off passivo di $ 2,2 trilioni in tre anni durante un periodo di crisi portano a un effetto molto più ampio

rispetto a quello in condizioni di mercato normali: un aumento di 74 punti base dell’attuale tasso fed funds rispetto a un aumento di 29 punti base.

Con una maggiore avversione al rischio, gli arbitraggisti non si impegnano in transazioni attive e il mercato diventa segmentato a tal punto che le variazioni dell’offerta netta dei Treasury derivanti dal QT hanno effetti maggiori sui rendimenti.

La forte differenza nell’impatto stimato del QT quando cambiano le condizioni di mercato suggerisce che il monitoraggio continuo delle condizioni finanziarie sarà una parte importante per gestire il programma in futuro.

Fattori importanti per valutare l’impatto del quantitative tightening

Altri fattori importanti per l’implementazione e l’impatto del QT sono la dimensione finale del bilancio della Fed e l’interazione con la domanda di liquidità nel sistema finanziario. Quanto può diminuire il bilancio della Fed prima che emerga la pressione nel mercato delle riserve rimane argomento di dibattito. La risposta a questa domanda è

strettamente correlata all’impatto del QT sul lato passivo del bilancio, nonché alle risposte degli attori del mercato, incluso il Tesoro degli Stati Uniti.

Un altro fattore importante per valutare l’effetto del QT è la struttura delle scadenze del debito del Tesoro. Nello studio si ipotizza che il Tesoro emetta nuovi titoli con la stessa scadenza iniziale delle obbligazioni in scadenza. Il QT ha un impatto molto minore quando il Tesoro emette titoli a breve termine perché gli effetti dell’offerta che ne derivano sono di breve durata.

ARTICOLI CORRELATI:

I possibili effetti del quantitative tightening

In che modo l’aumento dei tassi viene trasmesso all’economia? Il ruolo delle condizioni finanziarie

Il Dot Plot: che cos’è e perché è importante?

Il mercato di cui nessuno parla è forse il più importante: il Repo Market