L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

L’aumento dei rendimenti dei Treasury: cosa c’è dietro?

I rendimenti dei Treasury sono aumentati notevolmente negli ultimi mesi. Il decennale, ad esempio, è passato dall’1,73% al 3,48% in pochi mesi, raggiungendo il livello più alto da aprile 2011. L’aumento dei rendimenti si traduce in perdite realizzate o mark-to-market per gli investitori nel mercato del reddito fisso.

In questo post, metteremo in prospettiva l’aumento dei rendimenti dei Treasury. Andremo anche ad indagare sul perché i rendimenti sono aumentati così tanto. Si tratta più delle aspettative di tassi a breve termine più elevati o del premio che gli investitori richiedono per detenere obbligazioni a lungo termine (premio a termine)?

Le perdite dei Treasury

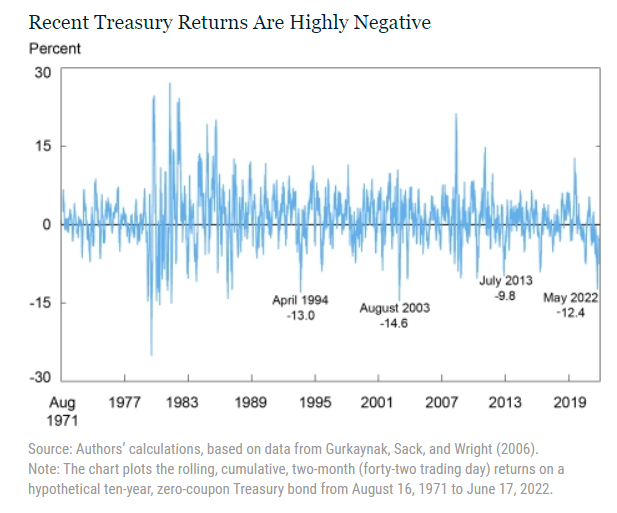

Poiché i rendimenti e i prezzi delle obbligazioni si muovono in modo inverso, il forte aumento dei rendimenti ha comportato notevoli perdite per i detentori di Treasury. I rendimenti basati del decennale senza cedola sono stati del -12,4% per il periodo di due mesi terminato il 5 maggio. Questo rappresenta il calo più grande dall’agosto 2003 (-14,6%) e dall’aprile 1994 (-13,0%).

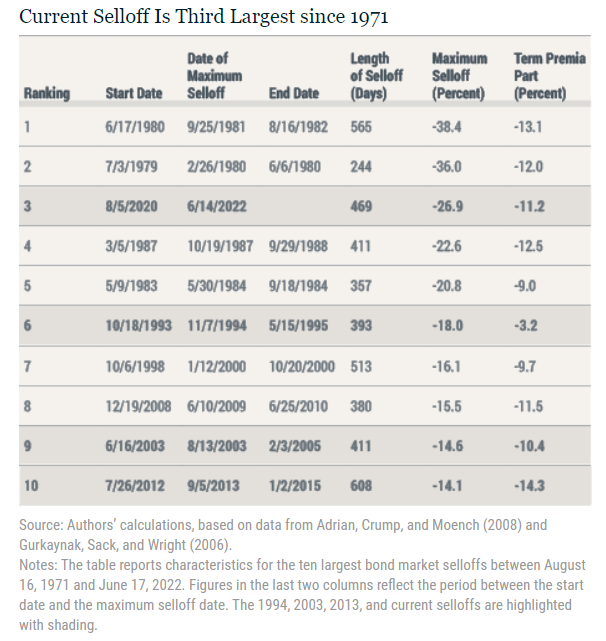

Dal 1971 si possono identificare quarantadue episodi in cui il rendimento cumulativo del decennale zero coupon è sceso al di sotto del -5%. La perdita media di questi sell off è stata dell’11,1%. La peggiore perdita ha comportato un calo del 38,4% tra giugno 1980 e agosto 1982. La durata media è stata di 214 giorni di negoziazione. Il sell off più corto è durato 21 giorni, tra agosto e settembre 1982, mentre il più lungo è stato di 722 giorni, da luglio 2016 a maggio 2019.

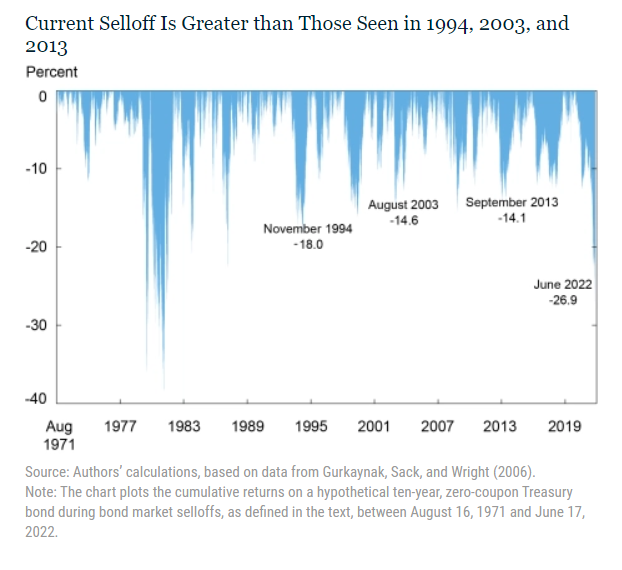

Il sell off più grande degli ultimi 40 anni

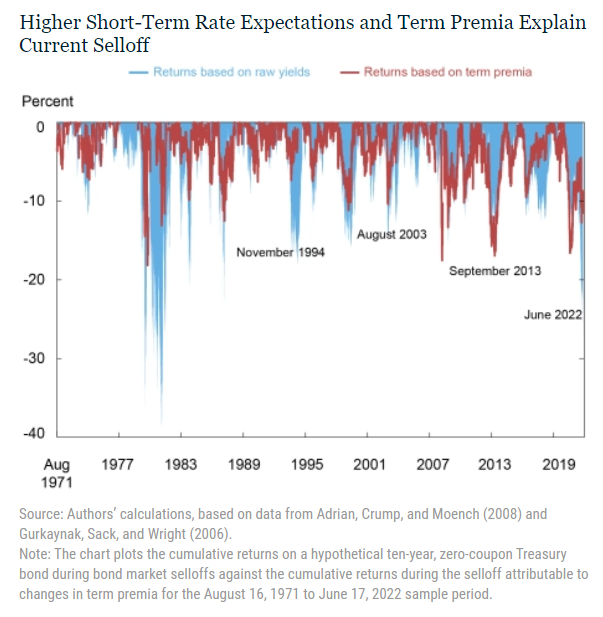

Nel grafico seguente vengono mostrati i sell off dei Treasury dal 1971 ad oggi. Il drawdown attuale è il più grande degli ultimi 40 anni e supera quelli visti nel 1994, 2003 e 2013. Il minimo dell’attuale vendita si è verificato il 14 giugno, con un rendimento cumulativo del -26,9%. Perdite peggiori si sono registrate nell’era Volcker: 1979-80 (-36,0%) e 1980-82 (-38,4%).

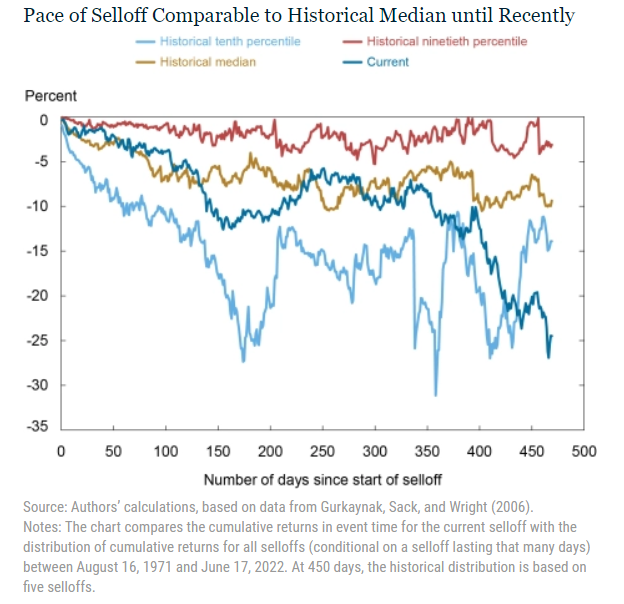

Il grafico successivo traccia i rendimenti cumulativi dell’attuale sell off e li paragona a quelli del passato. L’attuale vendita segue la mediana delle vendite passate in una fase comparabile per i primi 400 giorni, ma poi diverge. La recente divergenza riflette il forte aumento dei rendimenti dei Treasury tra il 4 marzo e il 14 giugno.

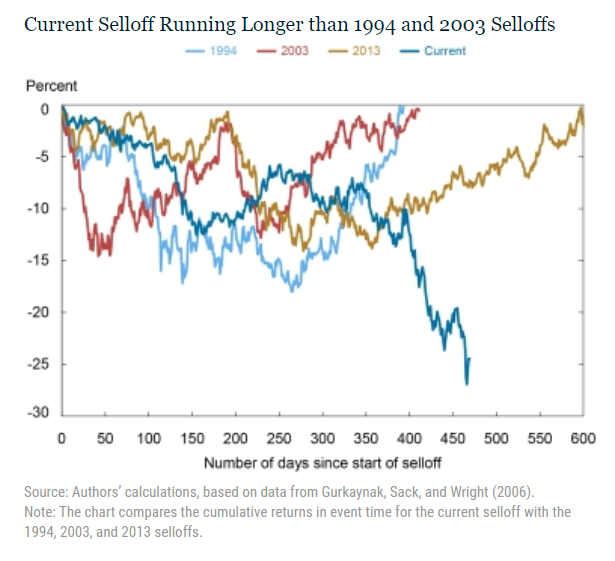

Il grafico seguente traccia i rendimenti cumulativi dell’attuale sell off nel tempo, e li confronta con quelli del 1994, 2003 e 2013. Possiamo notare che questi sell off sono terminati intorno al giorno 400, mentre quello attuale è peggiorato durante quella fase. Di tutti i quarantuno sell off dal 1971 con rendimenti cumulativi inferiori al -5%, solo cinque hanno superato i 450 giorni.

Cosa spiega l’aumento dei rendimenti dei Treasury?

L’aumento dei rendimenti dei Treasury può essere dovuto alle aspettative di tassi a breve termine più elevati? Oppure parte dell’aumento può essere spiegato da un aumento dei premi a termine perché gli investitori richiedono una maggiore compensazione per il rischio di detenere Treasury a lunga scadenza? Per rispondere a queste domande si possono utilizzare le stime dei premi a termine del decennale zero coupon di Adrian, Crump e Moench (2008).

Secondo i risultati della Fed di New York riportati nel grafico sottostante, l’aumento dei rendimenti dei Treasury nel primo anno circa dell’attuale sell off, partito a agosto 2020, può essere spiegato da un aumento del premio a termine.

Nello specifico, i rendimenti cumulativi basati sul premio a termine (in rosso) sono di entità simile ai rendimenti cumulativi basati sui rendimenti grezzi (in blu). Al contrario, i crescenti rendimenti negativi dalla fine del 2021, in un contesto di crescenti prospettive di una politica monetaria più restrittiva, possono essere spiegati dalle aspettative di tassi a breve termine più elevati.

Il premio a termine è cambiato di poco una volta che la politica ha iniziato ad essere più restrittiva. Ciò è coerente con le passate strette monetarie.

Scendendo nel dettaglio dei dieci maggiori sell off dei Treasury dal 1971, la maggior parte di essi, compreso quello attuale, ha una componente di premio a termine. Al contrario, il sell off del 2013 si distingue per essere stato interamente determinato dalle variazioni del premio a termine.

Quando finirà l’aumento dei rendimenti dei Treasury?

L’attuale sell off terminerà quando i rendimenti cumulativi dall’inizio del sell off risaliranno a zero. Per far sì che ciò accada, sarebbe necessario un forte calo dei rendimenti. Ciò sembra poco probabile, alla luce delle recenti letture di inflazione e delle aspettative di tassi a breve termine più elevati.

Dobbiamo però notare che l’argomento della recessione si sta facendo sempre più strada tra gli economisti. I modelli matematici delle grandi banche vedono aumentare le probabilità di recessione nei prossimi 12 mesi. Ciò ha portato i rendimenti dei Treasury a lungo termine a scendere nell’ultimo mese.

Inoltre, i mercati monetari stanno già scontando tagli dei tassi da parte della Fed per il prossimo anno. Questo vuol dire che i rischi per l’economia sono reali e che i grandi player si stanno già coprendo dall’eventualità che qualcosa vada storto.

Secondo l’algoritmo della Fed di New York, all’attuale livello dei tassi di interesse, gli investitori impiegherebbero circa sette anni per recuperare le perdite accumulate dall’inizio del sell off.

ARTICOLI CORRELATI:

Inflazione statunitense al 9,1%

Le probabilità di recessione stanno aumentando

Mercato obbligazionario: tra inflazione e rischio recessione