L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Le probabilità di recessione stanno aumentando

Goldman, come Morgan Stanley, non prende la recessione come il suo caso base, a differenza di Nomura e Deutsche Bank ma si affretta a chiarire che, nel caso in cui si verificasse, l’S&P potrebbe scendere a 3.150. Nel frattempo, secondo le stime di Bloomberg Economics, le probabilità di recessione sono aumentate. Le probabilità di recessione negli Stati Uniti nei prossimi dodici mesi sono pari al 38%.

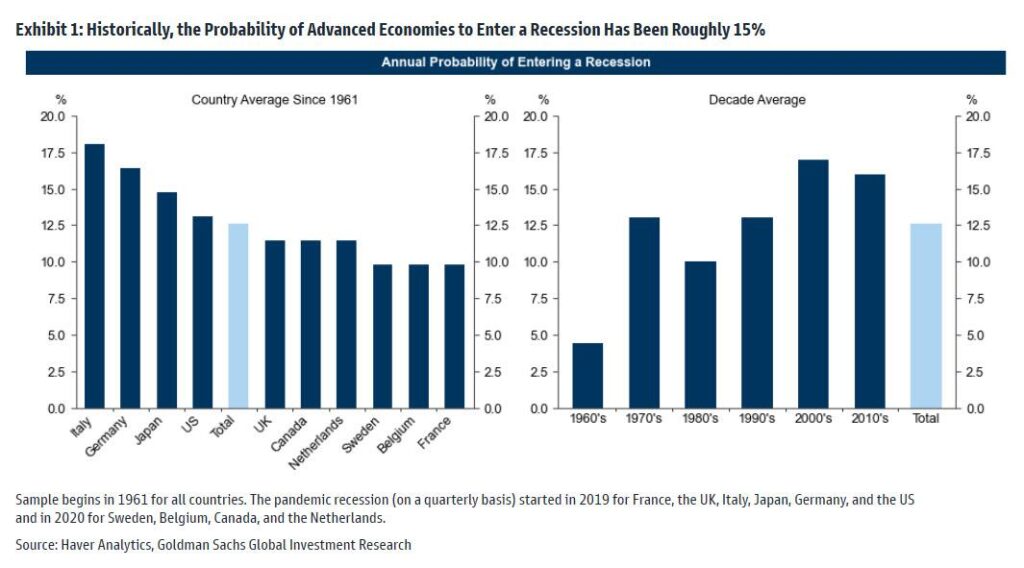

In un rapporto di Goldman Sachs in cui sono state analizzate ben 77 recessioni in tutto il mondo dal 1961, gli economisti hanno tirato le loro conclusioni in modo da fornire un contesto all’attuale situazione economica. Parte di ciò che stiamo vedendo oggi suggerisce che il mondo potrebbe essere sull’orlo di una recessione. Tuttavia ci sono diversi aspetti che fanno da “cuscinetto” contro un downturn profondo. Gli aspetti fondamentali da tenere d’occhio se la recessione arriverà saranno la risposta fiscale e monetaria.

I punti chiave dell’analisi di Goldman Sachs

- Secondo Goldman, le probabilità che l’economia entri in recessione nel prossimo anno sono del 30% negli Stati Uniti, del 40% in Euro Area e del 45% nel Regno Unito.

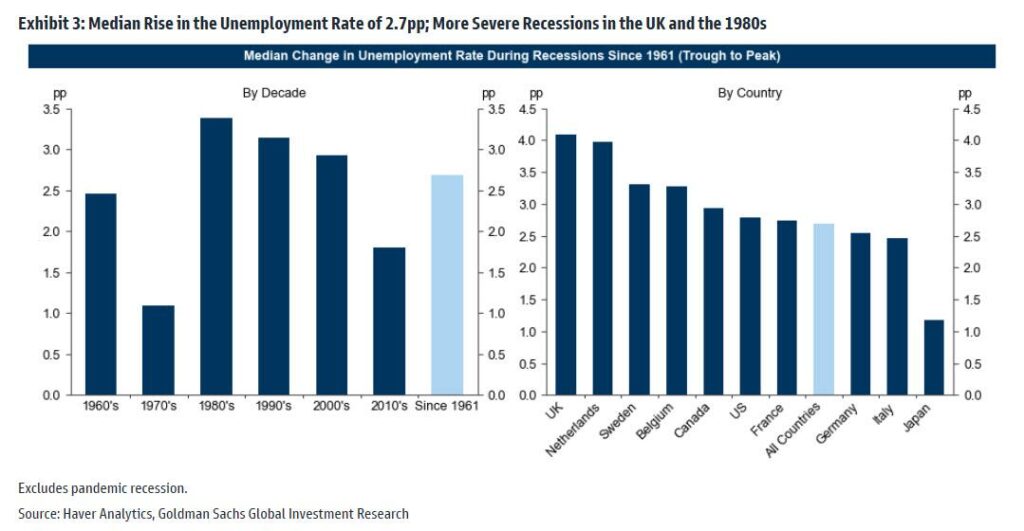

- La disoccupazione è aumentata di un tasso mediano del 2,7% nelle economie avanzate durante le recessioni, con incrementi maggiori negli anni ’80 e nel Regno Unito e incrementi minori in Giappone. Incrementi maggiori si sono registrati nelle recessioni più gravi.

- Il surriscaldamento dell’economia (crescita dei salari e inflazione core elevata) e gli aumenti dei tassi d’interesse spesso precedono gravi recessioni. Attualmente, nelle economie avanzate, La crescita dei salari, l’inflazione core e l’aumento previsto dei tassi di riferimento stanno registrando livelli simili a quelli tipici di una recessione. Misure più elevate di surriscaldamento economico negli Stati Uniti, nel Regno Unito e in Canada rispetto a Giappone e Euro Area suggeriscono che la prossima recessione potrebbe essere un po’ meno superficiale nelle prime tre.

- La risposta della politica monetaria e fiscale potrebbe essere più limitata rispetto alle recessioni precedenti. I problemi energetici rappresentano il rischio principale in Europa. L’inflazione di lungo periodo e le aspettative salariali sembrano ancora per lo più ancorate e c’è la possibilità che i problemi lato offerta migliorino.

La frequenza delle recessioni

La probabilità delle economie avanzate di entrare in recessione dagli anni ’60 è stata in media di circa il 15%. Il rischio di recessione non è variato molto tra i paesi o nel tempo negli ultimi decenni.

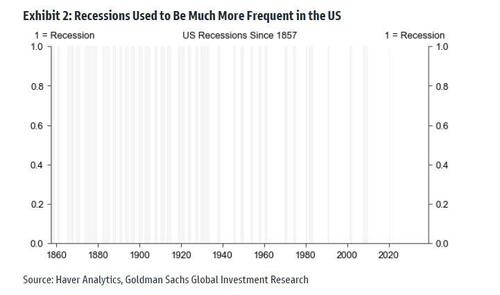

La probabilità di recessione negli Stati Uniti è stata in media del 12% dagli anni ’90. Tra il 1855 e il 1990 è stata molto più alta del 23%. Dal grafico seguente possiamo notare che le recessioni statunitensi sono diventate meno frequenti in seguito alla creazione della Fed, all’ancoraggio delle aspettative di inflazione e al calo dell’importanza del settore manifatturiero.

La gravità delle recessioni

Goldman definisce la gravità delle recessioni utilizzando la variazione del tasso di disoccupazione dal minimo al picco. L’analisi esclude la recessione del 2020 in quanto l’aumento del tasso di disoccupazione è stato un outlier.

La disoccupazione è aumentata di un tasso mediano del 2,7% nelle economie avanzate, con incrementi leggermente maggiori negli anni ’80. I paesi con maggiori aumenti del tasso di disoccupazione tendono ad avere recessioni meno frequenti, inclusi Regno Unito, Paesi Bassi e Svezia. Al contrario, i paesi con incrementi minori del tasso di disoccupazione tendono ad avere recessioni più frequenti, come Germania, Italia e Giappone.

Prevedere la gravità di una recessione

Goldman ha concluso che la crescita del costo unitario del lavoro e l’inflazione core elevata, insieme ad ampi aumenti del tasso di riferimento, spesso precedono gravi recessioni.

Nelle economie avanzate, la crescita del costo del lavoro, l’inflazione core e l’aumento previsto dei tassi d’interesse sono generalmente ai livelli mediani delle recessioni avvenute nel periodo preso in considerazione da Goldman Sachs. Il surriscaldamento è maggiore negli Stati Uniti, nel Regno Unito e in Canada e minore in Giappone e in Eurozona.

Secondo Goldman, dal punto di vista pessimistico, le misure di surriscaldamento economico elevate indicano un’alta probabilità di recessione. Sul lato ottimista, gli strateghi della banca suggeriscono che l’ampio surplus del settore privato indichi che la recessione potrebbe rivelarsi più leggera.

Gli economisti di Goldman non sono però riusciti a quantificare l’effetto negativo di decine di trilioni di valore perso. Mentre ci sono $ 2 trilioni di risparmi in eccesso, $ 20 trilioni sono evaporati dal mercato azionario.

La risposta della politica monetaria e fiscale potrebbe essere più limitata del solito perché i tassi ufficiali rimangono vicini al loro limite inferiore. I bilanci delle banche centrali e i livelli del debito pubblico sono molto elevati rispetto agli standard storici. Inoltre, l’esposizione alla guerra in Ucraina e il rischio di scarsità di approvvigionamento energetico dipingono una visione relativamente negativa per Germania e Italia.

ARTICOLI CORRELATI:

La prossima recessione: profondità e durata

Il rischio di una recessione è alto?

Frenare l’inflazione senza una recessione

Mercato del credito: cosa ci dice riguardo alle probabilità di recessione?