Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

La prossima recessione: profondità e durata

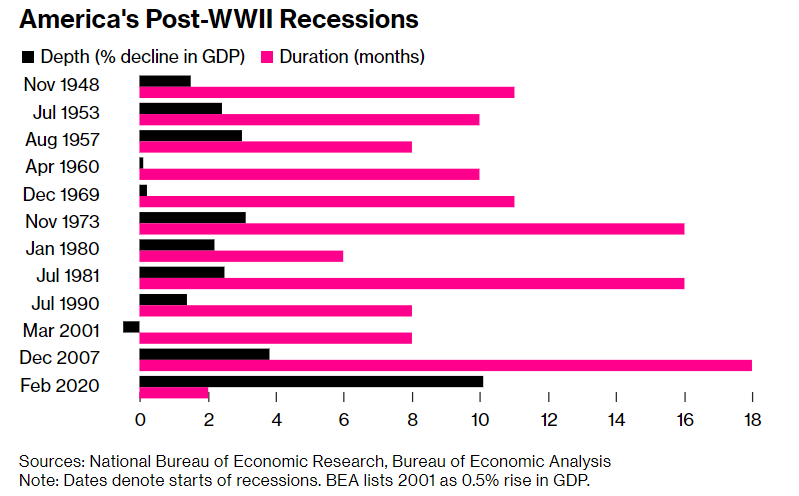

Ogni recessione ha le sue particolarità. Gli economisti vedono sempre più probabile che la prossima recessione arriverà entro la fine dell’anno prossimo negli Stati Uniti. Alcuni di loro pensano che potrebbe essere lunga ma di bassa intensità. In altre parole, si aspettano che qualsiasi calo dell’attività economica sia molto meno profondo delle flessioni osservate negli anni ’80, quando l’inflazione era ai livelli odierni.

Sebbene la prossima recessione possa essere moderata, potrebbe durare più a lungo. Questo perché l’inflazione elevata potrebbe limitare le manovre stimolative della Fed. La scorsa settimana Powell è stato molto chiaro quando ha sottolineato che il ritorno dell’inflazione all’obiettivo del 2% ha la priorità sulla crescita economica.

In ogni caso, la prossima recessione sarà comunque dolorosa. Prendendo in considerazione le recessioni dal dopoguerra ad oggi, l’economia si è contratta mediamente del 2,5% mentre la durata media è stata di 10 mesi. Gli utili delle imprese sono diminuiti di circa il 15% e la disoccupazione è aumentata di circa 3,8 punti percentuali.

Che aspetto potrebbe assumere la prossima recessione?

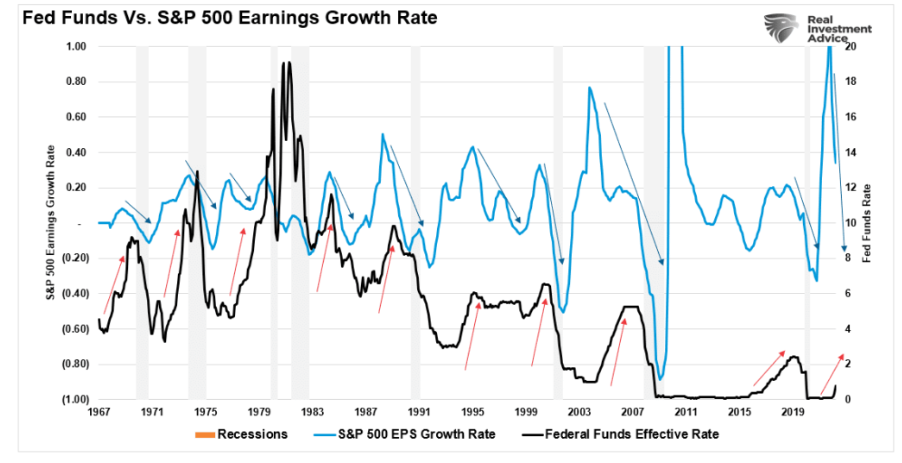

La crescita degli earnings delle aziende è legata alla crescita economica. Storicamente, gli aumenti dei tassi hanno portato in poco tempo a una recessione degli utili, definita come un periodo di almeno due trimestri consecutivi in cui gli earnings sono al di sotto del livello dell’anno precedente.

Le aziende al momento sono schiacciate dai costi di produzione e del lavoro, che stanno compromettendo la loro redditività. A tutto ciò le aziende risponderanno tagliando il personale e i costi, ove possibile. La prossima recessione potrebbe quindi vedere centinaia di migliaia di americani perdere il lavoro. La recessione degli utili potrebbe inoltre portare ad un ulteriore declino del mercato azionario.

L’economia sta già rallentando

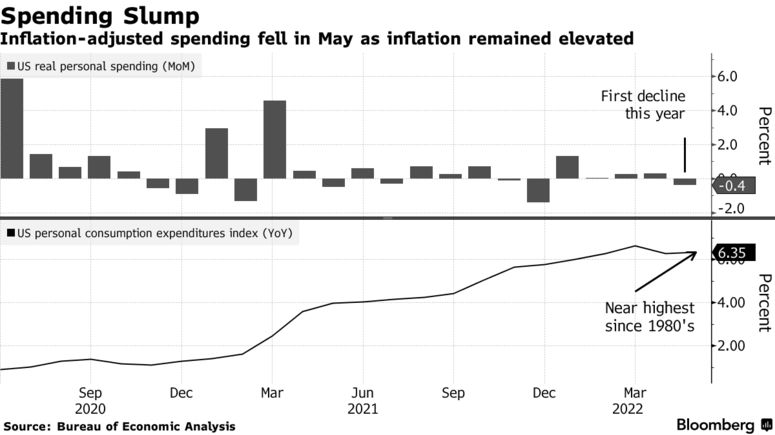

La spesa personale reale è scesa a maggio per la prima volta quest’anno. Il maggiore contributo al PIL degli Stati Uniti lo da proprio la spesa dei consumatori.

I segnali di debolezza economica non si limitano a questa misura. L’indice PMI manifatturiero statunitense ha toccato il minimo in due anni a giugno.

La Fed di Atlanta stima che l’economica degli Stati Uniti in Q2 si sia contratta del 2,1%. Questa lettura seguirebbe una contrazione del 1,6% in Q1, portando quindi il paese in una recessione tecnica.

Anche il mercato obbligazionario ha iniziato a scontare una certa debolezza dell’economia. Secondo gli indici swap overnight e i future dell’eurodollars, la Fed sarà costretta a tagliare i tassi già a partire dal primo trimestre del 2023.

Tutto dipenderà da che livello avrà raggiunto l’inflazione e da quanto la Fed si sentirà confidente sulla sua credibilità nel raggiungere la stabilità dei prezzi. Oggi, la misura di inflazione preferita della Fed è più del triplo del target.

Perché la prossima recessione potrebbe essere più moderata?

L’inflazione di oggi non è così radicata nell’economia e nella psiche degli americani come lo era all’epoca di Paul Volcker. Quindi non ci vorrà una disinflazione così grande come quella a cui Volcker ha dovuto sottoporre l’economia prima di raggiungere livelli più accettabili di inflazione.

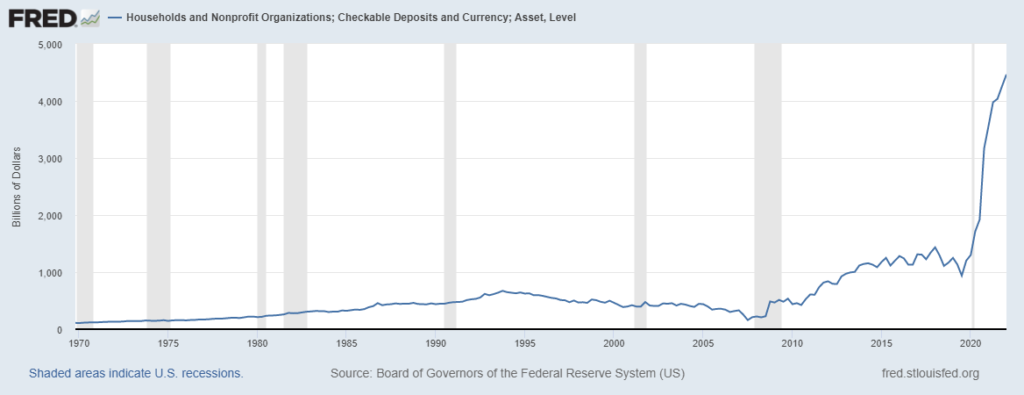

Inoltre, i consumatori, le banche e il mercato immobiliare sono tutti in una posizione migliore per resistere alla recessione di quanto non fossero prima della grande crisi finanziaria del 2007-2009. Il settore privato non è così indebitato come lo era un tempo e le famiglie siedono su depositi record.

Le banche commerciali statunitensi hanno da poco superato l’ultimo stress test della Fed, dimostrando di avere i mezzi per resistere a una flessione economica diffusa.

Anche la posizione del mercato immobiliare è migliore rispetto alla crisi dei subprime. In quel periodo, il mercato era inondato dall’offerta a causa del boom speculativo. Oggi invece gli Stati Uniti sono circa 2 milioni di unità abitative al di sotto di ciò che il profilo demografico suggerirebbe.

Per quanto riguarda il mercato del lavoro, è probabile che una carenza di lavoratori, grazie anche ai baby boomers che vanno in pensione, renda le aziende più caute con i licenziamenti rispetto alle recessioni precedenti.

ARTICOLI CORRELATI:

In che modo i tassi d’interesse influenzano l’inflazione?

Mercato immobiliare USA: riuscirà a sopravvivere alla Fed?

Il rischio di una recessione è alto?

I rischi per i mercati finanziari: quali sono le aree da tenere d’occhio?