Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

I migliori trade del 2022

Il 2022 è stato un anno molto particolare per il mondo economico-finanziario. L’aumento dell’inflazione ai massimi degli ultimi 40 anni e il cambio di politica delle banche centrali hanno scosso i mercati finanziari globali. Tuttavia, ci sono stati alcuni angoli del mercato che hanno offerto agli investitori un rifugio dove nascondersi dalle perdite azionarie. I migliori trade del 2022 si possono in realtà ricondurre ad uno solo: il long sull’inflazione. Chi ha scommesso che le obbligazioni sarebbero scese (e quindi i rendimenti sarebbero saliti), il dollaro si sarebbe rafforzato e le società tecnologiche avrebbero sofferto ha fatto senz’altro bene quest’anno.

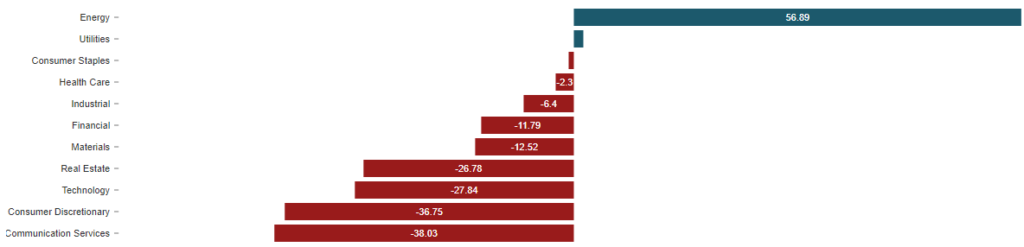

Di seguito sono riportati gli angoli del mercato azionario che hanno fatto meglio quest’anno. In alcuni casi, i guadagni sono arrivati come una tregua dopo anni di scarsi rendimenti, mentre in altri la migliore speranza era semplicemente quella di perdere meno denaro rispetto al mercato più ampio.

I titoli energetici

L’indice S&P 500 Energy ha reso il 63% compresi i dividendi, sovraperformando il benchmark più ampio per il secondo anno consecutivo. Considerando che nei 10 anni fino al 2020 il settore energetico è sceso a un ritmo annuo del 2,7% contro un rendimento annuo del 14% per l’S&P 500, la performance di quest’anno rappresenta un’inversione di tendenza.

Da inizio anno, il settore energetico ha nettamente staccato tutti gli altri, registrando una performance di circa il 57%. L’unico altro settore ad avere una performance positiva year-to-date è quello delle utilities, con un modesto 1,2%.

Una combinazione di fattori ha giocato a favore del gruppo. In primo luogo, l’invasione russa dell’Ucraina ha ridotto l’offerta e ha mandato in crisi i mercati dell’energia. L’ultimo vento favorevole è arrivato dalla mossa della Cina di allentare la sua politica Covid Zero e rilanciare i consumi. La crescita degli utili e il costante aumento dei pagamenti dei dividendi sono stati altri fattori chiave delle performance del 2022.

Nonostante la loro corsa nel 2022, i titoli energetici sono ancora relativamente a buon mercato, scambiando a 9,4 volte gli utili stimati, meno di ogni altro gruppo del benchmark S&P 500. Allo stesso tempo, l’energy ha il rendimento del free-cash flow più alto di qualsiasi altro settore.

Wall Street è ancora più rialzista nel settore rispetto al mercato in generale, vedendo un potenziale rialzo di circa il 16% per l’indice energetico il prossimo anno, rispetto al 10% per il mercato più ampio. Le raccomandazioni di acquisto per il gruppo costituiscono il 61% delle proiezioni degli analisti, rispetto al 55% per l’ampio benchmark azionario.

Le azioni energetiche sono scese dai massimi raggiunti a novembre a causa delle crescenti preoccupazioni che l’anno prossimo sia in arrivo una recessione. Nel lungo termine, però, l’offerta potrebbe continuare ad essere limitata, favorendo le aziende energetiche nel loro complesso.

Dow Jones vs Nasdaq

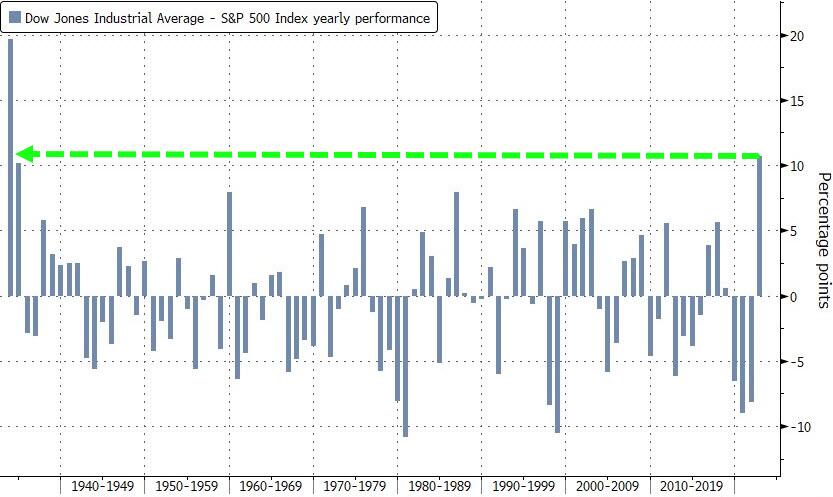

Nella maggior parte degli anni, un calo dell’8,2% per il Dow Jones Industrial Average non sarebbe celebrato. Questo non è vero nel 2022. L’indice delle blue chips ha sovraperformato l’S&P 500 di 10 punti percentuali quest’anno, la più ampia differenza di performance dal 1933.

L’indice è costituito da importanti aziende industriali come Boeing Co. e Caterpillar Inc. e ha un’esposizione relativamente limitata ai giganti della tecnologia. Questa è stata una combinazione vincente nel 2022, quando l’aumento dei tassi di interesse ha penalizzato le aziende ad alta crescita, rendendo meno allettante il valore attuale dei profitti futuri. Una strategia che prevede la vendita allo scoperto di QQQ – un fondo negoziato in borsa che replica l’indice Nasdaq 100 – e l’acquisto del Dow avrebbe fruttato fino al 35% quest’anno.

In un contesto di tassi in aumento, i migliori titoli da detenere sono quelli relativamente noiosi che offrono stabilità e dividendi. Questo è stato un anno di rotazioni settoriali estreme e il long Dow/short QQQ è stato uno dei migliori trade del 2022.

Value vs Growth

Un’altra area del mercato che ha retto relativamente bene quest’anno è il valore. Mentre l’aumento dei tassi di interesse ha messo sotto pressione le azioni ad alta crescita, le azioni value (quelle più economiche e con maggiori flussi di cassa) hanno retto molto meglio.

Sebbene l’indice S&P 500 Value sia sceso del 5,1% su base total return nel 2022, è ancora sulla buona strada per il suo anno migliore dal 2000 rispetto alla sua controparte di crescita. Pertanto, un’operazione di acquisto di azioni value e vendita allo scoperto di azioni growth ha reso il 23% e si è inserita nei migliori trade del 2022.

Tuttavia, a questo punto del ciclo, le azioni value nei settori industriale, finanziario ed energetico stanno diventando vulnerabili a un rallentamento economico quanto i titoli tecnologici ad alto multiplo.

ARTICOLI CORRELATI:

Le performance del mercato azionario in base ai rendimenti delle obbligazioni

La scadenza delle opzioni (OpEx): in che modo influenza il mercato azionario?