L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

I mesi migliori per il mercato azionario

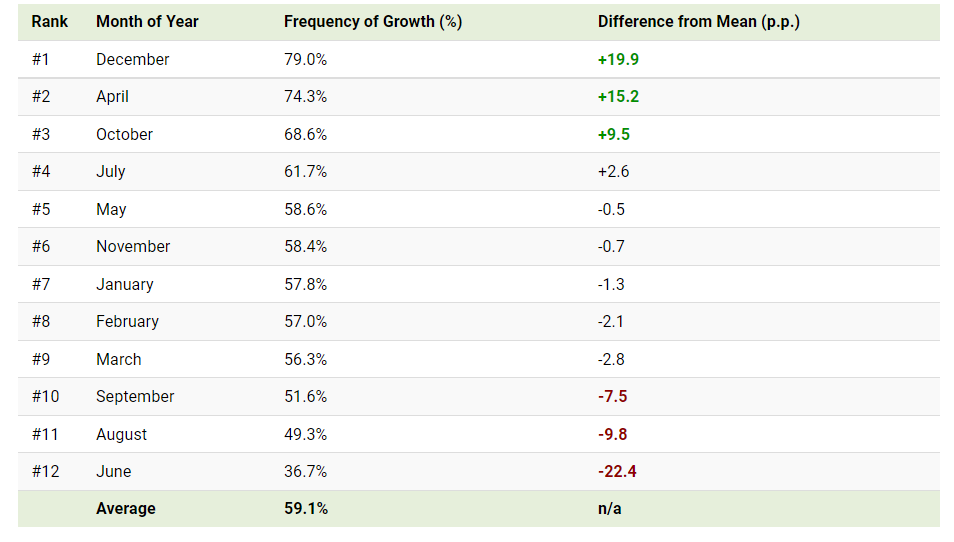

Molti investitori ritengono che il mercato azionario abbia prestazioni migliori in determinati periodi dell’anno. C’è del vero in questa credenza? Schroders, una società di gestione patrimoniale britannica, ha condotto un’indagine basata sulle performance dal 1987 al 2018 di quattro principali indici azionari:

– FTSE 100: l’indice delle 100 società a più alta capitalizzazione del London Stock Exchange (LSE);

– MSCI World: l’indice delle 1.000 società a grande e media capitalizzazione dei mercati sviluppati;

– S&P 500: l’indice delle 500 maggiori società quotate negli Stati Uniti;

– Eurostoxx 50: l’indice dei primi 50 titoli blue-chip dell’Eurozona.

Le percentuali nella tabella seguente rappresentano la frequenza storica in cui questi indici sono stati positivi in un determinato mese nel periodo di tempo preso in esame. I mesi sono ordinati dal migliore al peggiore, in ordine decrescente.

I mesi migliori per il mercato azionario

In termini di frequenza di crescita, dicembre è stato storicamente il mese migliore per il mercato azionario. Questo è in linea con il fenomeno noto come “Il rally di Natale”, che suggerisce che i mercati azionari saranno in rialzo durante il periodo natalizio. La teoria è che le festività natalizie abbiano un effetto psicologico sugli investitori, spingendoli a comprare piuttosto che a vendere. Inoltre, molti investitori istituzionali sono in vacanza in questo periodo. Ciò potrebbe dare agli investitori al dettaglio una maggiore influenza sulla direzione del mercato.

Il secondo miglior mese è stato aprile, che è comunemente considerato un mese forte per il mercato azionario. Una teoria è che molti investitori ricevano i rimborsi fiscali, che poi usano per acquistare azioni. Il conseguente afflusso di contanti spinge i prezzi al rialzo.

Parlando di prezzi più alti, possiamo anche guardare a questa tendenza dal punto di vista dei rendimenti. Concentrandosi sull’S&P 500 e guardando indietro al 1928, aprile ha generato un rendimento medio dello 0,88%. Questo è ben al di sopra della media mensile dello 0,47%.

I mesi peggiori

I tre mesi peggiori per possedere azioni, secondo questa analisi, sono giugno, agosto e settembre. È un caso che siano tutti d’estate? Una teoria per la debolezza estiva è che i trader istituzionali sono in vacanza, così come a dicembre. Tuttavia, senza l’allegria natalizia, c’è meno entusiasmo sul mercato e la ridotta liquidità comporta un aumento del rischio. Sembrerebbe quindi che il detto “sell in may and go away” abbia delle fondamenta.

In conclusione

Gli investitori dovrebbero ricordare che questi dati si basano su risultati storici e non dovrebbero essere utilizzati per prendere decisioni lungimiranti sul mercato azionario. Anomalie come la pandemia di COVID-19 nel 2020 possono avere un profondo impatto sui mercati. La performance del mercato azionario in questi periodi può discostarsi notevolmente dalle medie storiche viste sopra.

Indipendentemente da ciò, questa analisi può comunque essere utile per gli investitori che stanno cercando di comprendere i movimenti del mercato. Ad esempio, se le azioni aumentano a dicembre senza un chiaro catalizzatore, potrebbe essere per colpa del famoso “rally di Natale”.