Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Le performance del mercato azionario in base ai rendimenti delle obbligazioni

Decenni di ricerche hanno documentato la sovraperformance del mercato azionario rispetto alle obbligazioni nel lungo termine. Tuttavia, ci sono meno studi sulla performance del mercato azionario in base a diversi ambienti di rendimento delle obbligazioni.

Secondo l’analisi di David Blanchett, amministratore delegato e capo della ricerca presso PGIM, le performance del mercato azionario cambiano alla variare dei rendimenti delle obbligazioni. Il significato predittivo dei rendimenti obbligazionari cambia in modo significativo a seconda della metrica considerata (rendimento nominale o reale, rendimento totale o rendimento del prezzo) e se vengono presi in considerazione i dividendi e l’inflazione.

Le ricerche sull’equity risk premium (ERP)

L’ERP è il rendimento in eccesso che l’investimento nel mercato azionario fornisce su un tasso privo di rischio. Questo rendimento in eccesso compensa gli investitori per il rischio più elevato dell’investimento in azioni

Esiste una grande quantità di letteratura che dimostra che le azioni hanno sovraperformato le obbligazioni a lungo termine e quindi l’esistenza di un ERP positivo. Le prime ricerche si sono concentrate sui rendimenti storici statunitensi, sfruttando i dati Ibbotson Stocks, Bond, Bills e Inflation (SBBI) dal 1926, mentre quelle sui mercati internazionali generalmente sfruttavano la serie dei rendimenti MSCI dal 1970 specifici per paese

L’introduzione del set di dati Dimson, Marsh e Staunton (DMS) ha esteso significativamente il periodo di analisi fino al 1900. Nel complesso, i risultati sono stati notevolmente coerenti, dimostrando che le azioni hanno sovraperformato le obbligazioni per periodi prolungati.

La maggior parte della ricerca si è concentrata sull’ERP realizzato, cioè la differenza tra il rendimento realizzato delle azioni rispetto al rendimento realizzato delle obbligazioni nel periodo preso in esame.

Mentre l’evidenza di un ERP realizzato positivo è ovviamente importante, questa è una metrica retrospettiva (cioè ex post). Sebbene l’ERP realizzato dimostri i potenziali vantaggi dell’investimento in azioni, non fornisce agli investitori un contesto importante su cosa fare in diversi ambienti di rendimento obbligazionario.

L’ERP atteso è una metrica previsionale (ossia ex ante), poiché è stimata sottraendo il rendimento dei titoli di Stato prevalenti dal rendimento futuro delle azioni.

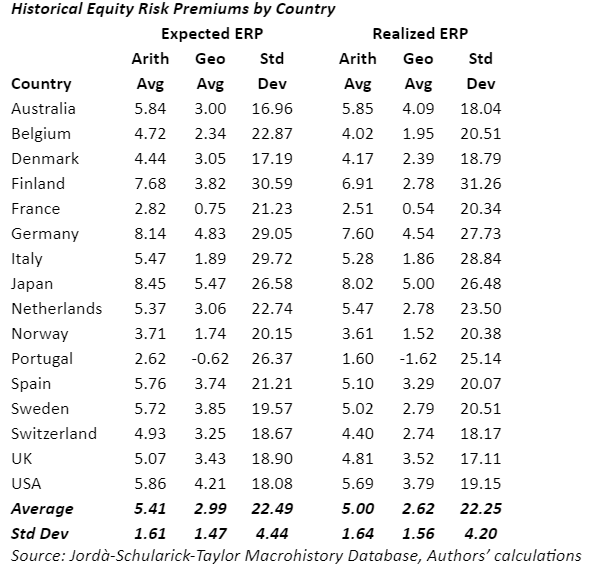

La seguente illustrazione fornisce un contesto intorno al rendimento aritmetico medio storico, al rendimento geometrico e alla deviazione standard per gli ERP previsti e realizzati nel periodo preso in esame, rispetto ai rendimenti obbligazionari e ai ritorni delle obbligazioni.

L’ERP atteso è calcolato sottraendo il rendimento futuro delle azioni a un anno dal rendimento obbligazionario disponibile alla fine dell’anno precedente e l’ERP realizzato è calcolato sottraendo il rendimento a un anno delle azioni dal rendimento a un anno delle obbligazioni per lo stesso anno.

L’ERP medio annuo previsto aritmetico era del 5,40% e l’ERP geometrico medio annuo atteso era di circa il 3,0%. Questo è leggermente superiore ai valori ERP realizzati, rispettivamente al 5,0% (aritmetico) e al 2,6% (geometrico).

Anche gli ERP previsti e gli ERP realizzati sono stati relativamente simili, il che non è necessariamente una sorpresa, ma è un contesto importante per l’analisi che seguirà, dato che la maggior parte della ricerca si è concentrata sugli ERP realizzati.

Le performance del mercato azionario in base ai rendimenti delle obbligazioni

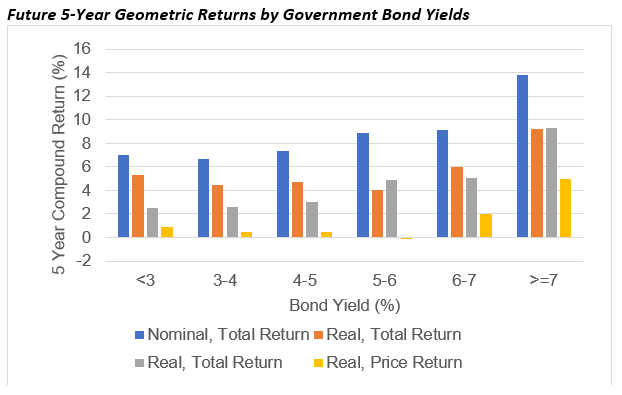

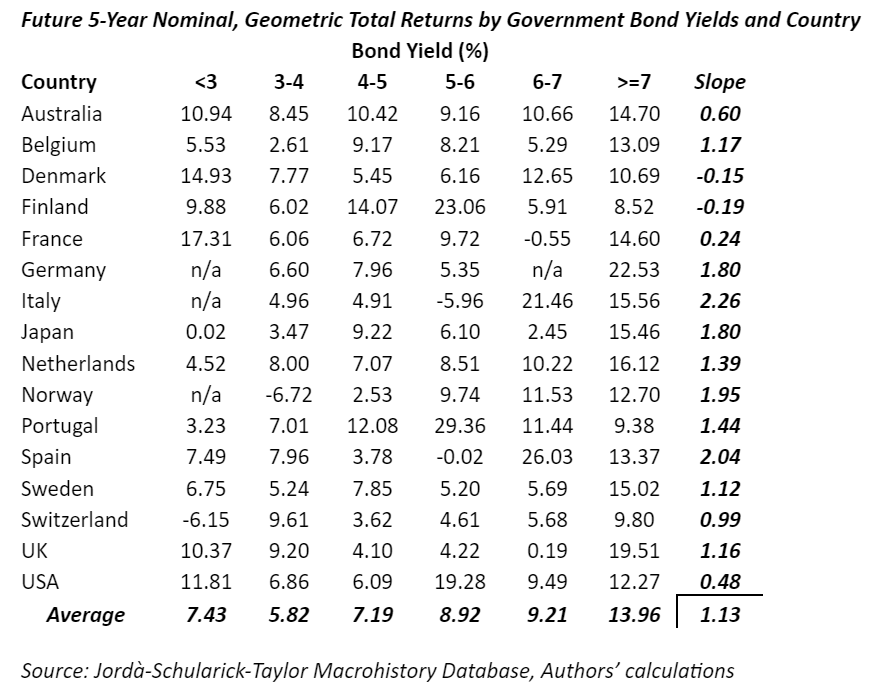

La figura seguente mostra i rendimenti a 5 anni del mercato azionario in base ai rendimenti obbligazionari raggruppati con incrementi di circa l’1% considerando i dati dal 1900 di 21 paesi.

Sono state considerate quattro diverse metriche di rendimento futuro: il rendimento totale nominale, il totale reale, il rendimento del prezzo nominale e quello del prezzo reale. Sono state prese in considerazione definizioni di rendimento diverse per controllare meglio alcuni dei fattori che potrebbero influenzare i rendimenti azionari futuri (ad esempio l’inflazione).

Questi risultati forniscono prove preliminari che i rendimenti delle azioni sono stati più elevati durante i periodi in cui i rendimenti delle obbligazioni erano più alti, poiché esiste chiaramente una relazione positiva tra i rendimenti delle azioni e i rendimenti delle obbligazioni.

La correlazione tra i rendimenti obbligazionari e i rendimenti nominali futuri delle azioni è positiva per tutti i paesi tranne due (Danimarca e Finlandia). In altre parole, le performance medie del mercato azionario sono state storicamente più elevate durante i periodi di rendimenti obbligazionari più elevati.

In conclusione

Rendimenti azionari (e obbligazionari) attesi inferiori hanno importanti implicazioni per gli investitori. Per quanto riguarda le decisioni di allocazione, l’evidenza storica suggerisce che il rendimento relativo delle azioni è stato più elevato in ambienti con rendimenti superiori soprattutto quando si controllano altre variabili economiche (ad esempio, inflazione e dividendi).

ARTICOLI CORRELATI:

L’impatto dell’aumento dei tassi sul mercato azionario

I mesi migliori per il mercato azionario