L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Le performance degli asset in regimi di inflazione diversi

Il set di dati Dimson-Marsh-Staunton contiene dati annuali sulle performance degli asset in diversi regimi di inflazione dal 1900 al 2010. I regimi di inflazione presi in esame sono:

- grave inflazione: anni in cui l’inflazione annuale supera il 10%. Nei 111 anni presi in esame ci sono stati otto anni in cui ciò si è verificato, rappresentando il 7,21% di tutte le osservazioni.

- inflazione elevata: periodi nei quali l’inflazione è stata superiore al 4%. Ci sono stati 20 anni nel periodo di raccolta dei dati in cui ciò si è verificato ( il 18,92% di tutte le osservazioni).

- inflazione moderata: quando l’inflazione era compresa tra la fascia alta dell’obiettivo della Fed (2,0%) e la media post-1971 (4,40%). Gli anni di inflazione moderata sono stati 46, ovvero il 41,44% di tutte le osservazioni.

- bassa inflazione: quando l’inflazione era compresa tra zero e l’1,60%. Ciò si è verificato 19 volte (il 17,12% di tutte le osservazioni).

Grave inflazione

Una forte inflazione è negativa per le performance delle obbligazioni e delle azioni statunitensi. Durante gli anni in cui l’inflazione è rimasta a livelli estremi, le obbligazioni non hanno mai registrato un rendimento reale positivo, perdendo in media il 12,19%. Le azioni invece hanno registrato tre anni positivi su otto ma hanno comunque perso una media del 7,33%.

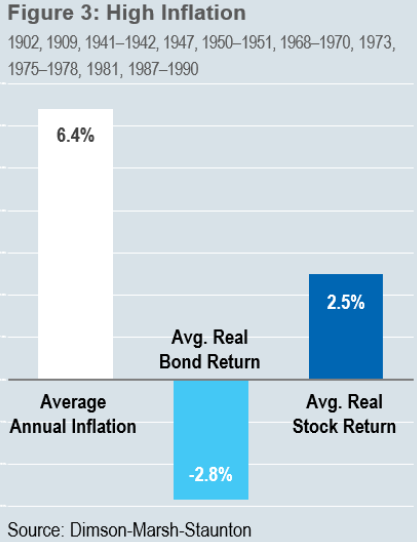

Alta inflazione

L’inflazione elevata porta performance obbligazionarie negative, con una perdita reale media del 2,84%. Le obbligazioni hanno avuto rendimenti positivi in sei dei 20 anni caratterizzati da alta inflazione (il 30% delle volte).

Le azioni si comportano significativamente meglio rispetto alle obbligazioni in un regime di inflazione elevata, fornendo un rendimento reale medio del 2,51%. Le azioni hanno avuto rendimenti reali positivi in 11 dei 20 anni di alta inflazione (il 55% delle volte).

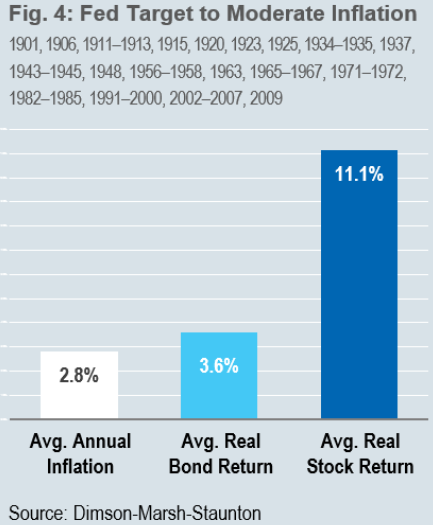

Inflazione moderata

Le obbligazioni e le azioni statunitensi hanno rendimenti positivi durante i periodi di inflazione moderata. Le obbligazioni hanno ottenuto un rendimento reale medio del 3,58% mentre quello delle azioni è stato pari all’11,14%.

Le obbligazioni hanno avuto performance positive in 29 dei 46 anni in cui l’inflazione è stata moderata (il 63% delle volte). Dall’altra parte, le azioni hanno ottenuto rendimenti reali positivi in 36 dei 46 anni (il 78,2% delle volte).

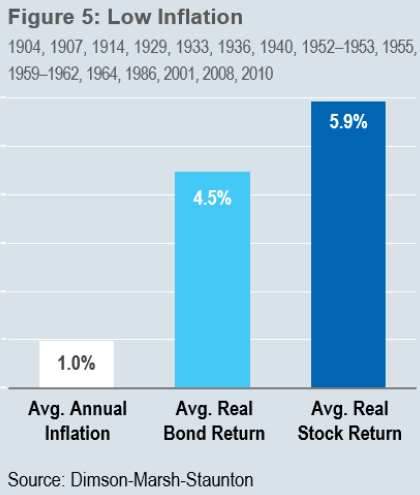

Bassa inflazione

Gli ambienti a bassa inflazione sono molto buoni per le obbligazioni statunitensi e generalmente buoni per le azioni. Il rendimento medio del 5,92% delle azioni è stato ridotto da tre anni molto sfortunati: 1907 (-30,04%), 1929 (-14,72%) e 2008 (-37,29%). In regimi di bassa inflazione le obbligazioni sono andate molto bene e hanno fornito rendimenti reali positivi in 14 dei 19 anni (il 74% delle volte). La loro performance reale media è stata del 4,47%.

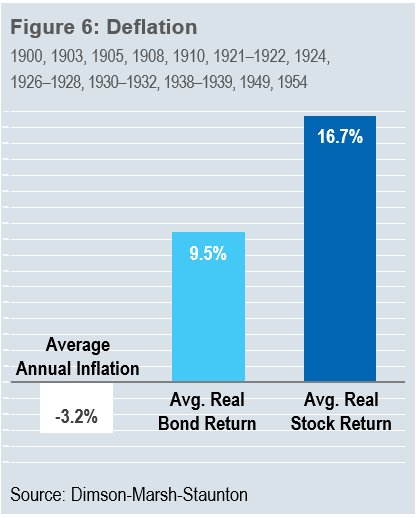

Deflazione

I regimi di deflazione forniscono il contesto migliore per le obbligazioni, che hanno ottenuto rendimenti positivi in ciascuno dei 18 anni in cui si sono verificati. Il guadagno medio per le obbligazioni statunitensi durante la deflazione è stato del 9,45%, il più alto di tutte le osservazioni sotto vari regimi.

Le azioni statunitensi raccontano una storia leggermente diversa. Esse hanno portato performance positive in 14 dei 18 anni (il 77,8% delle volte). Il guadagno medio per le azioni durante la deflazione è stato del 16,74%.

Le azioni fanno molto meglio con una lieve deflazione. Quando la deflazione è compresa tra lo zero e il tre percento, il rendimento medio delle azioni americane è del 23,69 percento, ma quando la deflazione accelera e scende tra il tre e l’11 percento, le azioni vengono colpite, con una perdita media del -1,34 per cento.

ARTICOLI CORRELATI

Le performance degli asset in reflazione