Modulo 6: Il mercato obbligazionario – Lezione 1: Cosa sono le obbligazioni?

Contenuti della lezione

Le obbligazioni sono lo strumento principale con cui governi e aziende si finanziano. Garantiscono all’acquirente il rimborso del capitale al termine del periodo prestabilito più degli interessi.

Gli investitori comprano obbligazioni per avere un flusso di pagamenti costanti attraverso gli interessi (coupon) che vengono pagati dal governo o dall’azienda che le ha emesse. Più lunga è la scadenza dell’obbligazione maggiore sarà il rendimento che gli investitori vogliono ottenere per fermare i loro soldi per più tempo. Gli interessi vengono pagati durante la vita del titolo e possono avere diverse periodicità. Le più frequenti sono su base trimestrale, semestrale e annuale.

Come funzionano le obbligazioni?

Quando le aziende o altre entità hanno bisogno di raccogliere fondi per finanziare nuovi progetti o rifinanziare i loro debiti, possono emettere obbligazioni. L’emittente include i termini del prestito, i pagamenti degli interessi che verranno effettuati e il momento in cui i fondi prestati dovranno essere rimborsati.

Il prezzo iniziale della maggior parte delle obbligazioni è generalmente fissato. Invece, il prezzo di mercato effettivo di un’obbligazione dipende dalla qualità creditizia dell’emittente, dal periodo di tempo fino alla scadenza e dalla direzione dei tassi d’interesse di riferimento. Il valore nominale dell’obbligazione è quello che verrà restituito al mutuatario una volta che l’obbligazione sarà maturata.

La maggior parte delle obbligazioni può essere venduta dall’obbligazionista iniziale ad altri investitori dopo che sono state emesse. In altre parole, l’investitore non è obbligato a detenere un’obbligazione fino alla sua data di scadenza.

Tipi di obbligazioni

Ci sono quattro categorie principali di obbligazioni:

- le obbligazioni societarie emesse appunto dalle società come alternativa ai prestiti bancari (i mercati obbligazionari offrono condizioni più favorevoli e tassi di interesse più bassi);

- le obbligazioni municipali emesse da stati e comuni;

- Titoli di Stato come quelli emessi dal Tesoro degli Stati Uniti;

- le obbligazioni emesse da organizzazioni affiliate al governo come Fannie Mae o Freddie Mac.

Il rischio di credito e il rischio dei tassi d’interesse

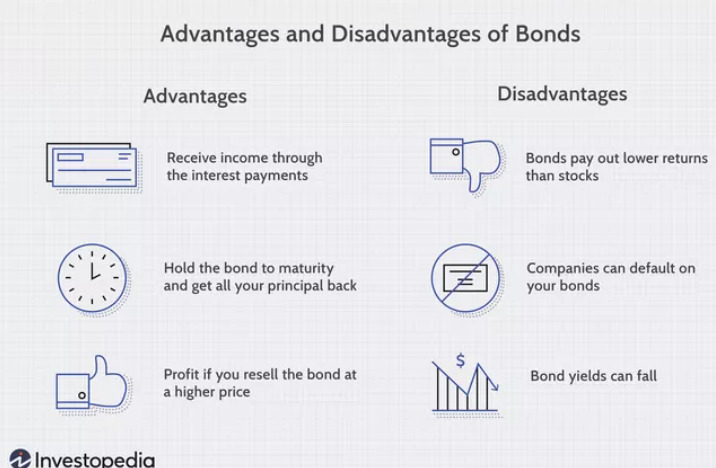

Quando si investe in obbligazioni ci assumiamo il rischio di credito e il rischio sui tassi d’interesse. Il rischio di credito è la possibilità di una perdita derivante dal mancato rimborso del prestito. Maggiore è il rischio di default dell’emittente, maggiore è il rendimento dell’obbligazione. Questo perché l’investitore ha bisogno di essere compensato a fronte del rischio che si prende.

Il rischio sui tassi d’interesse si riferisce alle potenziali perdite derivanti dalla variazione dei tassi. Se i tassi d’interesse aumentano, il valore dell’obbligazione diminuisce.

Yield to maturity

Un metodo per capire quanto vale un’obbligazione è il cosiddetto “yield to maturity”. Lo YTM dà il tasso di rendimento effettivo dell’obbligazione qualora la si detenga fino a scadenza. Esso è considerato un rendimento obbligazionario a lungo termine ma è espresso come tasso annuo. In altre parole, è il tasso di rendimento totale che sarà stato guadagnato da un’obbligazione quando avrà effettuato tutti i pagamenti degli interessi e rimborsato il capitale originario.

Calcolare lo yield to maturity può essere un processo complicato e presuppone che tutti gli interessi siano reinvestiti allo stesso tasso di rendimento dell’obbligazione. Secondo il calcolo, il prezzo del bond è dato dalla somma del valore attuale di ogni flusso di cassa calcolato usando il fattore di sconto ovvero il rendimento YTM.

La relazione tra le obbligazioni e l’inflazione

Il nemico principale delle obbligazioni è l’inflazione. Esiste infatti una correlazione inversa tra di loro. L’aumento dell’inflazione induce un rialzo dei tassi d’interesse che impatta negativamente sul prezzo delle obbligazioni. Quando l’inflazione va oltre il target del 2% delle banche centrali, le attese per un rialzo dei tassi di interesse si rafforzano. Oltre a ridurre i prezzi delle obbligazioni, l’inflazione erode il potere d’acquisto degli investitori che ricevono i coupon.