L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

I ritorni degli asset in stagflazione

La stagflazione è un termine che deriva dall’unione tra la stagnazione e l’inflazione. Quando l’economia è stagnante, il prodotto interno lordo sta rallentando. Il risultato è l’aumento della disoccupazione. Le aziende infatti licenziano i dipendenti per risparmiare denaro. Ciò, a sua volta, riduce il potere d’acquisto dei consumatori. La diminuzione della domanda si traduce in una crescita economica lenta o negativa e le decisioni di investimento diventano più complicate. In questo post ci focalizzeremo sui ritorni degli asset in stagflazione.

Prima degli anni ‘70, gli economisti pensavano che la stagflazione non potesse esistere. I modelli economici di quel tempo, come la teoria della curva di Phillips, non contemplavano la presenza di un tasso di disoccupazione alto insieme all’elevata inflazione. La stagflazione rappresentava quindi una contraddizione per gli economisti, che sostenevano che una crescita economica lenta portasse a un aumento della disoccupazione ma non ad un aumento dei prezzi.

Perché la stagflazione è negativa?

Periodi di stagflazione prolungati sono peggiori delle recessioni. Con un’elevata disoccupazione, i consumatori hanno meno soldi da spendere. Se si aggiunge un tasso di inflazione oltre il 5 o addirittura il 10%, le cose possono diventare ancora più difficili. L’inflazione infatti erode il valore dei salari dei e dei risparmi ed è un vero killer della fiducia dei consumatori.

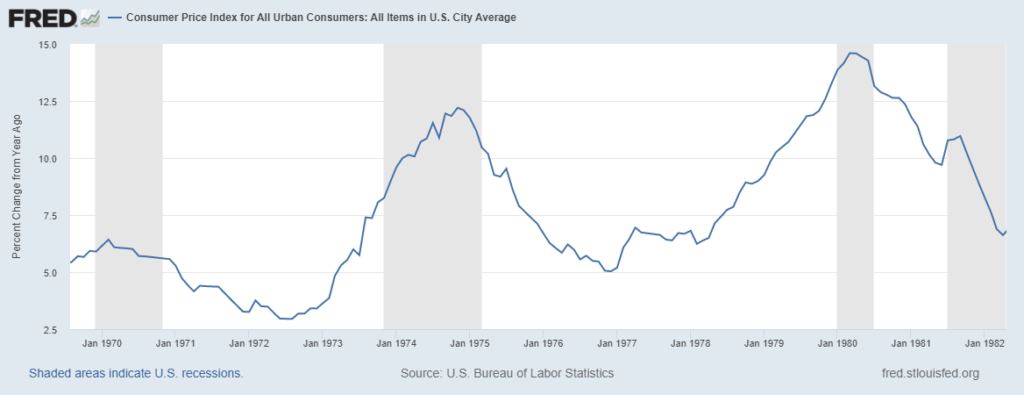

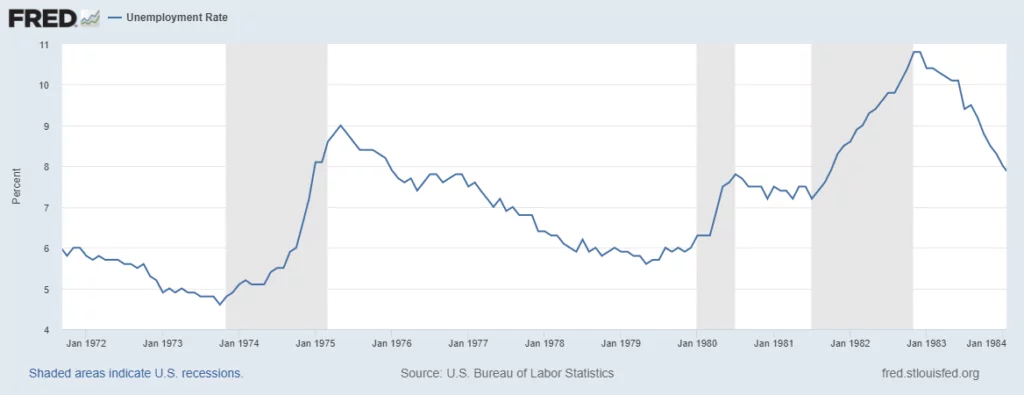

La stagflazione degli anni ‘70

Dal 1958 al 1973, gli Stati Uniti sperimentarono un “boom”. Il PIL delle nazioni occidentali crebbe in media del 5% all’anno, alimentando un lento ma costante aumento dei prezzi. Negli anni ’60, la Fed decise di utilizzare la sua politica monetaria per aumentare la domanda e mantenere bassa la disoccupazione.

Il risultato di un tasso di disoccupazione innaturalmente basso dette vita a una spirale salari-prezzi. I lavoratori, notando l’aumento dei prezzi, richiesero salari maggiori. Per un po’ di tempo i datori di lavoro furono disposti ad aumentare i salari, ma in seguito l’inflazione cominciò a crescere più velocemente di essi.

I lavoratori non furono più disposti a fornire manodopera per salari più bassi. Fu così che la disoccupazione aumentò insieme all’inflazione.

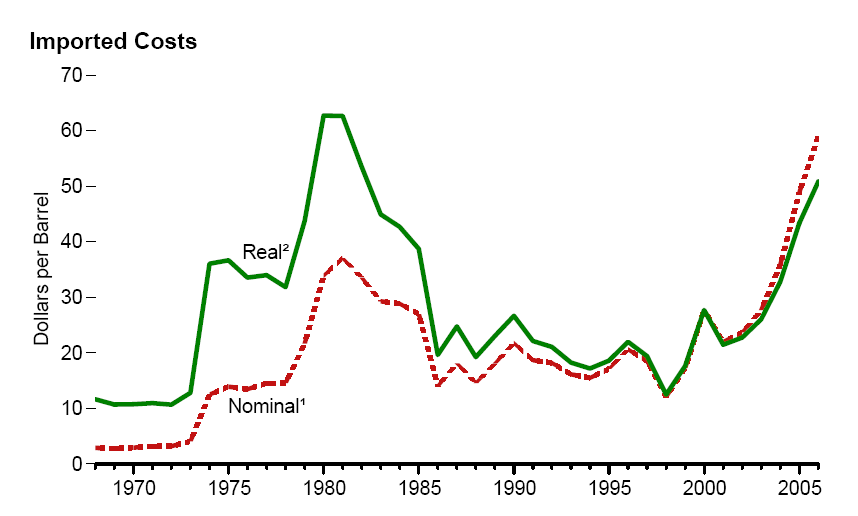

Alla spirale salari-prezzi si aggiunse l’embargo petrolifero dell’OPEC del 1973, che portò i prezzi del petrolio ad aumentare.

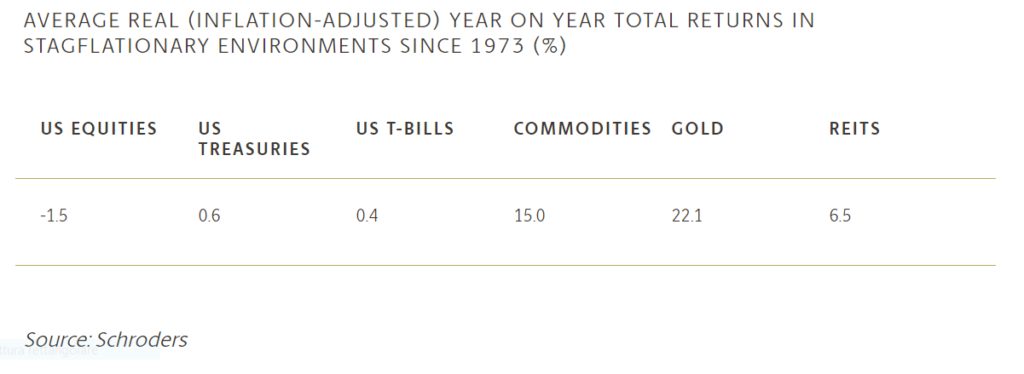

I ritorni degli asset in stagflazione

L’oro è un chiaro vincitore in periodi di stagflazione, così come le materie prime. Storicamente, i rendimenti reali di questi asset in stagflazione sono positivi. I ritorni delle obbligazioni sono piuttosto scarsi mentre quelli del mercato azionario sono negativi.

I settori azionari che performano meglio sono le utilities, l’energy, le consumer staples, l’healthcare e i reits. I communication services, le industrials e le consumer discretionary portano invece performance peggiori.

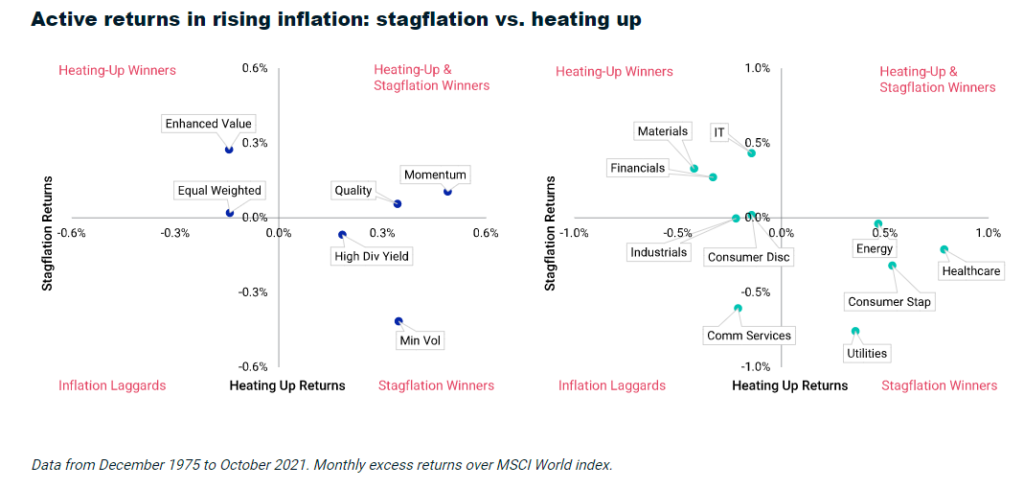

La figura seguente mostra i rendimenti mensili medi dei temi e dei settori del mercato azionario in due diversi regimi: stagflazione e surriscaldamento dell’inflazione.

Le quality e le low volatility hanno sovraperformato in entrambi i regimi, con gli investitori che hanno privilegiato strategie difensive. L’indice MSCI World Enhanced Value ha sottoperformato nella stagflazione ma ha beneficiato del riscaldamento dell’inflazione.

ARTICOLI CORRELATI

Espansione economica: quali sono gli asset che performano meglio?

Investire durante una recessione: quali sono le performance degli asset?