Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Investire durante una recessione: quali sono le performance degli asset?

Una recessione si riferisce a un periodo di calo del prodotto interno lordo. Essa porta ad una diminuzione della domanda aggregata e all’aumento della disoccupazione. Investire durante una recessione può non essere facile. In questi periodi i valori delle azioni diminuiscono e i portafogli devono affrontare dei drawdown.

Valori azionari bassi però offrono opportunità per chi ha un orizzonte temporale di lungo termine.

Investire durante una recessione

Investire durante una recessione non è per deboli di cuore. Quando acquisti un’azione a un prezzo che ritieni conveniente, essa potrebbe continuare a scendere. Quindi devi essere pronto a tollerare delle perdite nel breve/medio termine. Il modo migliore per investire in una recessione è adottare un approccio di lungo termine.

Cerca di non controllare ossessivamente il tuo portafoglio. Non puoi permetterti di controllarlo tutti i giorni e rischiare di farti prendere dal panico. In periodi in cui l’economia è in cattive condizioni, il mercato azionario è ribassista e molto volatile. Spesso gli investitori, in balia delle emozioni, prendono decisioni avventate in questi periodi e vendono azioni in modo da bloccare le loro perdite.

I risultati degli investimenti di lungo termine durante le recessioni

Le persone che investono a lungo termine durante una recessione hanno fatto abbastanza bene nel tempo. Se investi nel punto più basso del mercato, probabilmente farai abbastanza bene nel tempo. Ma una cosa importante da capire è che cercare di cronometrare il mercato è una battaglia persa. Non c’è sfera di cristallo che possa farti individuare il minimo di mercato.

Se tu avessi comprato l’S&P 500 nel peggior momento possibile nel 2007, avresti ottenuto un rendimento annualizzato dell’8,4% nei 13 anni successivi. Se avessi acquistato ai massimi prima della recessione del 1990-91, avresti ottenuto un rendimento annualizzato del 9,8% nei 30 anni successivi.

Evita la speculazione

Una recessione è il periodo peggiore in cui investire nelle aziende speculative. Spesso le aziende che non sono profittevoli falliscono durante le recessioni. Sebbene alcune azioni possano sembrare degli affari dopo essere scese dell’80% o più, di solito sono economiche per un motivo.

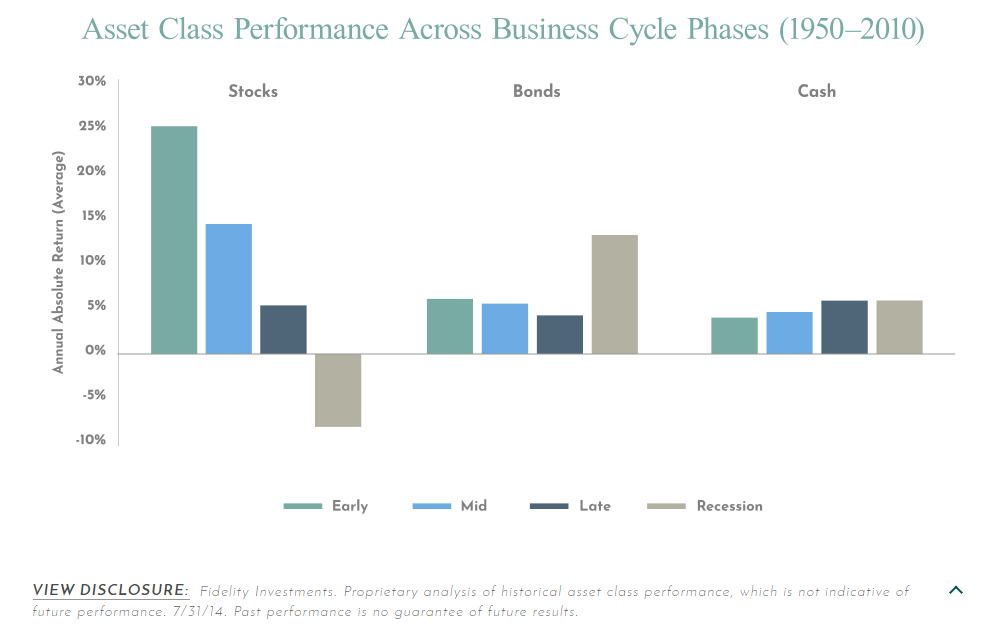

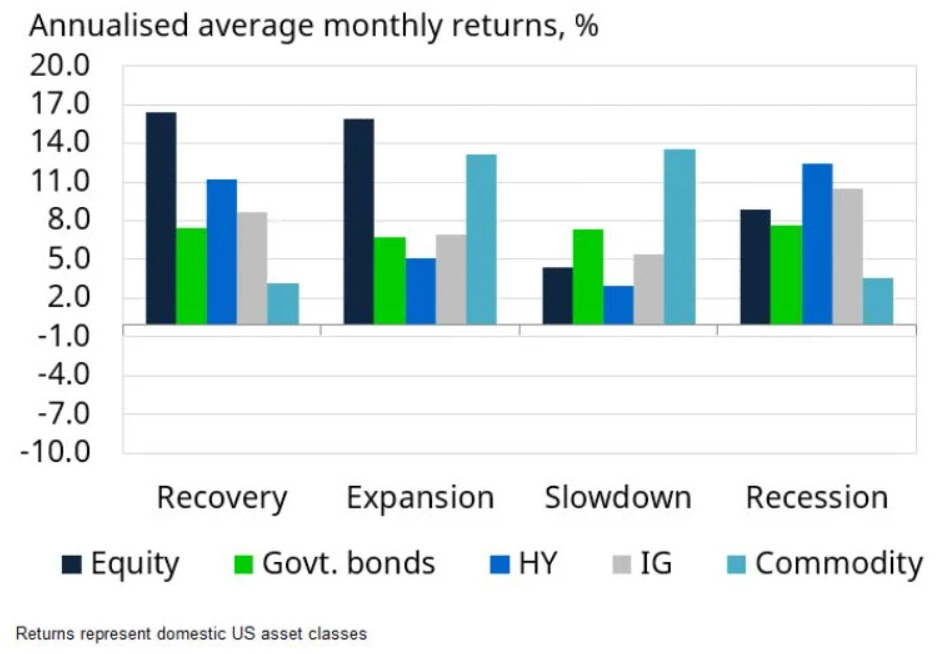

Le performance degli asset durante le recessioni

È importante capire come si comportano le diverse classi di attività durante le fasi del ciclo economico. In generale, gli asset considerati economicamente sensibili, come le azioni, hanno prestazioni migliori durante le prime fasi del ciclo, quando l’economia è in crescita. Le performance del mercato azionario diminuiscono invece quando si verifica una recessione. Al contrario, gli asset difensivi, come le obbligazioni e il debito a breve termine simile alla liquidità, registrano una crescita nelle ultime fasi del ciclo.

In recessione le obbligazioni tendono a performare meglio che durante le altri fasi del ciclo economico. Inoltre i junk bond tendono a sovraperformare sia le obbligazioni investment grade che quelle sovrane, rispettivamente di circa il 2% e il 5% in media. Le materie prime hanno invece performance deboli.

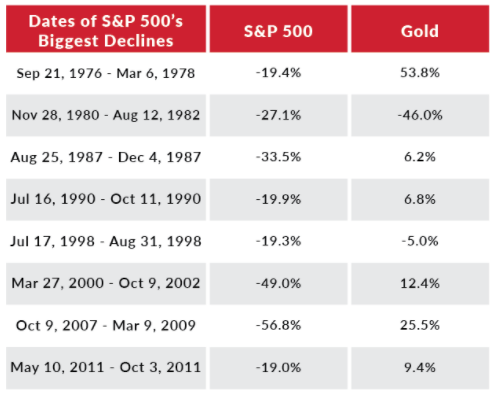

Investire in oro può essere un ottimo metodo per diversificare il portafoglio e proteggersi dalle recessioni e altre crisi finanziarie. Storicamente, l’oro ha avuto performance positive durante i periodi di recessione.

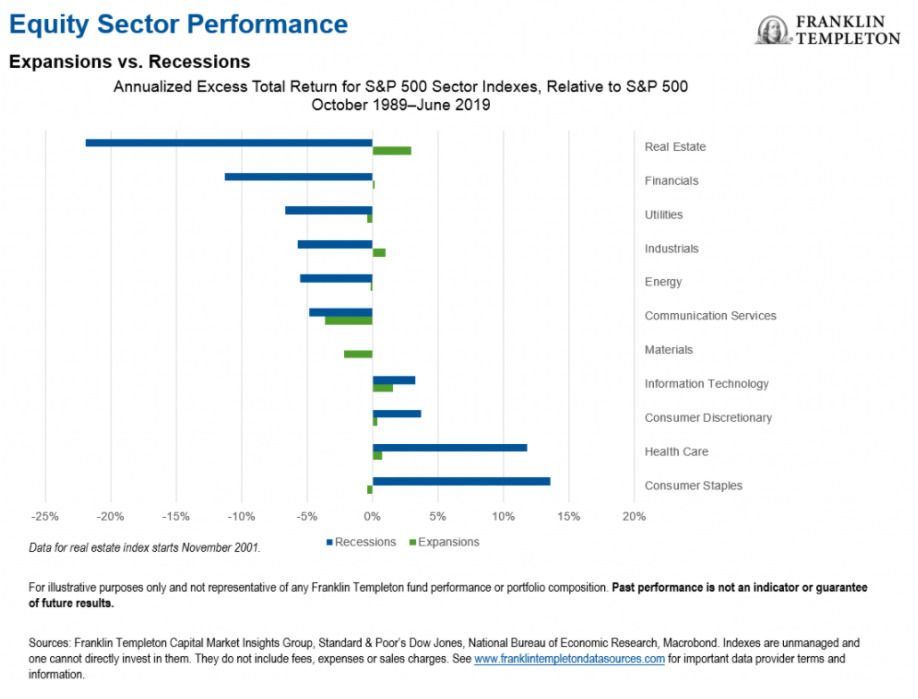

Le performance settoriali durante le recessioni

Durante i periodi in cui l’attività economica diminuisce, alcuni settori si comportano meglio di altri. Quando l’economia è in recessione, settori come quello del tempo libero, i viaggi, i beni discrezionali, i negozi di vendita al dettaglio e i beni di lusso subiscono un impatto negativo poiché i consumatori riducono la spesa per tali articoli.

D’altra parte, i settori dei beni di prima necessità, dell’energia e dei servizi pubblici rimangono stabili poiché sono acquisti necessari per i consumatori. L’elettricità, il gas, il cibo, il sapone, il dentifricio ecc. sono beni necessari alla vita quotidiana delle persone. Rappresentano beni indispensabili a cui i consumatori non possono rinunciare nemmeno durante i periodi più difficili.