Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Come proteggere il portafoglio dalla volatilità

Dati i livelli di inflazione, c’era da aspettarsi un’azione sui tassi di interesse da parte della Fed nel 2022. Tuttavia molti non pensavano che i mercati avrebbero scontato un’azione così aggressiva. Le prospettive di crescita economica e degli earnings delle aziende stanno rallentando. Tutto ciò, insieme alle tensioni geopolitiche, sta influendo sull’aumento della volatilità. In questo post tratteremo come proteggere il portafoglio dalla volatilità del mercato.

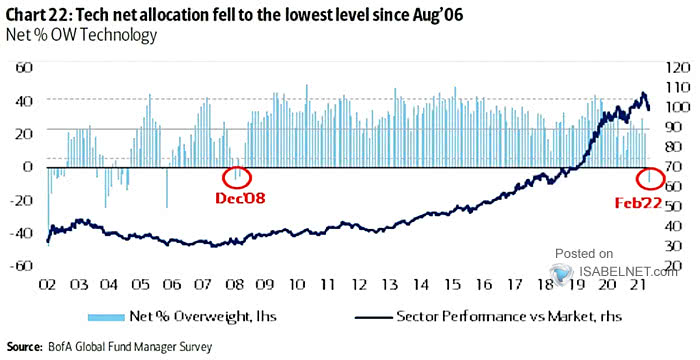

A gennaio, il Nasdaq ha avuto la sua performance mensile peggiore in quasi due anni. I grandi swing intraday hanno messo in difficoltà i retail trader. Negli ultimi anni infatti, gli investitori al dettaglio sono stati premiati dalla strategia del “buy the dip”. Con la prospettiva di aumenti dei tassi, gli investitori hanno scaricato le loro posizioni sul settore tecnologico.

Sei davvero diversificato?

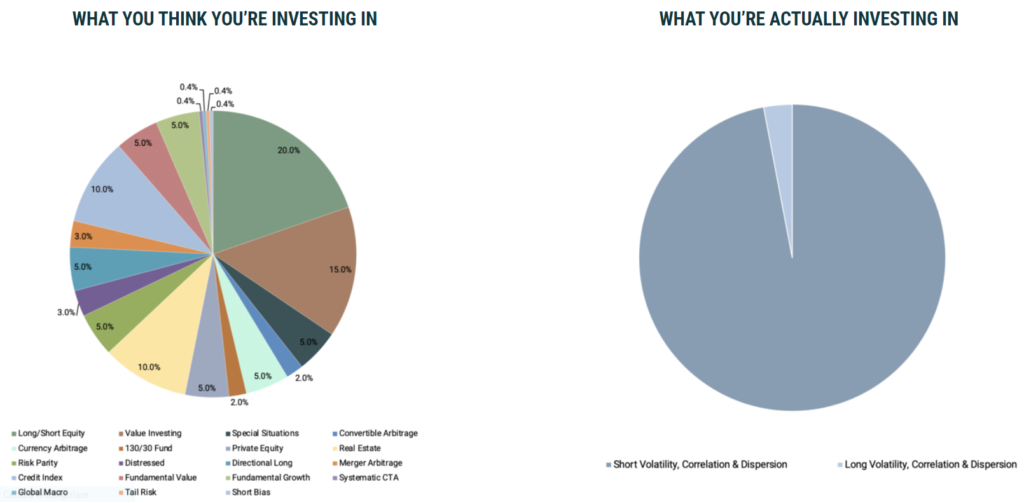

La maggior parte degli investitori conosce i vantaggi della diversificazione. Un’allocazione diversificata tra settori, paesi e asset può proteggere il portafoglio dalla volatilità.

Scavando in profondità, molti investitori potrebbero scoprire di non essere affatto diversificati.

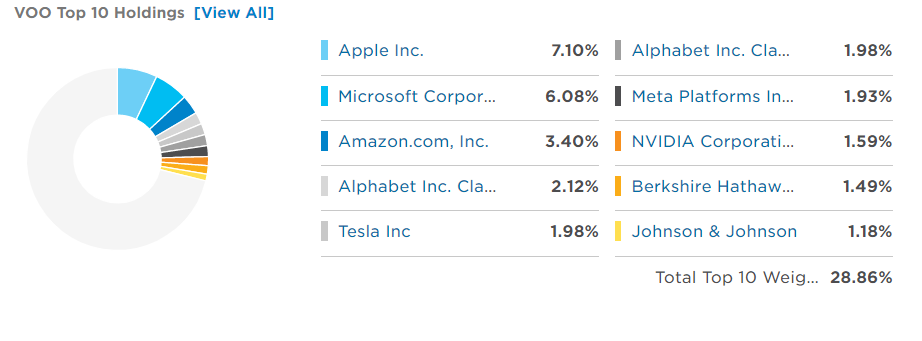

I fondi che replicano gli indici, spesso considerati ottimi per diversificare, possono essere fortemente ponderati verso le società più grandi. Ad esempio nell’ETF Vanguard S&P 500, le prime 10 società costituiscono quasi il 30% del fondo. Molte di queste aziende operano nel settore tecnologico.

La scarsa diversificazione non riguarda solo gli ETF. Molti fondi pensione che gli americani ritengono diversificati sono fortemente esposti sul settore tecnologico. Secondo i dati raccolti da Bloomberg, una manciata di titoli mega cap tecnologici costituisce oltre il 45% di alcuni dei fondi più popolari nei piani pensionistici.

Mantieni i nervi saldi

Un modo per tenere sotto controllo i nervi durante i periodi di forte volatilità è evitare di guardare costantemente le performance del proprio portafoglio.

Le probabilità che qualcuno veda una perdita nel proprio account sono maggiori se lo controllano più spesso. Secondo una ricerca, se un investitore esamina quotidianamente il proprio portafoglio, la possibilità di vedere una perdita moderata del 2% è del 25%. Controllando trimestralmente, la possibilità di imbattersi in una perdita del genere è scesa al 12%.

Per limitare il dolore provocato da una perdita può essere utile guardare i rendimenti del portafoglio in percentuale. Una perdita di $ 30.000 può sembrare catastrofica, ma una perdita del 3% su un portafoglio da un milione di dollari potrebbe essere in linea con gli obiettivi.

Fai attenzione all’etichetta “bassa volatilità”

Alcuni fondi negoziati in borsa affermano di offrire protezione dalle oscillazioni selvagge del mercato.

Gli ETF a “bassa volatilità” includono titoli i cui prezzi hanno storicamente oscillato di meno. In genere sono esposti su settori difensivi come i servizi pubblici e i beni di prima necessità.

Tuttavia, quei settori potrebbero non andare bene, a seconda del motivo per cui il mercato sta scendendo. Ad esempio, quando la pandemia ha scosso i mercati nel 2020, gli ETF a bassa volatilità si sono comportati in modo deprimente. In quel caso gli investitori si sono rivolti ai titoli tecnologici e ad altri titoli che beneficiano del lavoro da casa. Non sempre quindi, investire in questo tipo di titoli o ETF aiuta a proteggere il portafoglio dalla volatilità.

Definisci la tua esposizione alle obbligazioni

Le obbligazioni sono viste come una scommessa sicura quando le azioni sono in difficoltà. Le obbligazioni a breve termine possono essere un buon posto per parcheggiare i tuoi soldi e guadagnare un po’ di income. In situazioni come quella di oggi, in cui la curva dei rendimenti si appiattisce e potrebbe invertirsi, può aver senso anche investire in obbligazioni a lungo termine.

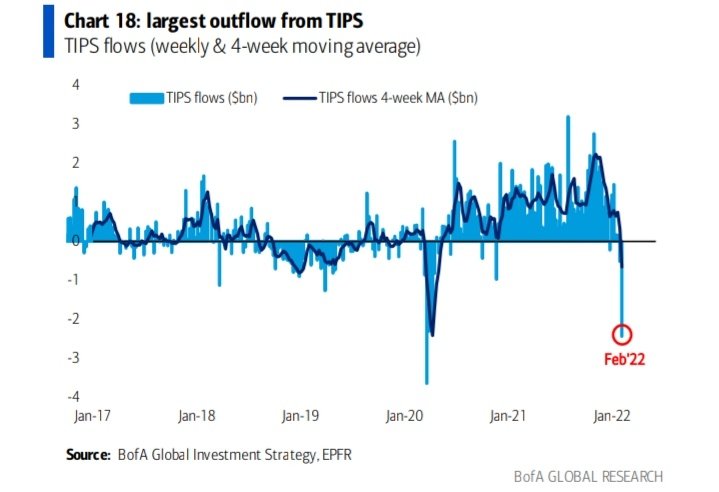

Visti i livelli d’inflazione, potrebbe sembrare allettante investire in titoli del Tesoro protetti dall’inflazione (TIPS). Questi titoli sono progettati per proteggere gli investitori da un calo del potere d’acquisto del loro denaro. Il loro momento però potrebbe essere passato.

Considerare il settore immobiliare

Le nostre case sono spesso i nostri maggiori investimenti. In quanto asset reali, le proprietà possono spesso fungere da solide coperture contro l’inflazione. Inoltre, nella maggior parte dei casi, i prezzi degli immobili oscillano meno delle azioni.

Tuttavia, con il mercato immobiliare in molti paesi ancora rovente, il settore immobiliare potrebbe essere fuori dalla portata degli investitori medi. Si può però ottenere una certa esposizione al real estate attraverso i fondi di investimento immobiliare, o REIT. Questo tipo di fondi devono trasferire il 90% del loro reddito imponibile agli azionisti attraverso i dividendi.