Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Espansione economica: quali sono gli asset che performano meglio?

L’espansione economica è la fase del ciclo economico in cui il prodotto interno lordo reale è in fase di crescita. Essa è in genere accompagnata da un aumento dell’occupazione, della fiducia dei consumatori e dei mercati azionari. Le espansioni durano in media dai quattro ai cinque anni, ma possono essere anche più lunghe. L’espansione più lunga mai registrata negli Stati Uniti è durata 128 mesi e si è conclusa a febbraio 2020 con l’arrivo della recessione del covid.

Le caratteristiche della fase di espansione

Solitamente un’espansione è accompagnata da una politica monetaria espansiva. Quando l’economia ha bisogno di una spinta, le banche centrali abbassano i tassi d’interesse, incoraggiando le imprese e i consumatori a spendere di più. In questo caso il denaro scorre fluidamente attraverso l’economia.

Le aziende investono di più e aumentano la produzione per far fronte alla crescente domanda. Di conseguenza l’occupazione aumenta insieme ai salari dei lavoratori. Tutte queste dinamiche portano all’aumento dell’inflazione.

Ad un certo punto, la banca centrale è costretta ad intervenire rimuovendo gli stimoli monetari e alzando i tassi d’interesse. Tutto ciò ha l’obiettivo di calmare l’inflazione e mettere un freno all’economia che si sta surriscaldando. Dopo essere arrivata a un picco, l’attività economica si contrae di nuovo.

Le performance medie mensili durante le fasi di espansione

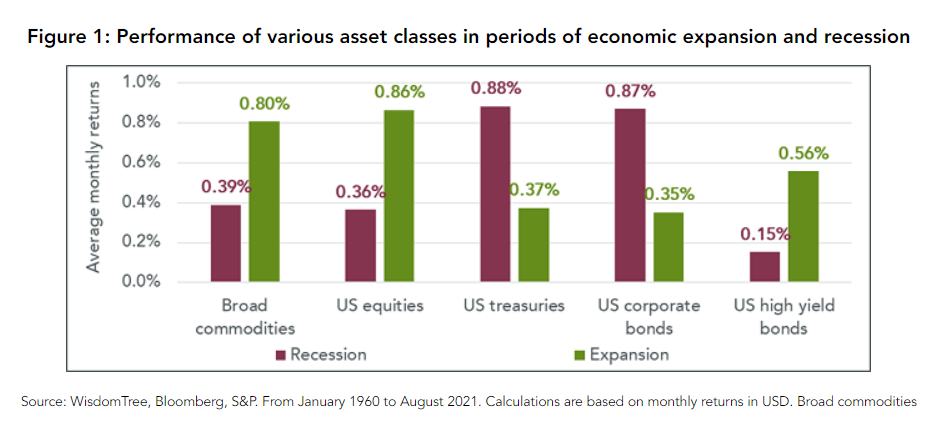

Dallo studio dei dati da gennaio 1960 e agosto 2021 sono state ricavate le seguenti informazioni riguardo alla performance media di diversi asset.

Nei periodi di espansione economica, le azioni hanno guadagnato in media lo 0,86%, la performance mensile più alta tra le classi di attività prese in esame. A seguire, le commodities (+0,80%), le obbligazioni high yield (+0,56%) e le obbligazioni (+0,37%).

In periodi di recessione invece, le obbligazioni ad alto rendimento (+0,15%) e le azioni (+0,36%) hanno registrato performance inferiori. Azioni, materie prime e obbligazioni ad alto rendimento sono attività che tendono a seguire i cicli economici.

Intuitivamente, le materie prime dovrebbero beneficiare dell’espansione economica. Infatti, quando l’economia cresce si ha bisogno di materiali per aumentare la produzione.

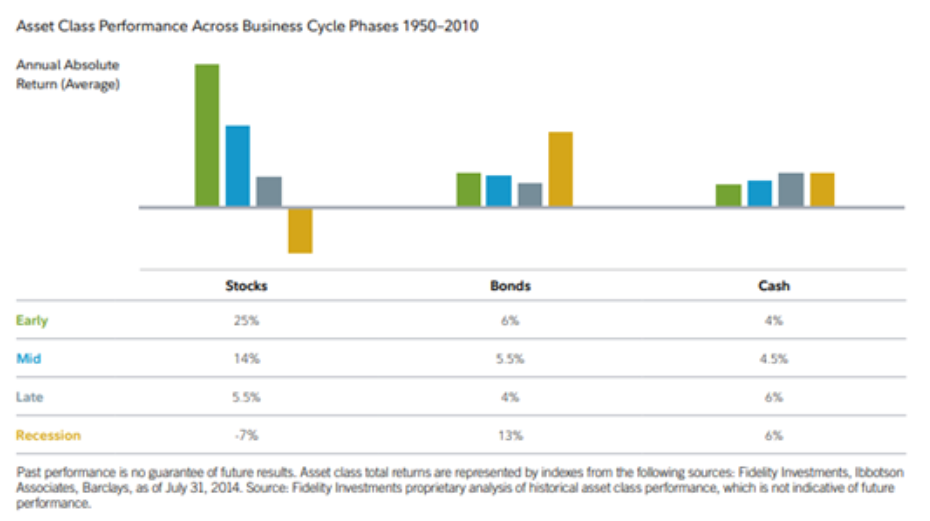

Le performance annuali degli asset

Le azioni hanno storicamente superato le obbligazioni e la liquidità durante l’espansione economica. Infatti, dal 1950 al 2010, le azioni hanno prodotto un rendimento medio annuo del 25% durante la fase iniziale del ciclo economico.

Allo stesso tempo, le obbligazioni hanno registrato una media del 6% annuo e la liquidità il 4%. Una crescita economica superiore alla media si traduce in un aumento dell’utile per azione e quindi in un apprezzamento del mercato azionario.

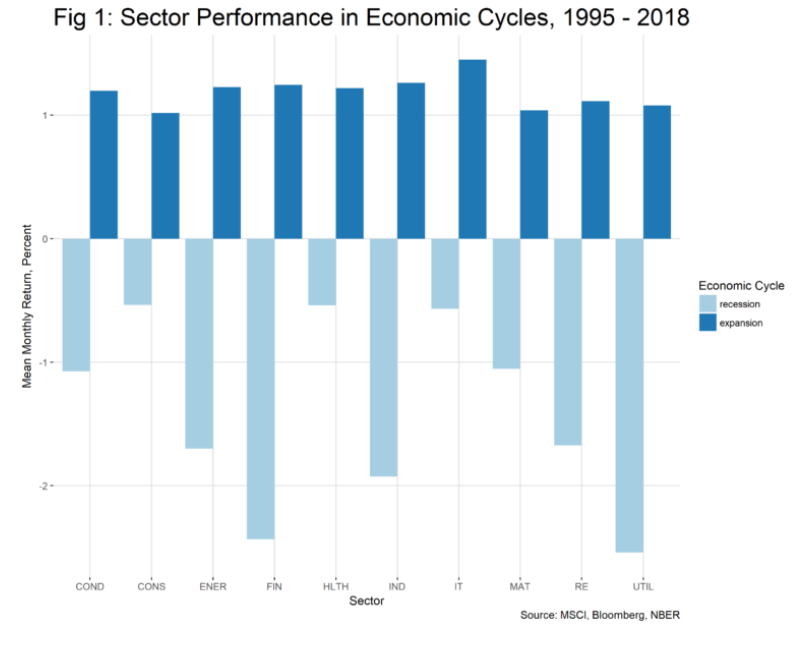

Le performance dei settori

Il settore immobiliare, industriale e i beni discrezionali producono le migliori performance durante l’espansione economica. Anche i finanziari, la tecnologia e i materiali tendono ad avere una performance positiva.

Al contrario, l’healthcare, l’energia e le utilities hanno prodotto scarsi risultati durante la fase iniziale dell’espansione economica. Passando dalla fase di inizio ciclo a quella di metà ciclo di un’economia, i settori della tecnologia e dei servizi di comunicazione hanno storicamente fornito le performance più elevate.

ARTICOLI CORRELATI

Investire durante una recessione: quali sono le performance degli asset?