Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

La differenza tra le aziende cicliche e non cicliche

La differenza tra le aziende cicliche e non cicliche deriva dalla loro definizione ma anche dalle diverse performance in base ai cicli economici. Le aziende cicliche sono quelle il cui prezzo è influenzato dall’andamento dei cicli economici.

La maggior parte delle aziende cicliche coinvolge i settori che vendono beni e servizi discrezionali. I consumatori acquistano di più i beni e servizi discrezionali quando l’economia è in forte espansione. Viceversa, tendono a spendere meno durante una recessione.

Le caratteristiche delle aziende cicliche

Le aziende cicliche tendono ad avere una volatilità più alta di quelle non cicliche. Producono rendimenti più elevati durante i periodi di espansione economica, guidando il mercato azionario al rialzo. Tendono invece ad avere performance peggiori quando l’economia rallenta o è in recessione. Quando l’economia va bene, la disoccupazione è bassa e l’accesso al credito è più semplice, le persone possono permettersi di fare acquisti discrezionali. Possono ad esempio comprare nuove auto, ristrutturare le proprie case, fare acquisti e viaggiare. Quando l’economia va male, le spese discrezionali sono le prime che i consumatori tagliano. Se una recessione è abbastanza grave, le aziende cicliche possono diventare completamente prive di valore e andare in bancarotta.

Esempi di aziende cicliche

Le aziende cicliche comprendono le aziende che vendono beni durevoli, beni non durevoli e servizi.

Ristoranti, catene alberghiere, compagnie aeree, mobili, rivenditori di abbigliamento e compagnie automobilistiche sono esempi di aziende cicliche.

La differenza tra aziende cicliche e non cicliche

Le aziende non cicliche riescono ad essere redditizie indipendentemente dalle tendenze economiche. Producono o distribuiscono beni e servizi di cui abbiamo sempre bisogno, come cibo, elettricità, acqua e gas. Una società di servizi pubblici è un esempio di azienda non ciclica. Le aziende non cicliche forniscono sicurezza quando le prospettive economiche sono negative. Quando invece le aspettative di crescita sono positive, tendono a sottoperformare il mercato. Investire in aziende non cicliche è un buon modo per mitigare le perdite quando le società cicliche stanno soffrendo. I settori che appartengono alle aziende non cicliche sono i consumer staples, le defensive e le utilities.

Le performance in base al ciclo economico

Andiamo adesso a descrivere la differenza tra aziende cicliche e non cicliche in termini di performance.

La rotazione dei settori

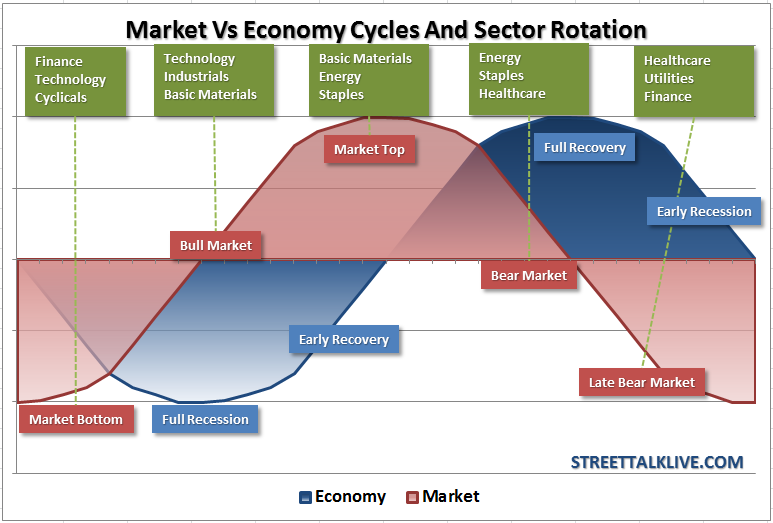

Il grafico sopra rappresenta una sovrapposizione del ciclo economico e del ciclo di mercato. Storicamente, il ciclo di mercato tende ad anticipare, e quindi a guidare, il ciclo economico. Mentre l’economia si dirige verso la recessione, i mercati generalmente tendono a trovare il loro “bottom” prevedendo una ripresa in un futuro non troppo lontano. Nell’ultima parte della fase di discesa, fino al bottom, le aziende cicliche tendono ad avere le migliori performance. Questo perché il mercato inizia ad anticipare le aree che trarranno maggior beneficio dalla ripresa economica.

Quando la ripresa economica si fa più “calda”, i mercati cominciano a cambiare direzione, riconoscendo che presto si potrebbe assistere ad un rallentamento. Le aziende non cicliche tendono ad avere le performance migliori nell’ultima parte della fase rialzista fino al picco.

Ci sono vari rapporti che ci possono aiutare a monitorare la forza relativa delle aziende cicliche e non cicliche.

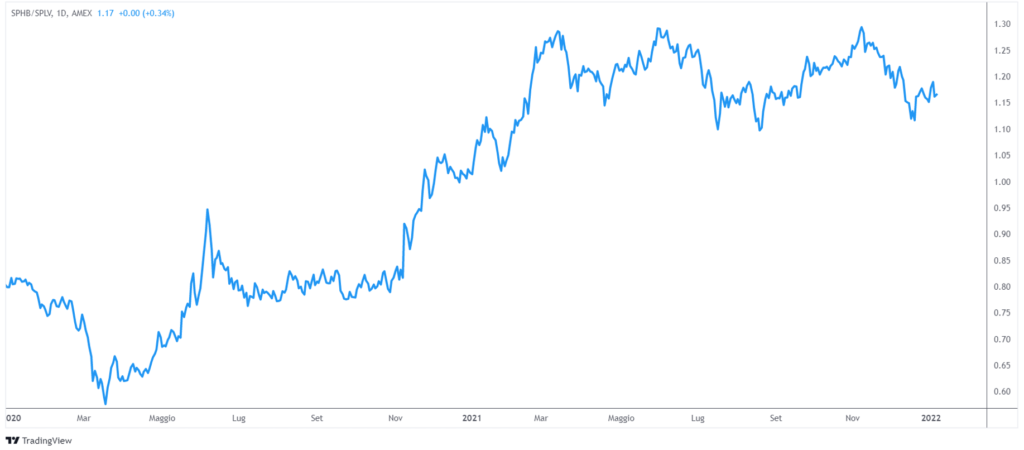

SPHB/SPLV

Il rapporto tra l’indice delle 100 aziende dell’S&P500 con beta più alto (SPHB) e l’indice delle 100 aziende con la volatilità più bassa (SPLV).

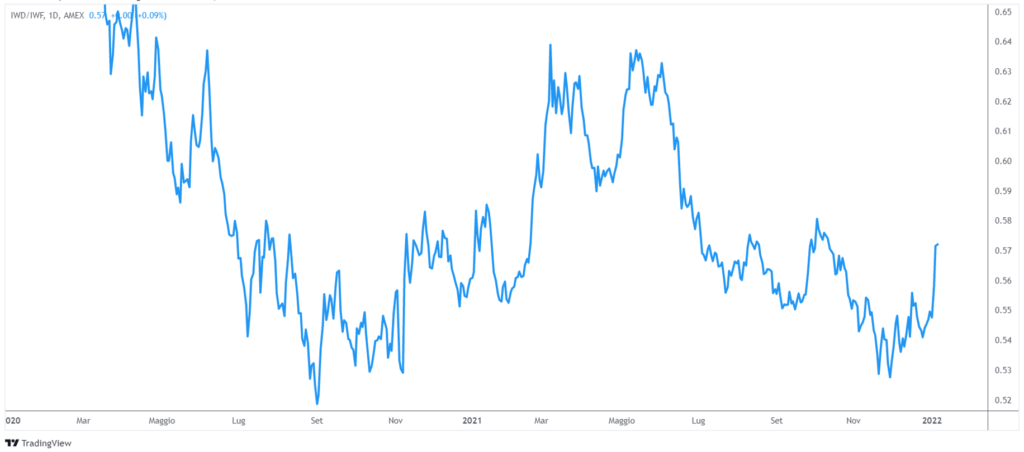

IWD/IWF

IWD è un ETF che ci fornisce un’ottima idea sulle performance delle value stocks. La sua esposizione comprende le large cap, le mid cap e persino alcune small cap. IWF è uno degli ETF più popolari che copre le growth stocks. Le value stocks tendono a sovraperformare le growth stocks quando l’ottimismo sulle prospettive economiche è maggiore.

XLY/XLP

Il rapporto tra l’ETF delle aziende del settore consumer discretionary dell’S&P 500 (XLY) e quello delle consumer staples (XLP). Paragonando un settore ciclico ad uno non ciclico si può capire cosa il mercato sta pensando riguardo al futuro.

VCR/IWF

Il VCR è un ETF che fornisce un’informazione migliore sul settore consumer discretionary rispetto a quella ricavata da XLY. Infatti il 50% del paniere di XLY è rappresentato da due aziende, Amazon e Tesla. Quest’ultima essendo molto volatile impatta molto sul valore del fondo.

Si possono ottenere informazioni utili anche con i rapporti tra i vari temi del mercato azionario. Ad esempio, si possono paragonare tra loro gli ETF DEF (defensive), QUAL (quality) e MTUM (momentum).