L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Factor Investing: investire sui temi del mercato azionario

L’investimento sui fattori, “factor investing” in inglese, è un approccio nato per migliorare la diversificazione, generare rendimenti superiori al mercato e gestire il rischio.

Ci sono due tipi principali di fattori: macroeconomici e di stile. Gli style-factor, o i temi che sono stati identificati dagli investitori includono: il valore, la capitalizzazione di mercato, la valutazione creditizia, la volatilità del prezzo delle azioni e i dividendi che un’azienda stacca. Vediamoli ora uno per uno.

Value vs Growth

Il valore mira a catturare quei titoli che hanno prezzi bassi rispetto al loro valore fondamentale (value stocks). Esse vengono comunemente individuate con i multipli price to sales, price to earnings, price to book e il free cash flow.

Le growth stocks tendono ad avere valutazioni relativamente elevate se misurate con ii rapporti prezzo/utili o prezzo/valore contabile. Tuttavia, vedono anche una crescita più rapida delle revenue e del net income rispetto alle value stocks.

Negli ultimi 10 anni le growth stocks hanno sovraperformato le value stocks come possiamo notare dal rapporto Wilshire growth/value.

Large Cap vs Small Cap

La capitalizzazione di mercato è un altro tema che viene preso in considerazione per il factor investing. Aziende di grandi dimensioni non sono sinonimo di grandi guadagni.

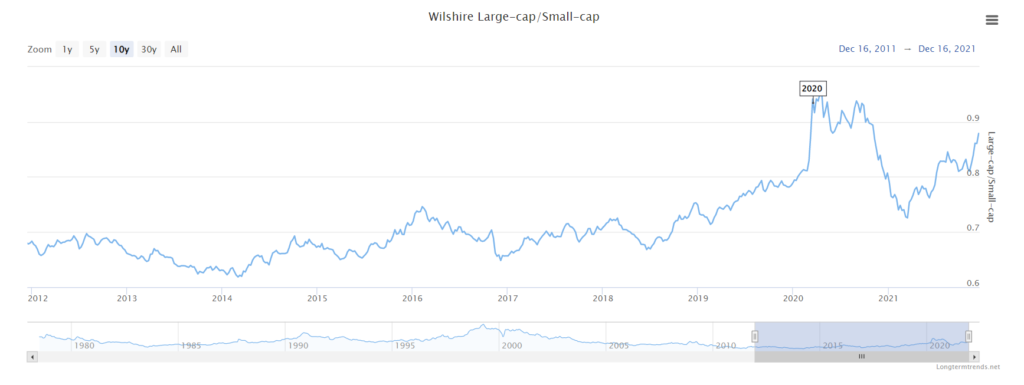

Spesso le piccole o medie imprese hanno un potenziale di crescita più elevato. Per esaminare quale tra i due temi ha performato meglio negli ultimi 10 anni prendiamo il rapporto wilshire large cap/small cap. Quando esso sale le large cap sovraperformano le small cap e viceversa.

Le large cap hanno segnato un picco nei confronti delle small cap durante la recessione del covid, in seguito hanno sottoperformato fino ad un minimo a marzo 2021 per poi riprendere la sovraperformance.

Dividend Yield

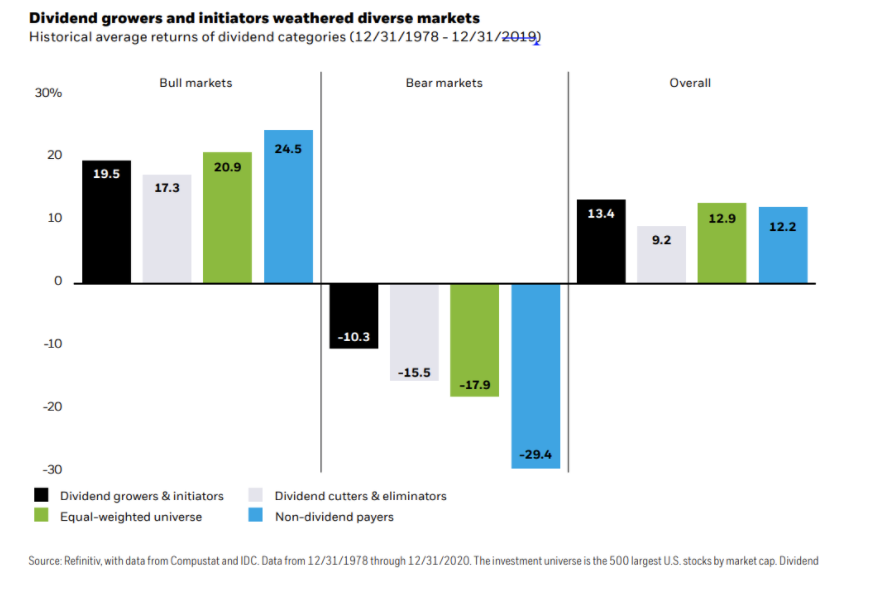

Un tema su cui gli investitori si focalizzano è quello relativo al dividendo. Ad alcuni investitori, soprattutto quelli di lungo termine, interessa la capacità di un’azienda di pagare buoni dividendi e con regolarità. Le azioni che pagano dividendi hanno fornito rendimenti competitivi durante i mercati rialzisti e hanno subito meno drawdown durante i mercati ribassisti. Di conseguenza, l’investimento in dividendi tende ad avere un rischio di ribasso inferiore.

Dividend Growers

Quality

La qualità è definita dal debito basso, utili stabili, una crescita costante degli asset e una forte governance aziendale. I titoli di qualità si identificano utilizzando metriche finanziarie come il return on equity, il debt to equity e la variabilità degli utili.

Low Beta vs High Beta

Il beta misura la volatilità di un’azione rispetto al mercato di riferimento. Un’azione che si muove di più del mercato ha un beta maggiore di 1, viceversa, se l’azione è meno volatile ha un beta minore di 1.

Quando si tratta di volatilità, la finanza ha due scuole di pensiero: la visione classica associa un rischio maggiore a una ricompensa maggiore. La prospettiva più moderna, invece, assume la visione opposta: minore è il rischio, o volatilità, di un titolo o di un portafoglio, maggiore è il suo rendimento previsto.

Questa seconda visione, spesso chiamata “anomalia della bassa volatilità”, ha spinto l’introduzione negli ultimi 10 anni di centinaia di ETF e fondi comuni che progettano portafogli azionari con l’obiettivo di ridurre al minimo la volatilità.

In base alla volatilità qual’è allora la scelta migliore quando si tratta di rendimenti azionari?

I dati delle performance high beta vs low beta

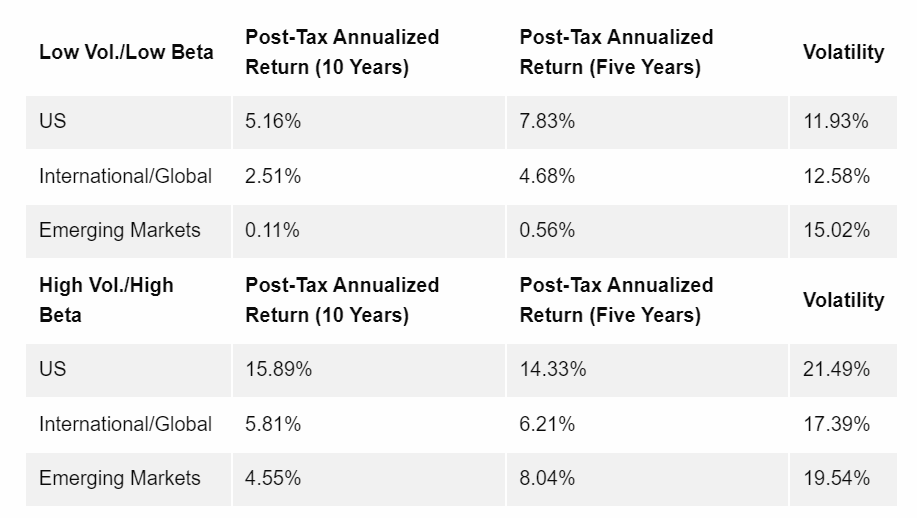

Analizzando i dati dell’ultimo decennio di Morningstar Direct sulle performance di tutti i fondi comuni di investimento azionari e gli ETF, il cui obiettivo è ridurre al minimo la volatilità (low beta) o investire in titoli ad alta volatilità (high beta),otteniamo i seguenti risultati:

- I fondi statunitensi high beta hanno fatto molto meglio dei low beta. In media i fondi high beta hanno avuto un rendimento annualizzato del 15,89% al netto delle imposte negli ultimi 10 anni, rispetto a solo il 5,16% nello stesso periodo per i fondi low beta;

- I fondi che si sono concentrati su titoli internazionali a bassa volatilità hanno registrato in media un rendimento annualizzato al netto delle imposte del 2,51% negli ultimi 10 anni rispetto al 5,81% dei fondi ad alta volatilità nello stesso periodo di tempo;

- La sovraperformance dei titoli più rischiosi si nota anche sui mercati emergenti, con i fondi high beta che hanno registrato un 4.55% e quelli low beta solo lo 0,11%;

- Il fondo comune di investimento o ETF focalizzato sull’S&P 500 ha fornito l’11,72% e il 10,67% su base annua negli ultimi cinque e 10 anni, rispettivamente, ben al di sopra di quanto hanno prodotto i fondi low beta.

Le performance dei diversi temi sopraelencati variano nel breve-medio termine a seconda del regime economico in cui ci si trova e diventa quindi importante monitorare i dati macroeconomici per capire quali temi possono sovraperformare e quali invece possono portare performance negative.

Le origini del factor investing

Le origini del factor investing risalgono agli anni ’70, quando gli studi empirici iniziarono a sfidare le ipotesi prevalenti del Capital Asset Pricing Model (CAPM) e della Efficient Market Hypothesis (EMH). Queste teorie finanziarie presuppongono che i mercati siano efficienti, che gli investitori siano razionali e che un rischio maggiore porti a rendimenti più elevati.

Sebbene le basi empiriche del factor investing siano state poste oltre 40 anni fa, la sua vera svolta è arrivata nel 2009 con la pubblicazione del rapporto Evaluation of Active Management of the Norwegian Government Pension Fund che ha mostrato come la performance dei gestori attivi del fondo non rifletteva effettivamente la loro vera abilità. Questo poteva essere in gran parte spiegato dall’esposizione implicita del fondo a una serie di temi. Sulla base dei loro risultati, hanno raccomandato una strategia a lungo termine che comprendesse un’esplicita esposizione top-down a fattori comprovati in modo da massimizzare i rendimenti.

Negli anni successivi, importanti investitori istituzionali hanno adottato pubblicamente approcci più sistematici all’allocazione del portafoglio e alla selezione dei titoli basati su queste intuizioni. Il factor investing ha rapidamente guadagnato popolarità tra gli investitori professionali di tutto il mondo. Anche gestori patrimoniali e fornitori di indici di mercato si sono addentrati in esso ampliando la loro offerta in questo campo.