Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Investire in periodi di deflazione

Negli ultimi 40 anni, la deflazione ha fatto da padrona nei mercati dei paesi sviluppati. In questo post capiremo come investire in periodi di deflazione.

Cos’è la deflazione?

La deflazione rappresenta un periodo in cui l’economia decelera insieme all’inflazione. Le forme più gravi di deflazione tendono a coincidere con le recessioni.

Solitamente, in questi periodi la disoccupazione aumenta e la domanda diminuisce. Ciò porta le aziende ad abbassare i prezzi per attirare clienti. A causa dei prezzi e dei profitti più bassi, le aziende sono più inclini a ridurre i salari e a licenziare.

Anche se i prodotti sono più convenienti, i consumatori tendono a diminuire la loro spesa. Le vendite e i ricavi delle aziende rimangono quindi depressi.

Questo scenario può creare un circolo vizioso della domanda e dell’offerta. Quando le aziende abbassano i prezzi, i loro margini di profitto si comprimono. Ciò porta alla necessità di ridurre i costi e quindi a più licenziamenti. L’aumento della disoccupazione riduce ulteriormente la domanda e così via.

Le forze deflazionistiche

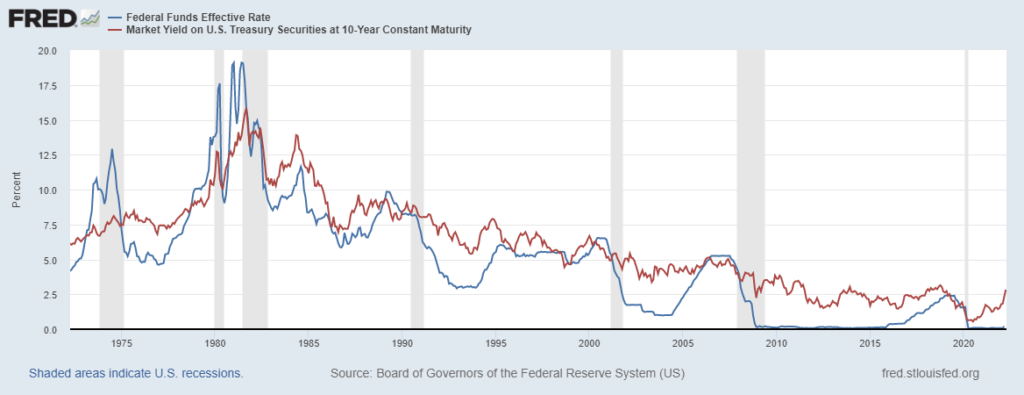

Le principali influenze deflazionistiche sono il debito elevato, l’invecchiamento della popolazione, la delocalizzazione della produzione in luoghi più efficienti in termini di costi e il progresso tecnologico. Tutti questi fattori hanno esercitato una pressione sui tassi d’interesse a breve e lungo termine.

Man mano che gli Stati Uniti sono diventati più indebitati, i massimi e minimi ciclici dei tassi di interesse si sono stabiliti sempre più in basso per evitare che il servizio del debito sommergesse i flussi di cassa.

La deflazione come forza positiva

Un ambiente di leggera deflazione potrebbe anche essere positivo per gli investitori. I portafogli della maggior parte delle persone hanno una tendenza deflazionistica poiché sono esposti maggiormente su azioni e obbligazioni.

Le azioni tendono a fare bene quando i tassi di interesse scendono e lo stesso vale per le obbligazioni.

Le performance del cash durante la deflazione

Il cash è buono da tenere in quanto offre liquidità e opzionalità in un portafoglio. Tuttavia, le politiche monetarie degli ultimi decenni hanno fatto sì che esso risultasse il più sgradevole possibile. Lo stesso vale per le obbligazioni, che hanno ancora oggi rendimenti reali negativi.

Per sostenere un ambiente altamente indebitato in cui è necessario ridurre il servizio del debito, è necessario rendere poco attraenti sia la liquidità che le obbligazioni. Mentre la liquidità è una buona risorsa da detenere in ambienti deflattivi, è una cattiva risorsa da detenere in ambienti inflazionistici.

Investire in periodi di deflazione

Oltre al cash, durante periodi di deflazione, le obbligazioni e alcuni settori del mercato azionario tendono a performare bene. Vediamo più nel dettaglio le performance di queste classi di attività.

Le obbligazioni

I Treasury e le obbligazioni investment grade di società blue chip di alta qualità performano bene durante un ambiente deflazionistico. Questo perché la qualità dell’entità dietro di loro li rende degli asset sicuri. E’ infatti difficile che il governo vada in bancarotta e gli investitori hanno fiducia nella sua capacità di ripagare i debiti.

Lo stesso vale per le aziende di alta qualità. Queste società esistono da molto tempo, hanno un’ottimo management e solidi bilanci. Le loro entrate sono consistenti ed è improbabile che queste aziende falliscano, anche durante una recessione.

Le azioni difensive

Le azioni difensive sono quelle di società che vendono prodotti o servizi che i consumatori non possono eliminare neanche durante i periodi più difficili. In genere, questo tipo di aziende appartengono ai settori dei consumer staples e delle utilities.

.

Anche le azioni che pagano dividendi sono richieste durante i periodi di deflazione. Sebbene il prezzo delle azioni possa diminuire, gli investitori possono contare sui dividendi per continuare a ricevere un reddito passivo costante. Le Dividend Aristocrats, società che hanno aumentato i loro dividendi per almeno 25 anni consecutivi, sono molto indicate in questi periodi.

Stocks vs bonds

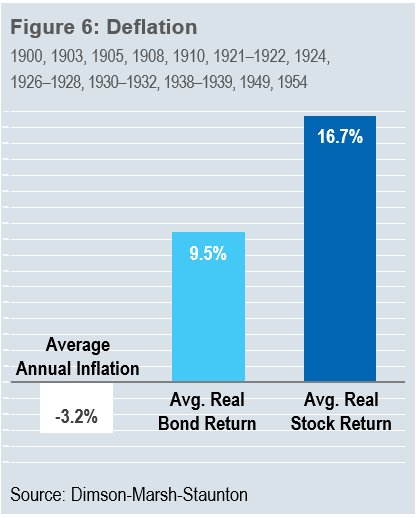

Secondo i dati raccolti fino al 2011, gli USA si sono trovati in deflazione in soli 18 dei 111 anni analizzati, ovvero il 16,22% delle volte. Le obbligazioni hanno ottenuto rendimenti positivi in ciascuno dei 18 anni, con una performance media del 9,45%.

Le azioni statunitensi raccontano una storia leggermente diversa. Esse hanno fornito rendimenti positivi in 14 dei 18 anni (il 77,8% delle volte). Il loro guadagno medio è stato del 16,74%. Ma c’è un fenomeno degno di nota: le azioni hanno fatto molto meglio durante i periodi di leggera deflazione. Quando la deflazione è rimasta tra lo zero e il 3%, il rendimento medio delle azioni statunitensi è stato del 23,69%. Invece, quando la deflazione è scesa in territorio negativo, le azioni hanno sofferto, registrando una perdita media del -1,34%.

Le performance dell’oro in deflazione

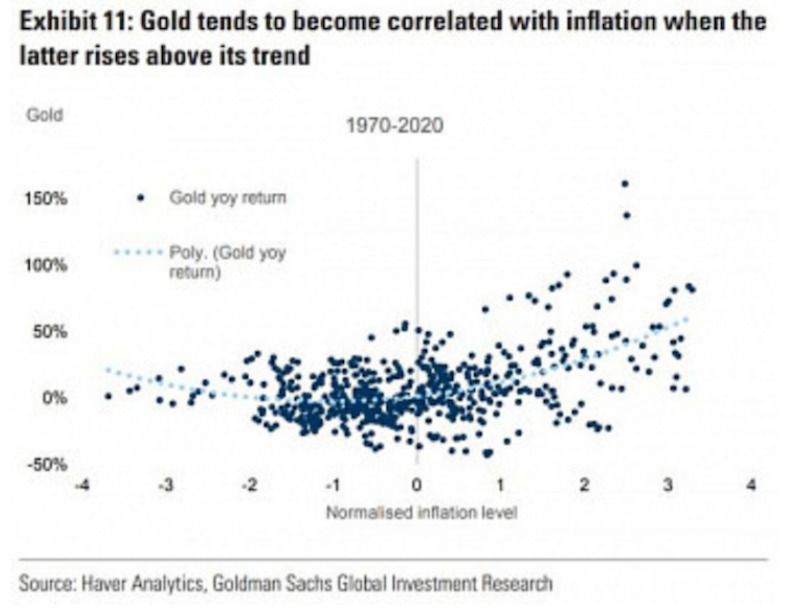

Nonostante l’oro venga considerato da molti un asset di copertura dall’inflazione, esso tende a fare bene in periodi di deflazione. Le persone sono inclini a risparmiare di più e a investire in beni rifugio come l’oro e altri metalli preziosi durante i periodi di deflazione.

Il rapporto tra oro e inflazione non è lineare nel tempo. Il metallo tende a non mostrare una correlazione molto forte con l’inflazione quando essa è moderata. Tuttavia, la correlazione è forte quando l’inflazione supera una certa soglia.

ARTICOLI CORRELATI:

I ritorni degli asset in stagflazione

Espansione economica: quali sono gli asset che performano meglio?

Investire durante una recessione: quali sono le performance degli asset?