Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Le performance degli asset in reflazione

La reflazione è un regime economico in cui si verifica l’accelerazione dell’inflazione contemporaneamente all’aumento della crescita economica. In questo post analizzeremo le performance degli asset in reflazione.

Le politiche reflazionistiche

Spesso la reflazione tende ad arrivare a seguito di interventi di politica monetaria espansiva e massicci stimoli fiscali che spingono gli investitori ad aumentare la loro tolleranza al rischio.

A seguito di una recessione o di una contrazione dell’attività economica, i paesi attuano politiche reflazionistiche che in genere includono:

- la riduzione delle tasse: pagare meno tasse lascia alle aziende e ai dipendenti maggiore capacità di spesa;

- la riduzione dei tassi d’interesse che rende più economico prendere in prestito denaro e scoraggia il risparmio;

- l’aumento dell’offerta di moneta in modo da ridurre ulteriormente il costo del denaro;

- il finanziamento di progetti di investimento al fine di creare nuovi posti di lavoro.

In breve, le misure reflazionistiche mirano ad aumentare la domanda di beni offrendo alle persone e alle aziende più soldi e incentivi a spendere di più.

La differenza tra reflazione e inflazione

È importante non confondere la reflazione con l’inflazione. In primo luogo, la reflazione non è negativa. Il ritorno del livello dei prezzi al trend di crescita pre-recessione è salutare per l’economia.

L’inflazione, d’altra parte, è spesso considerata negativa in quanto è caratterizzata da prezzi in aumento durante un periodo di piena capacità economica. Inoltre, i prezzi aumentano gradualmente durante un periodo di reflazione e velocemente durante un periodo di inflazione. In sostanza, la reflazione può essere descritta come un periodo di inflazione controllata.

Le performance degli asset in reflazione

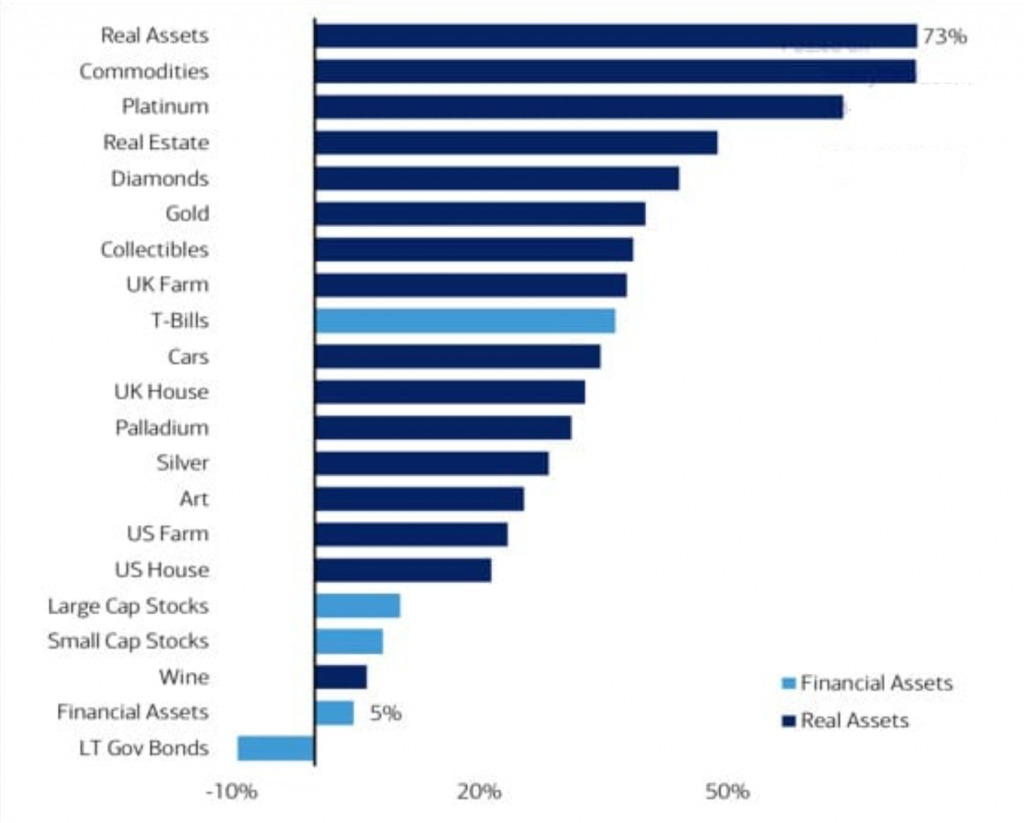

Le performance degli asset reali, come le materie prime e il real estate, tendono ad essere buone in reflazione. Le commodities sono una classe di attività molto sensibile alla crescita. Con la ripresa dell’attività economica, aumenta la domanda di materie prime e di conseguenza anche il loro prezzo.

Il grafico seguente mostra la correlazione degli asset reali e finanziari con l’inflazione secondo i dati raccolti da Bank of America dal 1950.

L’oro funziona più come una valuta che come una commodity. Rappresenta una riserva di ricchezza e agisce come bene rifugio. In periodi di reflazione infatti, l’oro tende ad avere performance scarse o negative in quanto gli investitori preferiscono asset più rischiosi e con maggiori rendimenti.

Il mercato obbligazionario e il dollaro

Durante la reflazione il mercato obbligazionario ha già toccato il picco e comincia a scendere. Le obbligazioni societarie beneficiano delle politiche espansive che riescono a far scendere i credit spreads. In questo modo le aziende riescono ad accedere al credito tramite l’emissione di obbligazioni a costi più bassi. Anche i Treasury Inflation Protected Securities (TIPS) e i prestiti a leva performano bene.

Il dollaro americano tende ad essere neutrale/ribassista. Questo perché, quando le prospettive di crescita economica sono in aumento, l’appetibilità del dollaro diminuisce. La valuta di riserva globale è infatti considerata come bene rifugio di breve termine.

Il mercato azionario e i settori

L’aumento della crescita ha effetti positivi sugli earnings delle aziende. Profitti aziendali che aumentano rappresentano venti favorevoli per il mercato azionario.

Come già fatto presente, in regimi di reflazione l’avversione al rischio diminuisce. Gli investitori tendono quindi a posizionarsi su asset più rischiosi e a vendere quelli più sicuri.

I settori ciclici, che più dipendono dalla crescita economica, tendono ad avere buone performance. I settori difensivi, come i consumer staples e le utilities, hanno invece performance negative. Lo stesso vale per i communication services e l’healthcare. I settori con le performance migliori sono i consumer discretionary, l’energy, gli industrials e i financials.

Per quanto riguarda invece i fattori o temi del mercato azionario, le secular growth, le momentum stocks, le small cap e le aziende ad alto beta portano le migliori performance. Viceversa le low volatility e le defensive hanno performance negative.

ARTICOLI CORRELATI

Investire in periodi di deflazione

I ritorni degli asset in stagflazione

Espansione economica: quali sono gli asset che performano meglio?