La curva dei rendimenti è una linea che traccia i tassi d’interesse delle obbligazioni con date di scadenza diverse. I tassi d’interesse delle obbligazioni a breve termine, come quelle a 2 anni, sono fortemente influenzati dalle politiche della banca centrale. I rendimenti a lungo termine, dai 10 anni in su, sono dettati dalle forze di mercato e dalle prospettive di crescita economica ed inflazione.

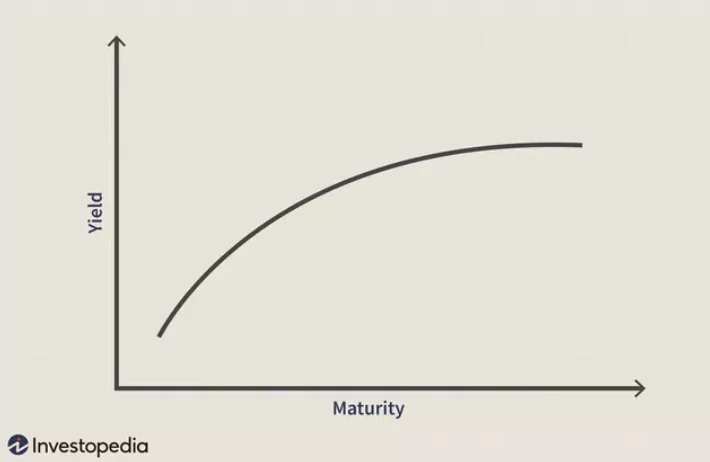

La curva dei rendimenti ripida

In circostanze normali, i tassi sono più alti per il debito a lungo termine e la curva dei rendimenti è ripida. Questo perché il rischio derivante dal mantenere il denaro vincolato per più tempo è maggiore. Una curva dei rendimenti ripida è quindi associata a prospettive di crescita economica positive.

Quando ci troviamo in presenza di una curva ripida vuol dire che stiamo per raggiungere un picco di mercato. Il settore finanziario tende ad avere buone performance quando la curva dei rendimenti è ripida. Questo perché le banche riescono ad aumentare le loro marginalità finanziandosi a tassi più bassi e prestando soldi a tassi più alti.

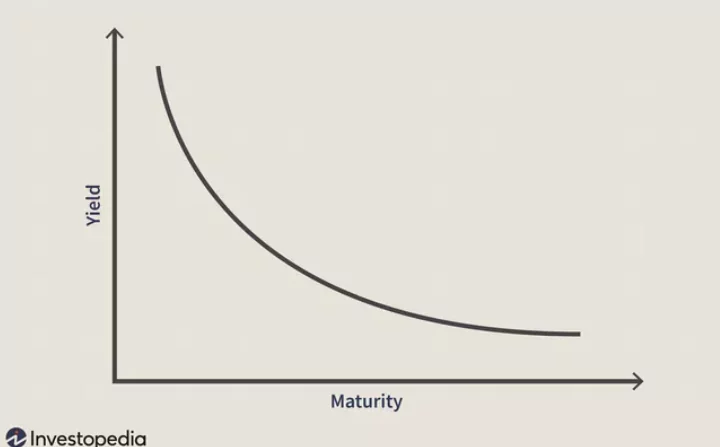

La curva dei rendimenti invertita

La curva dei rendimenti è invertita quando i tassi d’interesse a breve termine superano i tassi a lungo termine. Tale curva corrisponde a periodi di recessione economica.

In periodi di incertezza, gli investitori tendono ad acquistare obbligazioni a più lunga scadenza piuttosto che quelle a breve. Questo perché hanno meno fiducia sull’economia nel breve termine.

Storicamente l’inversione della curva ha anticipato l’arrivo di una recessione. Per monitorare la forma della curva dei rendimenti vengono usati diversi spread. Lo spread più seguito è quello tra i rendimenti delle obbligazioni a 10 anni e a 2 anni. Quando questo spread diventa negativo significa che la curva si è invertita. Viene molto utilizzato anche lo spread tra le obbligazioni a 10 anni e i T-Bills a 3 mesi.

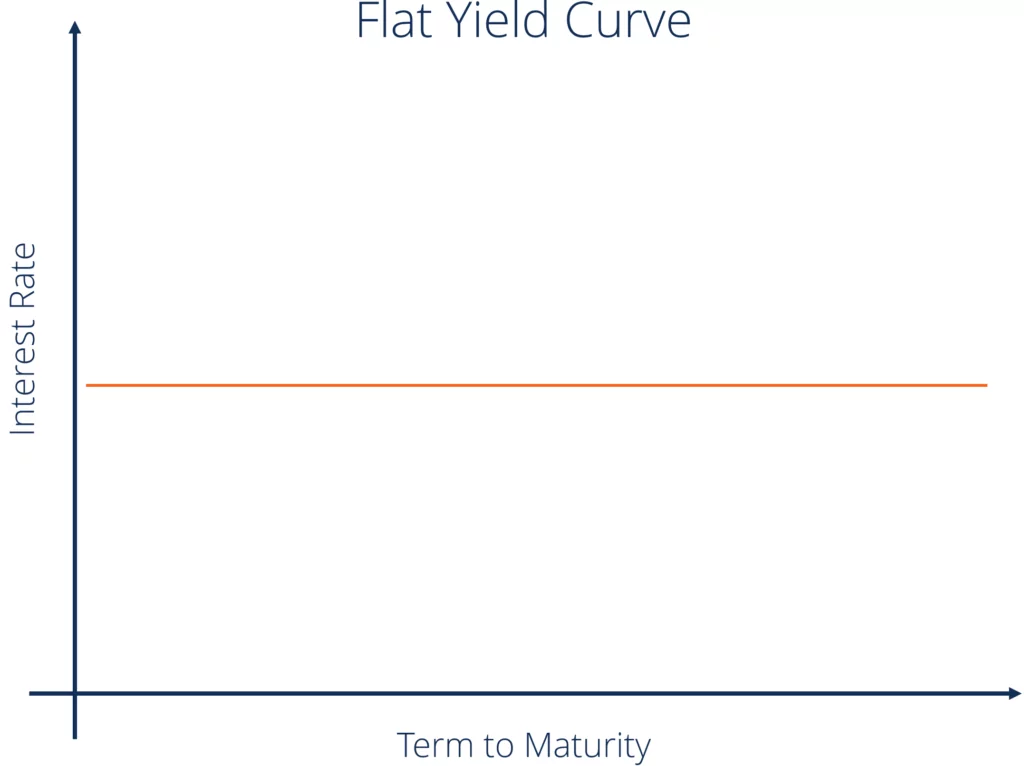

La curva dei rendimenti piatta

Una curva dei rendimenti piatta è definita da rendimenti simili su tutte le scadenze.

Solitamente si verifica alla fine di un periodo di forte crescita economica che sta portando all’inflazione e ai timori di un rallentamento economico. Appare anche in momenti in cui ci si aspetta che la banca centrale aumenti i tassi d’interesse.

L’appiattimento della curva suggerisce che il mercato non vede grandi opportunità di crescita futura, ed è disposto a impegnare denaro nelle obbligazioni a lungo termine per tassi uguali o simili a quelli disponibili sul breve termine.

In questi periodi di forte incertezza le value stock e i settori non ciclici tendono a performare bene.

Perchè la curva dei rendimenti è importante?

La curva dei rendimenti ci dice quello che il mercato pensa riguardo alle prospettive di crescita e inflazione. Essa è inoltre in grado di anticipare l’economia e i suoi regimi. La curva dei rendimenti non è importante solo per i suoi “poteri predittivi”, ma anche per l’impatto che ha sull’offerta di moneta. Essa influenza la capacità di individui e imprese di ottenere prestiti bancari.

Le banche prendono in prestito il denaro a tassi a breve termine e prestano a tassi più alti. Se il mercato non richiede tassi più elevati a causa delle preoccupazioni sulla crescita futura, le banche sono costrette a prestare denaro a tassi inferiori. Il risultato è che i margini delle banche diventano compressi. Più “piatta” è la curva, meno incentivi hanno le banche a concedere prestiti. Se le banche non vedono opportunità di guadagno, smettono di assumersi i rischi e di concedere prestiti.

Come la Fed influenza la curva dei rendimenti

La Fed manipola direttamente solo i tassi d’interesse a breve termine, ovvero l’inizio della curva. La banca centrale ha tre strumenti politici, ma il principale è il tasso sui fondi federali. Il resto della curva è determinato dalla domanda e dall’offerta sul mercato.

Quando la Fed aumenta i tassi d’interesse, fornisce più titoli a breve termine nelle operazioni di mercato aperto. L’aumento dell’offerta di titoli a breve termine limita il denaro in circolazione poiché i mutuatari danno denaro alla Fed. A sua volta, questa diminuzione dell’offerta di moneta aumenta il tasso d’interesse a breve termine perché c’è meno denaro in circolazione.

Aumentando l’offerta di titoli a breve termine, la Fed spinge verso l’alto la parte iniziale della curva. I rendimenti a breve termine aumentano più velocemente di quelli a lungo termine. Spesso il risultato finale dell’aumento dei tassi della Fed è l’appiattimento della curva dei rendimenti.