Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

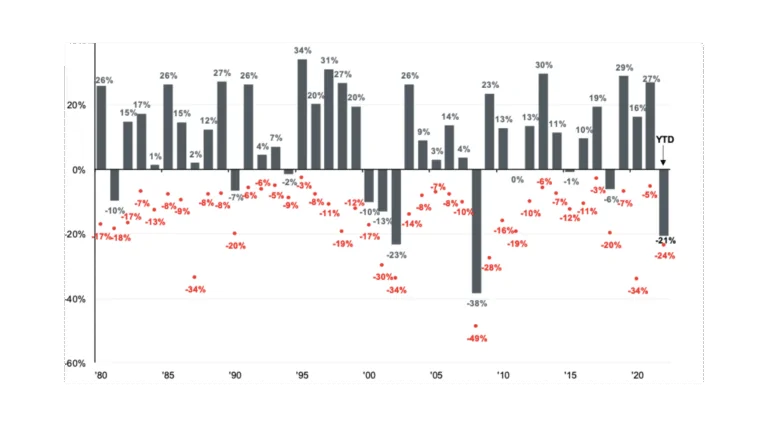

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

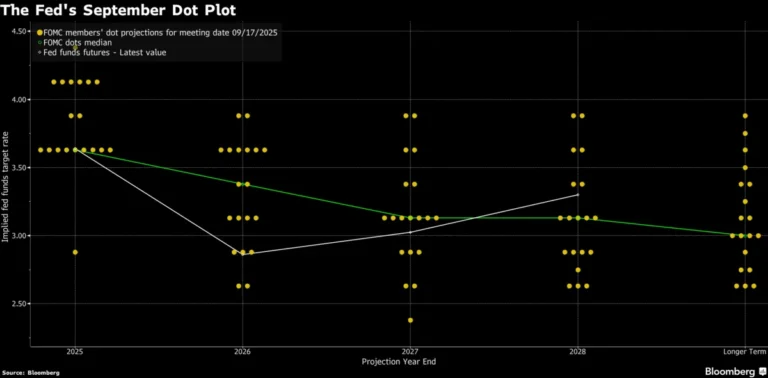

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

Arriva il taglio, ma Powell ammette la crepa nel mercato del lavoro

Cosa è successo La Federal Reserve ha tagliato i tassi di interesse di 25 punti base, portandoli al 4%-4,25%. Una decisione scontata dai mercati, ma che nasconde un cambio di prospettiva importante. Powell, durante la conferenza stampa, ha ammesso apertamente che il mercato del lavoro

Come l’Influenza della Psicologia Può Compromettere il Tuo Portafoglio di Investimenti

L’influenza della psicologia sugli investimenti è spesso citata come uno dei motivi principali per cui molti investitori non raggiungono i loro obiettivi finanziari. Una delle grandi verità nel mondo della finanza è che gli investitori comprano a prezzi alti e vendono a prezzi bassi. La causa profonda di questo comportamento risiede nelle caratteristiche comportamentali che influenzano le decisioni di investimento.

La finanza comportamentale è un campo di studio che si occupa di analizzare come le emozioni e i bias cognitivi influenzino il comportamento degli investitori, concentrandosi sulle deviazioni dai classici presupposti di razionalità ed esplorando le cause psicologiche che spingono le persone ad agire in modi non ottimali dal punto di vista economico. Un’esplorazione di questo tema ci permette di comprendere meglio perché, nonostante l’accesso a quantità abbondanti di informazioni e strumenti analitici, molti investitori continuano a commettere gli stessi errori, compromettendo così i loro obiettivi a lungo termine.

L’Influenza della Psicologia sugli Investimenti

George Dvorsky ha evidenziato come il cervello umano, nonostante la sua grande capacità di elaborazione, presenti significative limitazioni. Una semplice calcolatrice può superare le nostre capacità matematiche di migliaia di volte e la nostra memoria può essere incredibilmente fallace. Siamo inoltre soggetti a bias cognitivi, quegli irritanti errori nel nostro pensiero che ci portano a prendere decisioni discutibili e a giungere a conclusioni errate. L’influenza della psicologia sugli investimenti è una sfida costante.

I Principali Bias Comportamentali Che Influenzano gli Investimenti

Bias di Conferma

Il bias di conferma è uno dei tratti comportamentali più insidiosi e rappresenta un classico esempio di come la psicologia possa influenzare gli investimenti. Esso si manifesta quando gli investitori favoriscono informazioni che rafforzano le loro convinzioni preesistenti, ignorando o minimizzando i dati che le contraddicono. Se un investitore crede che il mercato azionario sia destinato a salire, tenderà a consumare notizie e informazioni che supportano questa visione. Questo fenomeno può portare a decisioni di investimento distorte, dove la conferma continua delle proprie credenze prevale sulla valutazione oggettiva dei dati. Gli esperti di finanza comportamentale sottolineano l’importanza di analizzare equamente entrambi i lati di ogni argomento per evitare valutazioni errate e decisioni di investimento non ottimali.

Fallacia del Giocatore

La fallacia del giocatore illustra un altro comportamento diffuso tra gli investitori: il peso eccessivo attribuito agli eventi passati nel prevedere i futuri rendimenti finanziari. Nonostante la frequente avvertenza che “il passato non è garanzia del futuro”, molti investitori ignorano questo avviso e si aspettano che i rendimenti passati si ripetano. Questo bias è particolarmente pericoloso perché spinge gli investitori a inseguire strategie in ritardo nel ciclo economico, accumulando titoli che hanno già mostrato i maggiori aumenti di prezzo. Tuttavia, spesso la realtà è che i prezzi riflettono già un eccesso di entusiasmo degli investitori, e la maggior parte dei guadagni è già stata realizzata.

Bias del Gregge

Il bias del gregge si riferisce alla tendenza umana di seguire la massa, una pratica radicata nel bisogno di accettazione sociale. Questo comportamento può guidare eccessi di mercato sia in avanzamento che in declino, come evidenziato dalla tendenza degli investitori di aderire a strategie popolari durante le fasi di euforia di mercato e di abbandonarle in periodi di panico. Howard Marks ha messo in luce le difficoltà di andare controcorrente e di resistere al conformismo di mercato, spiegando che spesso ciò che sembra sbagliato a causa del momentum del mercato può in realtà rivelarsi la decisione giusta a lungo termine.

Effetto Ancoraggio

L’effetto ancoraggio, o trappola della relatività, è la tendenza a basare le decisioni sugli “ancoraggi” delle nostre esperienze. Nel contesto degli investimenti, ciò si manifesta quando gli investitori danno eccessivo peso agli eventi significativi passati, come l’acquisto della prima casa, e permettono che queste esperienze guidino le decisioni future. Se un’azione acquistata in passato ha prodotto un buon rendimento, l’investitore può diventare ancorato a quella particolare azione, ignorando altre opportunità o sottovalutando i rischi di perdite future. Questo bias comportamentale porta spesso gli investitori a evitare azioni che hanno perso valore, anche se le perdite potrebbero essere state causate da errori di valutazione temporali piuttosto che da difetti intrinseci dell’investimento.

Conclusione

Per navigare con successo nel mondo degli investimenti, è fondamentale riconoscere e controllare queste caratteristiche comportamentali. L’adozione di una strategia di investimento chiara e il mantenimento della disciplina sono cruciali. È importante anche rimanere flessibili, verificare continuamente i propri presupposti e adattarsi rapidamente agli errori per minimizzare le perdite e massimizzare i guadagni. Non dimentichiamo che, nel lungo termine, la tendenza è nostra amica e che la diversificazione è essenziale per mitigare i rischi. La chiave è comprendere e gestire l’influenza della psicologia sui nostri investimenti per fare scelte più razionali.

ARTICOLI CORRELATI:

Guida agli Investimenti Alternativi: Strategie per Diversificare il Tuo Portafoglio nel 2024

Strategia Momentum: Come Sfruttare i Vincitori Passati per Massimizzare i Rendimenti

Investire nei Farmaci contro l’Obesità: Panoramica su Opportunità e Rischi