Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Il Momento di Minsky: è possibile una crisi del debito globale?

La semplice menzione di un “momento di Minsky” – un improvviso crollo dei mercati e delle economie che ha origine da un ciclo del credito – fa venire i brividi ai responsabili politici. La teoria deriva dal lavoro di Hyman Minsky, un economista statunitense che ha studiato come l’eccessivo indebitamento alimenta l’instabilità finanziaria.

Livelli di indebitamento altissimi in tutto il mondo, insieme a valutazioni gonfiate dei mercati finanziari, hanno mantenuto viva la teoria di Minsky, innescando gli avvertimenti di istituzioni internazionali come il Fondo monetario internazionale.

Il termine si riferisce alla fase finale di un periodo prolungato di espansione economica che ha incoraggiato gli investitori ad assumersi rischi eccessivi, prendendo prestiti che non sono in grado di ripagare. Una volta raggiunto quel punto, secondo Minsky, c’è un aumento della finanza speculativa. Basta un evento destabilizzante semplice come l’aumento dei tassi di interesse e gli investitori possono essere costretti a vendere attività per riuscire a rimborsare i prestiti. Ciò a sua volta manda i mercati in una spirale ribassista.

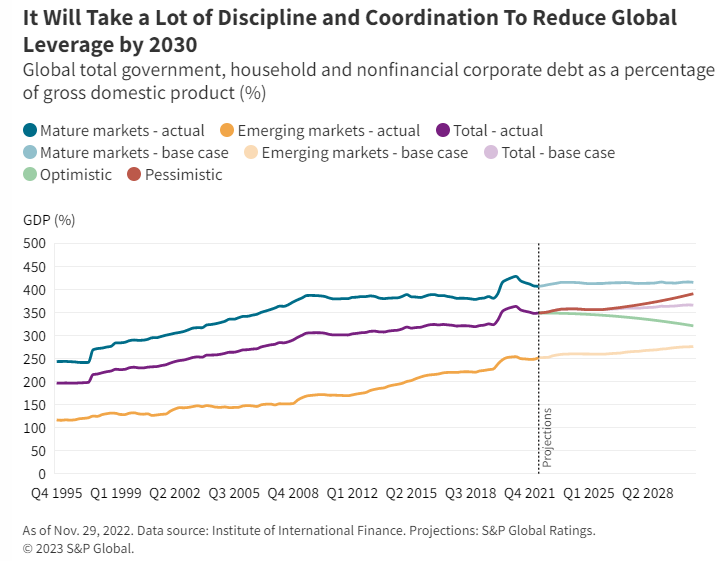

La leva finanziaria mondiale è a un livello superiore rispetto ai picchi pre-crisi finanziaria globale. Tuttavia, la domanda di debito per mitigare i cambiamenti climatici, ricostruire le infrastrutture e aiutare i consumatori a superare l’inflazione sta continuando ad aumentare. L’aumento dei tassi di interesse e il rallentamento delle economie stanno rendendo più pesante l’onere del debito. Ciò aumenta la possibilità di un momento di Minsky.

La situazione attuale

I massicci prestiti in tutto il mondo in risposta alla pandemia, hanno suscitato avvertimenti sull’arrivo di un altro momento di Minsky. L’impennata è stata resa possibile dalla politica monetaria ultra accomodante e l’inondazione di stimoli fiscali da parte dei governi.

Il debito globale ha raggiunto la cifra record di 300 trilioni di dollari, o una leva del 349% del prodotto interno lordo. Ciò si traduce in un debito medio di $ 37.500 per ogni persona nel mondo contro un PIL pro capite di soli $ 12.000.

L’aumento dei tassi di interesse nell’ultimo anno per combattere l’inflazione ha reso più difficile il servizio del debito. I tassi della Fed e della Banca centrale europea sono aumentati in media di 3 punti percentuali nel 2022. Supponendo che il 35% del debito sia a tasso variabile, ciò significa $ 3 trilioni in più di spese per interessi, o $ 380 pro capite. S&P Global Ratings ha previsto che la leva finanziaria complessiva potrebbe raggiungere il 366% del prodotto interno lordo globale entro il 2030.

La produttività dal debito, ovvero il valore economico aggiunto di ogni dollaro di debito, è diminuita. La leva del settore pubblico è cresciuta in modo aggressivo. Dal 2007 al 2022, il rapporto debito/PIL del settore è aumentato del 76%, per arrivare al 102%. Allo stesso tempo, quello delle società non finanziarie è aumentato del 31% al 98%. I settori domestico e finanziario sono stati più conservativi. La leva delle famiglie è cresciuta solo del 7% al 64%. Il settore finanziario è rimasto piatto all’85%.

La situazione è particolarmente preoccupante in Cina, poiché il suo debito costituisce un terzo del debito aziendale globale. In un campione di oltre 6.000 società cinesi, il rapporto medio tra debito (al netto della liquidità) e utili è stato di 6,0 volte nel 2021, il doppio del livello globale.

I possibili scenari secondo S&P Global

Scenario base

Lo scenario base presuppone che la leva del debito globale crescerà del 5% entro la fine del 2030, che è all’incirca lo stesso tasso di crescita degli otto anni prima della pandemia. S&P vede la leva finanziaria aumentare più rapidamente nei mercati sviluppati che nei mercati emergenti, poiché prevede un aumento della crescita del PIL per questi ultimi.

Scenario pessimista

Se i mutuatari globali si assumessero liberamente debito meno produttivo, ad esempio, perché i governi cedono alle richieste populiste, il rapporto debito/PIL potrebbe raggiungere un livello molto più preoccupante del 391% entro il 2030, in aumento del 12% rispetto al 349% di giugno 2022.

Scenario ottimista

Se i governi e le autorità di regolamentazione decidessero collettivamente di ridurre la leva finanziaria delle loro economie, con l’obiettivo di tornare ai livelli pre-Covid, il rapporto debito/PIL diminuirebbe dell’8% al 321% entro la fine del 2030. Ciò non implica che non si formi nuovo debito, ma piuttosto che il nuovo debito produttivo sostituisca il vecchio debito improduttivo.

ARTICOLI CORRELATI:

La Trappola della Crisi Finanziaria del 2008

Crisi del debito: come funzionano e come si risolvono?

Crisi del Debito: l’Italia rischia piu’ di tutti con l’aumento dei Tassi