L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

L’Italia potrebbe non essere lontana da una crisi del debito: i rendimenti delle obbligazioni italiane sono già insostenibili

Non ci vorrà molto per spingere l’Italia in una crisi del debito. Il paese si trova già con rendimenti obbligazionari vicini a livelli insostenibili. Il rischio è che la domanda di obbligazioni italiane si fermi, proprio come è successo recentemente nel mercato dei gilt nel Regno Unito. Quello che accadrà con il nuovo governo il prossimo mese sarà cruciale per l’economia della nazione.

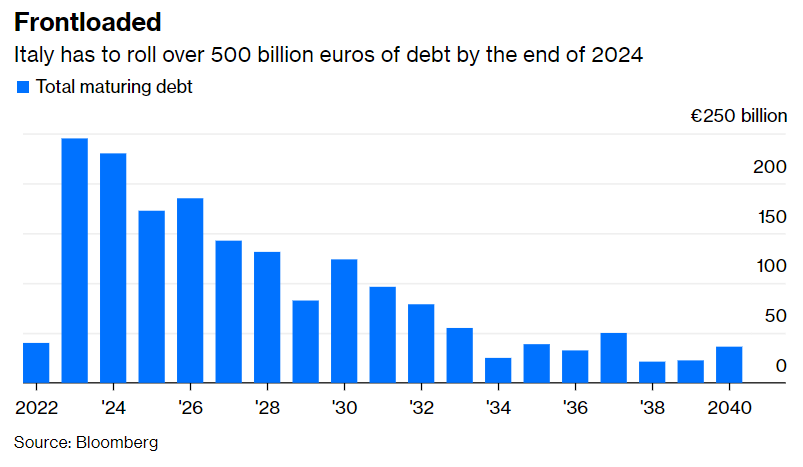

Molte cose devono accadere a novembre, compresa la creazione di un nuovo governo e la riconvocazione del Parlamento. Subito dopo arriva il bilancio annuale che deve passare all’esame della Commissione Europea prima della fine dell’anno. Questo processo potrebbe essere ancora più teso del solito quest’anno a causa di un disavanzo di bilancio più ampio e di un aumento dell’indebitamento. Con 245 miliardi di euro (238 miliardi di dollari) di titoli di Stato che dovranno essere rifinanziati l’anno prossimo e 230 miliardi di euro nel 2024, c’è poco spazio per gli errori.

Un quarto di trilione di euro di debito da rifinanziare il prossimo anno significa che l’Italia spenderà 11 miliardi di euro in più all’anno se i rendimenti rimarranno così alti. È difficile sapere dove o quando arriverà il punto di svolta per la sostenibilità del debito italiano, ma sicuramente le condizioni sono già critiche.

Moody’s ha già chiarito nella sua revisione del 5 ottobre che i tentativi della nuova coalizione di riformulare il Piano nazionale di ripresa e resilienza negoziato da Mario Draghi aumenterebbero i rischi di un downgrade dell’Italia. Il rating del paese è Baa3 con un outlook negativo.

Il nuovo governo italiano

Finora, la neoeletta Giorgia Meloni, capo del partito Fratelli d’Italia, è stata attenta a non provocare ondate fiscali troppo grandi da quando ha vinto le elezioni del 25 settembre.

La Meloni avrà bisogno di aiuto per mantenere la fiducia degli investitori necessaria per servire un carico di debito sovrano che è circa 1 volta e mezzo il prodotto interno lordo.

I politici di alto livello a Roma affermano che il presidente Sergio Mattarella (che avrà l’ultima parola sulla composizione del governo) è dietro le quinte. Ciò suggerisce che la Meloni darà i tre ministeri più importanti (giustizia, affari esteri e finanze) ai tecnocrati. Solitamente, i tecnocrati sono preferiti per placare i nervi di Bruxelles per il rigore fiscale.

Di questi, il ruolo più cruciale è quello del ministro delle finanze. Le aspettative che la Meloni nominerà un funzionario esperto alla guida del ministero spiega perché i mercati non si sono mossi in modo aggressivo contro il debito italiano. Eppure, anche qui, ci sono segnali che le cose potrebbero non andare come vorrebbe la Meloni.

La sua prima scelta era ampiamente conosciuta per essere Fabio Panetta, un membro del consiglio di amministrazione della BCE. Panetta, un conservatore e veterano della Banca d’Italia che non era mai stato coinvolto in precedenza nel governo, sembrava adatto al ruolo. Eppure Panetta ha apparentemente chiarito ai colleghi europei di non essere interessato al lavoro.

Ci sono altri potenziali candidati che dovrebbero rassicurare imprenditori e investitori e contrastare le richieste della Meloni di rinazionalizzare Telecom Italia e bloccare l’acquisizione di ITA, la più grande compagnia aerea italiana, da parte di Certares, società di private equity statunitense. Le possibilità includono Domenico Siniscalco, un banchiere di Morgan Stanley che è stato ministro delle finanze 16 anni fa, Vittorio Grilli, altro ex ministro delle finanze e in seguito banchiere presso JPMorgan Chase & Co. e Luigi Buttiglione, economista indipendente ed ex stratega dell’hedge fund Brevan Howard.

L’aumento dei rendimenti delle obbligazioni italiane

I rendimenti delle obbligazioni italiane a 10 anni sono più che quadruplicati quest’anno, raggiungendo il 4,7%. Ma è nel debito con scadenza più breve che si fa davvero sentire il dolore dell’aumento dei tassi ufficiali della BCE. I rendimenti a tre anni, negativi all’inizio dell’anno, sono ora superiori al 3,5%. Gli oneri finanziari salgono a oltre il 4% per i debiti con scadenza a cinque anni e oltre. Il differenziale di rendimento a 10 anni tra Italia e debito tedesco ha raggiunto i 250 punti base alla fine di settembre per poi scendere.

Le armi della BCE

Sfortunatamente, l’Italia potrebbe trovarsi politicamente più vulnerabile proprio quando le munizioni della BCE per difendere i mercati obbligazionari periferici dell’Euro Area sono al minimo. La banca centrale fa affidamento sul reinvestimento del debito in scadenza acquisito nell’ambito del suo programma di acquisto di emergenza pandemica da nazioni più ricche come Germania, Francia e Paesi Bassi per finanziare nuovi acquisti di debito italiano, spagnolo, portoghese e greco.

A giugno e luglio la BCE ha acquistato circa 8,5 miliardi di euro di obbligazioni italiane, ma verso la fine dell’estate il ritmo è notevolmente diminuito. Non sappiamo quanta potenza stia tenendo in riserva la Banca centrale europea, ma c’è un periodo sottile che si profila negli ultimi mesi di quest’anno e all’inizio del 2023.

Dopo un ampio riscatto francese in ottobre, ci sono poche scadenze disponibili dai paesi donatori per sostenere il debito italiano. L’Austria ha 10,5 miliardi di euro in scadenza a fine novembre e c’è un rimborso tedesco di 14 miliardi di euro a metà dicembre. Dopodiché il ritmo rallenta fino a marzo.

Inoltre, non è chiaro quale percentuale di queste obbligazioni in scadenza sia detenuta nell’Asset Purchase Program e che quindi non è idonea al reinvestimento cross-market. In media, meno di un quarto delle partecipazioni della BCE si trova nella struttura di QE per la pandemia. Quindi potrebbe esserci una capacità insufficiente per contrastare la potenziale vendita del debito periferico.

Naturalmente, c’è anche il nuovo strumento anti-frammentazione della BCE, il Transmission Protection Instrument, su cui fare affidamento. Tuttavia, i dettagli su come e quando potrebbe essere impiegato rimangono scarsi.

ARTICOLI CORRELATI:

Moody’s è pronta a tagliare il rating dell’Italia a “junk” in assenza di riforme

Lo spread BTP-Bund si allarga: la frammentazione dell’Eurozona