Modulo 7: Il mercato azionario – Lezione 3: Il credit rating delle aziende

Contenuti della lezione

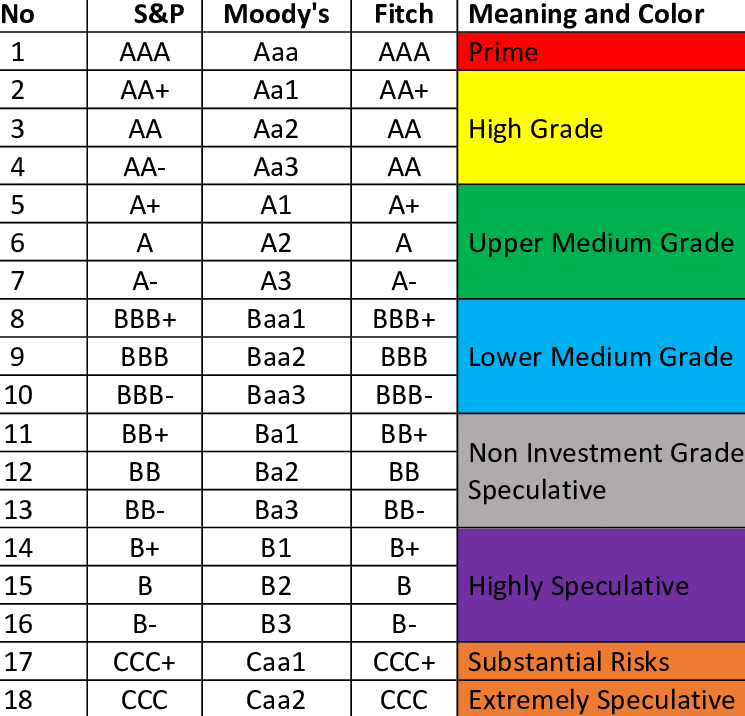

Le agenzie di ratings valutano attraverso parametri di bilancio oggettivi e valutazioni soggettive la facilità con cui un’azienda o un paese riesce ad accedere al credito a un costo sostenibile. I credit rating ci danno il livello di rischio a cui ci esponiamo investendo in quella azienda.

Un rating che va dalla tripla A alla tripla B indica che l’azienda è a basso rischio di default (investment grade). Ciò vuol dire che ha un’adeguata capacità di far fronte agli impegni di restituzione del debito anche in condizioni economiche avverse. Il debito emesso da un’azienda con un rating inferiore a BB è considerato un’obbligazione speculativa o “spazzatura”, il che significa che ha una probabilità maggiore di andare in default.

I credit rating si basano sullo studio di parametri da parte delle agenzie di rating che devono avere una visione equilibrata e obiettiva della situazione finanziaria e della capacità dell’emittente di rimborsare il debito.

Breve storia dei credit rating

Moody’s emise rating di credito pubblicamente disponibili per le obbligazioni nel 1909 e altre agenzie seguirono il suo esempio nei decenni successivi. I credit rating però non ebbero un profondo effetto sul mercato fino al 1936. In quell’anno fu approvata una nuova regola che vietava alle banche di investire in obbligazioni speculative con un rating basso. L’obiettivo era evitare il rischio di insolvenza, che poteva portare a perdite finanziarie. Ben presto, fare affidamento sui rating del credito divenne la norma.

L’importanza dei credit rating

Un rating del credito determina non solo se ad un mutuatario verrà approvato un prestito, ma anche il tasso d’interesse che dovrà pagare. Le aziende dipendono dai prestiti per molte delle loro attività e non riuscire ad ottenerli può avere un effetto negativo su di esse.

Il rating di credito di un mutuatario dovrebbe svolgere un ruolo nel determinare a quali istituti di credito richiedere un prestito. Infatti, il prestatore giusto per aziende con un rating alto probabilmente sarà diverso da quello per aziende con un rating scarso.

I rating del credito non sono mai statici ma cambiano continuamente in base ai dati più recenti. Anche lo storico di un’azienda gioca un ruolo nella qualità del credit rating. A parità di credit rating, un’entità con una storia creditizia breve non è considerata positivamente come un’altra entità con una storia creditizia più lunga.

I fattori che influenzano i credit rating

Le agenzie di rating (S&P Global, Fitch e Moody’s) prendono in considerazione diversi fattori quando assegnano un rating di credito a un’organizzazione. In primo luogo, un’agenzia considera la storia creditizia passata. Eventuali mancati pagamenti o inadempienze sui prestiti influiscono negativamente sul rating.

L’agenzia esamina anche il potenziale economico futuro dell’entità. Se il futuro economico appare roseo, il rating del credito tende a essere più alto, ma se il mutuatario non ha prospettive positive, il rating del credito scenderà.

I fattori principali per calcolare il punteggio di credito sono:

- lo storico dei pagamenti;

- gli importi dovuti;

- la lunghezza della storia creditizia;

- il nuovo credito;

- le tipologie di credito.

Altri parametri

Per la valutazione vengono prese in considerazione parametri oggettivi come il reddito generato per far fronte ai debiti. L’interest coverage ratio è un parametro importante nel valutare lo stato finanziario di un’azienda. Rappresenta la divisione tra l’EBIT e la spesa annuale per gli interessi. Questo valore non deve andare sotto a 1.

Anche l’indice di capitalizzazione è molto utilizzato. Esso rappresenta il rapporto tra i debiti a lungo termine e il totale degli asset.

Le agenzie di rating usano anche parametri soggettivi per le valutazioni del rating soggettive.