Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Tutto quello che devi sapere sui mercati ribassisti

Tutti i mercati rialzisti sono simili, ma i mercati ribassisti sono diversi tra loro. Come ormai sappiamo bene, l’S&P 500 è entrato ufficialmente in un bear market dopo aver chiuso oltre il 20% al di sotto del suo massimo storico.

Questo particolare mercato ribassista è stato in lavorazione da mesi. L’economia sta vivendo il “post-sbornia” dei trilioni di dollari di liquidità che sono stati iniettati per supportare le imprese e i consumatori durante la pandemia. L’inflazione è dilagante in tutto il mondo e gli investitori temono che le banche centrali agiranno in modo più aggressivo del previsto per mettere un freno ai prezzi.

La Fed ha aumentato i tassi di 75 punti base, il più grande aumento dal 1994. E’ la prima volta nella storia recente che la banca ha effettuato questo tipo di rialzo durante un mercato ribassista. Un altro aumento di quest’entità al prossimo incontro non è da escludere.

Le cause dei bear market

Nei mercati ribassisti del passato è stato più semplice identificare la causa principale. Nel 2020 è scoppiata la pandemia; nel 2007-2009 c’è stato il crollo del mercato immobiliare; nel 2000-2002, è avvenuto lo scoppio della bolla di internet.

Il crollo del Black Monday nel 1987, quando l’S&P 500 è sceso di oltre il 20% in una singola sessione, è stato attribuito al trading automatico e all’assicurazione di portafoglio, entrambi ancora nella loro infanzia e altamente fallibili. Poiché all’epoca l’economia statunitense era forte, il bear market ebbe vita relativamente breve.

Le caratteristiche dei bear market

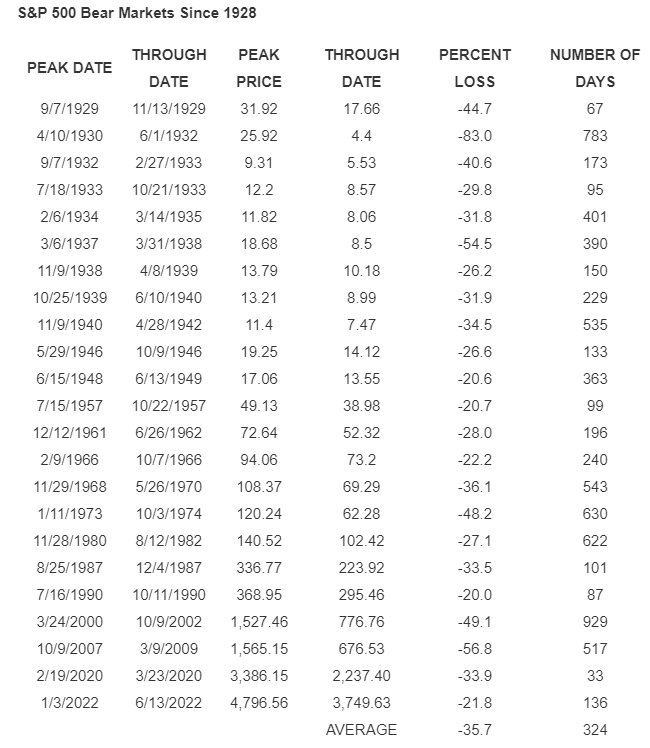

Se c’è una cosa che possiamo dire con certezza, è che i mercati ribassisti tendono ad andare e venire abbastanza rapidamente. Dal 1929, la durata media dei mercati ribassisti è stata di 324 giorni, ovvero circa 10 mesi e mezzo. Il mercato ribassista più lungo è stato quello della bolla di internet, esasperato dall’11 settembre e dallo scandalo Enron. Quello più corto (33 giorni), si è verificato nel 2020.

Dalla Grande Depressione, le azioni dell’S&P 500 hanno perso in media il 35,7% durante i bear market. La peggiore sconfitta è avvenuta tra il 1930 e il 1932, quando le azioni sono scese dell’83%. Dall’altra parte, il mercato si è contratto “solo” del 19,9% nel 1990.

Come puoi vedere, i mercati ribassisti non sono rari anche se le azioni tendono ad avere rendimenti positivi più spesso che negativi. Si verificano in media ogni tre anni e mezzo. La domanda non è se ma quando si verificherà il prossimo mercato ribassista.

Il bear market delle crypto

Bitcoin, Ethereum e quasi tutte le altre criptovalute sono impantanate in un mercato ribassista. Bitcoin ha stabilito il suo massimo storico a $ 68.925 nel novembre 2021. Da allora, l’intera classe di criptovalute ha perso poco più di $ 2 trilioni di valore di mercato. Questa settimana, il prestatore di criptovalute Celsius ha congelato i prelievi e l’exchange di criptovalute Coinbase ha annunciato una riduzione della forza lavoro del 18%.

Molti critici delle criptovalute stanno gongolando in questo momento. Proprio come Pets.com, GeoCities e Boo.com nel crash di internet, molte crypto non sopravviveranno a questo sell-off. Ce ne sono troppe là fuori e ci sono troppi trader che acquistano a margine. E’ probabile che le criptovalute con una reale capacità di resistenza ne usciranno più forti di prima.

Le opportunità che offrono i bear market

I mercati ribassisti forniscono molte opportunità di acquisto. Nessuno sa quando giungono al termine e tentare di individuare il bottom può essere controproducente. E’ quindi essenziale che ogni investitore abbia un piano e che faccia i compiti a casa, selezionando titoli di qualità che possano sopravvivere alle tempeste economiche. In questi momenti rimanere diversificati è molto importante, così come lo è rimanere positivi.

ARTICOLI CORRELATI:

Il bear market è arrivato: come proteggere il portafoglio

Cosa fare quando la volatilità dei mercati è alta? Sii paziente!