Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

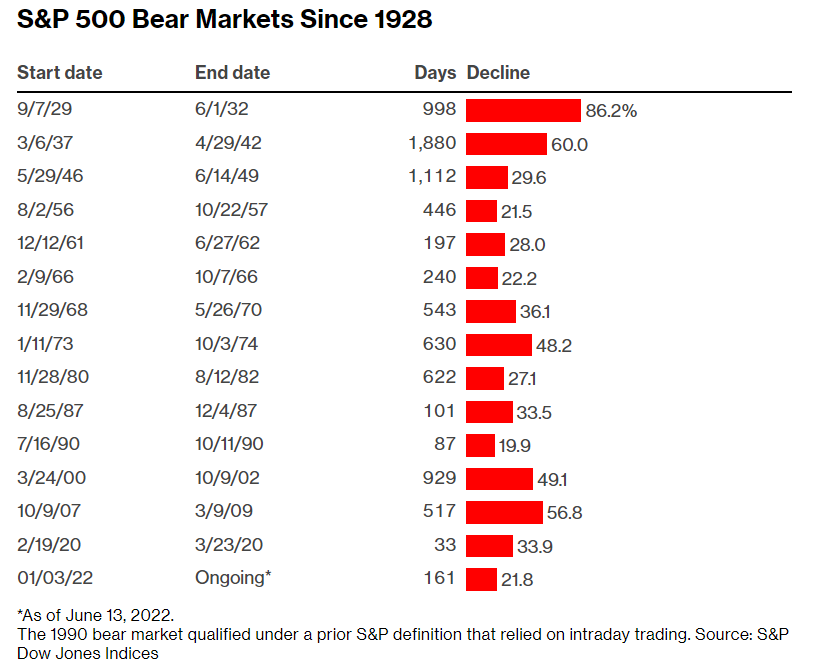

Il bear market è arrivato: come proteggere il portafoglio

L’S&P 500 è finalmente scivolato in un bear market, generalmente definito come un mercato almeno del 20% al di sotto del suo picco. Guardando in altre aree del mercato la situazione sembra molto peggiore. Le megacap tecnologiche, che sono servite da carburante per il mercato generale, sono diminuite molto più profondamente dell’S&P 500.

Meta Platforms è in calo di oltre il 50% e Amazon.com del 39%. Microsoft, Apple e Alphabet hanno perso circa un quarto del loro valore. L’indice Nasdaq Composite, guidato dai titoli growth, è in un bear market da marzo e segna un calo del 32% dal massimo dell’anno scorso.

L’emotività e la gestione del rischio

Tutte queste grandi perdite possono renderci investitori più emotivi, che ce ne rendiamo conto o meno. Le perdite infatti vengono percepite più intensamente dei guadagni.

Vedere un fondo indicizzato scendere del 20% può rapidamente oscurare il fatto che l’indice S&P 500 ha reso, dividendi compresi, quasi il 70% negli ultimi cinque anni.

Se da anni investi costantemente in un portafoglio diversificato, non è necessario che ti rimproveri per grossi errori in questo momento. La tua migliore risposta a un mercato ribassista potrebbe essere quella di attenersi al tuo piano. Se continui a investire un po’ della tua busta paga ogni mese, stai almeno acquistando azioni a un prezzo più basso adesso.

Detto questo, il disagio che potresti provare può servire se ti porta a esaminare attentamente la composizione del tuo portafoglio e il suo rischio. È un buon momento per chiedersi se sei davvero a tuo agio con questo rischio e se hai bisogno di aggiustarlo per gestire meglio queste fasi di mercato.

Controllare l’esposizione

Gli ultimi anni sono stati notevoli per i titoli tecnologici. Anche dopo il grande crollo, i primi cinque titoli tecnologici dell’S&P 500 rappresentano ancora oltre il 20% dell’indice.

Molti investitori hanno fatto grandi scommesse sulle aziende ad alta crescita. Sono diventati comprensibilmente devoti a titoli popolari come Tesla Inc., che avevano prodotto grandi guadagni.

Se hai ancora un’esposizione alta ai titoli tecnologici, potresti non voler vendere in modo aggressivo ora che sono più economici, ma considerare di renderli meno dominanti nel tuo portafoglio. Guardando al futuro, puoi applicare lo stesso pensiero ai settori che stanno andando bene adesso.

Spinti dallo shock dell’offerta creato dalla fine dei lockdown e dalla guerra in Ucraina, i titoli energetici dell’S&P 500 sono aumentati di oltre il 50% quest’anno. Anche se è possibile che i titoli di valore abbiano ancora strada da percorrere, l’esposizione crescente a qualsiasi titolo vincente deve essere aggiustata.

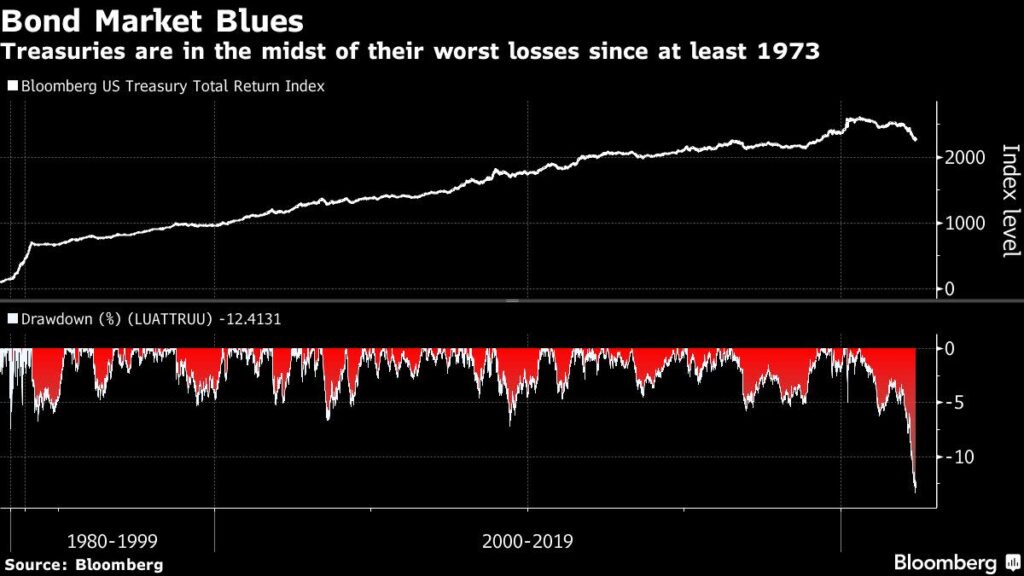

La diversificazione con le obbligazioni

In periodi come questi è più importante che mai assicurarsi di essere diversificati. Un mix di azioni e obbligazioni fornisce in genere una diversificazione importante per il tuo portafoglio. Tuttavia, nella situazione attuale, anche le obbligazioni stanno perdendo soldi. L’aumento dell’inflazione e dei tassi d’interesse ha influito negativamente sui prezzi delle obbligazioni. L’indice Bloomberg US Aggregate è sceso di oltre il 10% finora nel 2022, circa la metà delle azioni.

Se detieni obbligazioni investment grade, hai comunque un accordo contrattuale con l’emittente e alla scadenza riceverai l’intero valore nominale del tuo investimento. Salvo un default, raccoglierai gli interessi e riavrai il capitale alla scadenza.

Gli investitori in fondi obbligazionari vedono più chiaramente le loro perdite attuali perché il calo dei prezzi di mercato delle obbligazioni si riflette nel rendimento del fondo. La buona notizia è che, mentre i prezzi delle obbligazioni nei portafogli stanno scendendo, i rendimenti che pagano stanno finalmente salendo da livelli minimi.

Altre attività che possono aggiungere diversificazione nel tempo includono fondi di investimento immobiliare, nonché azioni e obbligazioni internazionali. Ancora una volta, nessuno di questi è stato immune alle perdite quest’anno. Tuttavia, allargando i tuoi investimenti puoi migliorare le tue possibilità di ottenere alcuni affari e appianare i rendimenti in futuro.

Il ruolo delle crypto

Una classe di attività che è stata annunciata come una possibile copertura contro il calo dei mercati e l’inflazione è il mercato delle criptovalute. La realtà si è rivelata piuttosto diversa, con i token scambiati molto più come attività di rischio che come rifugi sicuri.

Bitcoin è crollato del 65% dal massimo di novembre, mentre Ethereum è crollato del 73%. Una lezione che vale la pena portare a casa da questo crollo è che qualunque sia la tua opinione sulle criptovalute, devi considerarle molto più come una scommessa speculativa che come asset diversificatori.

Meglio rimanere in cash?

E’ semplicemente troppo difficile per la maggior parte delle persone, compresi i professionisti, indovinare quando i mercati cambieranno. Ma questo bear market fa ricordare che avere una buona quantità di denaro contante è una cosa intelligente.

“Contanti” non significa solo denaro in banca. Potrebbe includere la liquidità disponibile attraverso una linea di credito domestica per un’emergenza o la possibilità di prendere in prestito contro il valore in contanti accumulato nell’assicurazione sulla vita.

Una soluzione più semplice sono i conti di risparmio ad alto rendimento, dove i rendimenti stanno iniziando a salire. I fondi del mercato monetario sono un’altra soluzione, con tassi d’interesse che salgono rapidamente all’aumentare dei tassi di riferimento.

ARTICOLI CORRELATI:

Cosa fare quando la volatilità dei mercati è alta? Sii paziente!

Diversificare con le materie prime

Siamo in un mercato ribassista? Analizziamo il sell-off attuale