L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Diversificare con le materie prime

In tempi di inflazione, le materie prime sono una scommessa migliore rispetto alle azioni o alle obbligazioni. Effettivamente, le materie prime si sono divertite molto da quando la paura dell’inflazione ha iniziato a prendere piede all’inizio dell’anno scorso. In questo articolo analizzeremo come diversificare con le materie prime.

La performance delle materie prime

Le materie prime sono aumentate dopo l’invasione russa dell’Ucraina, soprattutto quelle energetiche e agricole. La storia è diversa per i metalli industriali e preziosi.

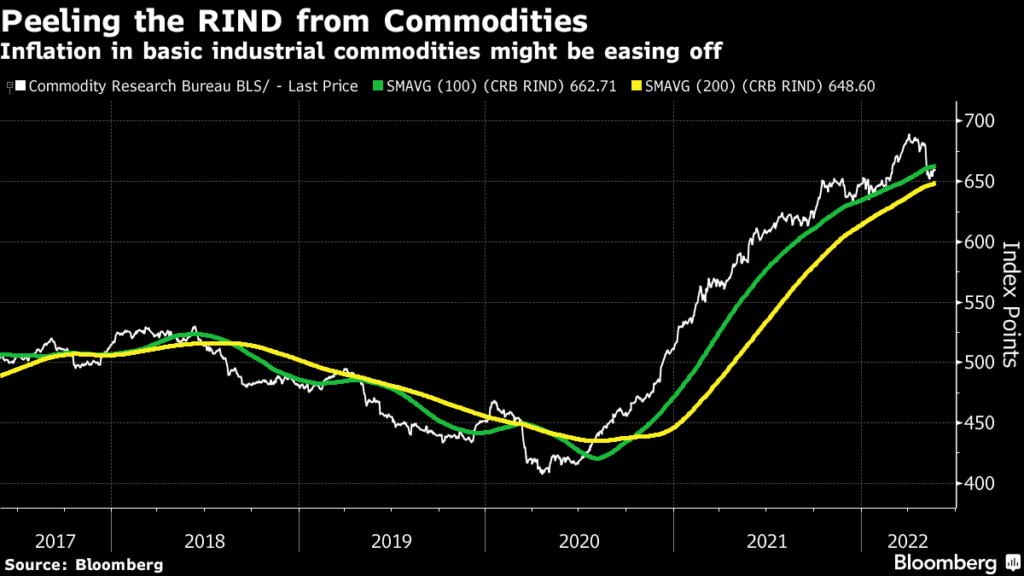

Osserviamo adesso il RIND (Raw Industrials) del Commodity Research Bureau. Questo indice copre le materie prime più importanti che non sono negoziate su futures e quindi rispondono più direttamente alle pressioni dell’offerta e della domanda nel mondo reale. Dopo aver fatto un massimo storico, il prezzo ha compiuto una grande correzione. Adesso si sta avvicinando alla sua media mobile a 200 periodi.

Dopo tutta la strada compiuta, c’è il rischio che sia troppo tardi per inserirsi nel mercato delle materie prime. Poi c’è anche la questione di come investire al meglio in materie prime e come combinarle con altri asset in un portafoglio.

Diversificare con le materie prime

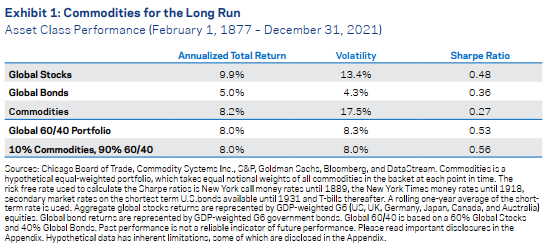

Uno dei documenti accademici di teoria finanziaria più famosi e influenti di questo secolo è stato “Facts and Fantasies About Commodity Futures” del 2004. Lo studio ha scoperto che investire in materie prime su base “buy-and-hold” offriva il Santo Graal dell’asset allocation. Aggiungere materie prime a un portafoglio aumenta la diversificazione, migliorando il rendimento e riducendo al contempo il rischio.

AQR ha pubblicato questa settimana la propria ricerca sulle materie prime. I dati storici a lungo termine non accettano argomenti:

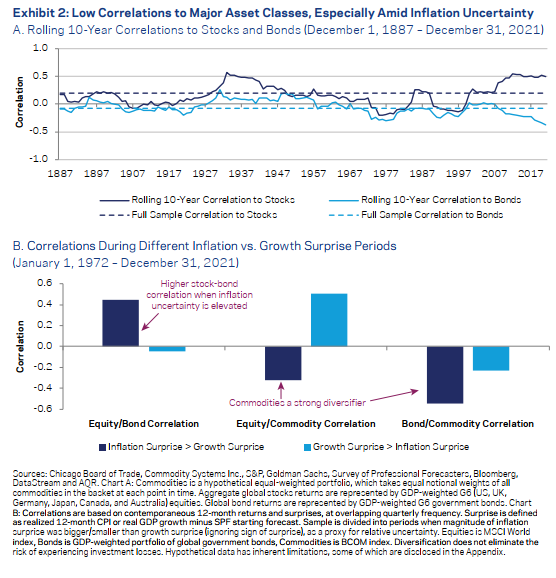

Dai grafici possiamo osservare che le materie prime hanno una correlazione positiva molto lieve con le azioni e negativa con le obbligazioni. Nei periodi in cui l’inflazione è alta, le obbligazioni e le azioni sono correlate positivamente e tendono a scendere insieme, mentre le materie prime sono correlate negativamente con entrambe.

Quindi, l’aggiunta di alcune materie prime a un portafoglio standard composto per il 60% da azioni e il 40% da obbligazioni migliora effettivamente i rendimenti corretti per il rischio.

Cosa è successo nel 2008?

Man mano che i problemi per il credito negli Stati Uniti e nell’Europa occidentale diventavano sempre più chiari, era diventato facile scommettere contro le banche occidentali e investire in materie prime, in particolare nel petrolio. A un certo punto il commercio era destinato a crollare secondo la sua stessa logica. Se il sistema finanziario occidentale stesse per crollare, ciò avrebbe un effetto terribile sulla domanda di petrolio.

Nel luglio del 2008 infatti, due mesi prima del crollo di Lehman Brothers, abbiamo assistito a uno dei capovolgimenti più spettacolari della storia. Il petrolio aveva agito come copertura contro la crisi fino a che non lo ha fatto più. Il grafico che segue mostra la performance dei futures del petrolio rispetto all’indice KBW delle banche statunitensi. Straordinariamente, a fine anno le azioni bancarie avevano mantenuto il loro valore meglio di un barile di petrolio.

Da tutto ciò emergono varie lezioni. Una di queste è che non basta diversificare tra classi di attività . Prima della crisi, era popolare riversarsi su materie prime, mercati emergenti e valute carry-trade. Tutto è caduto insieme, perché le persone erano sovraesposte e avevano bisogno di vendere allo stesso tempo.

Il “buy and hold” nelle materie prime

Ci sono anche limitazioni alla nozione del “buy and hold” quando applicata alle materie prime. Comprare un’azione e tenerla è molto diverso dal comprare un barile di petrolio e conservarlo.

Esiste anche il problema di mantenimento di un’esposizione long sui future delle materie prime. Nel tempo, un contratto future scadrà e dovrà essere rinnovato con il contratto successivo. Se quel contratto vale di più del prezzo corrente del contratto successivo, allora guadagni ogni volta che lo fai. Se la situazione è opposta, allora rinnovare il contratto ti fa perdere denaro.

Nel tempo, questo conta molto. Questo grafico confronta l’indice spot Bloomberg Energy (che mostra il prezzo a cui viene scambiato il petrolio sul mercato) con l’indice Bloomberg Energy, che cattura il rendimento dall’investimento continuo in futures e comprende il rollover.

Probabilmente non è una coincidenza che i futures e i prezzi spot abbiano iniziato a divergere in grande stile solo quando un gran numero di investitori ha iniziato a diversificare con le materie prime nel 2005.

In conclusione

Diversificare con le materie prime può essere controproducente. Le materie prime non dovrebbero essere considerate un investimento passivo alla pari di un fondo indicizzato. Mantieni un atteggiamento attivo, considerando i driver macroeconomici, le dinamiche di domanda e offerta e la stagionalità.

ARTICOLI CORRELATI:

De-risking del portafoglio: considera gli high yield bond!