Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

De-risking del portafoglio: considera gli high yield bond!

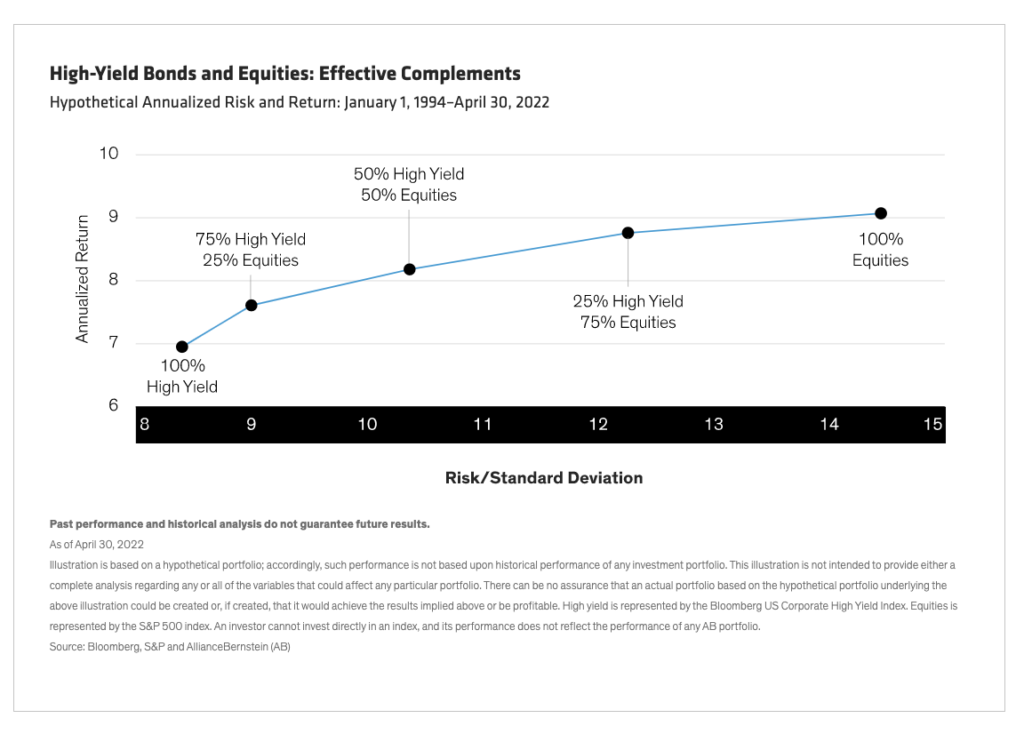

Stai prendendo in considerazione il de-risking del tuo portafoglio? Potresti considerare di trasformare una parte della tua allocazione azionaria in high yield bond. Ciò sembra controintuitivo visto che le obbligazioni ad alto rendimento sono generalmente considerate molto rischiose. Inoltre, in un momento come oggi in cui gli asset di rischio subiscono il peso maggiore del sell-off di mercato, comprare high yield bond è l’ultima cosa che gli investitori vogliono fare. Tuttavia questi asset, combinati con le azioni, possono ridurre il rischio complessivo senza sacrificare troppo il rendimento.

Stai pensando al de-risking del tuo portafoglio? Considera gli high yield bond!

Spostando un’allocazione modesta dalle azioni agli high yield bond statunitensi, gli investitori possono effettivamente aumentare il potenziale rendimento aggiustato per il rischio. Com’è possibile?

In primo luogo, le obbligazioni high yield forniscono agli investitori un flusso di reddito che pochi altri asset possono eguagliare. Questo reddito, distribuito semestralmente come pagamenti di cedole, è costante. Viene pagato sia nei mercati rialzisti che in quelli ribassisti. È il motivo principale per cui gli investitori ad alto rendimento hanno storicamente considerato il rendimento iniziale come un indicatore straordinariamente affidabile dei rendimenti futuri, indipendentemente dalla volatilità del mercato.

In secondo luogo, insieme a questi pagamenti, le obbligazioni ad alto rendimento hanno anche un valore terminale noto su cui gli investitori possono contare. Finché l’emittente non va in bancarotta, gli investitori recuperano i loro soldi quando l’obbligazione matura. Tutto ciò aiuta a compensare il livello più elevato di volatilità delle azioni e fornisce una migliore protezione nei mercati ribassisti.

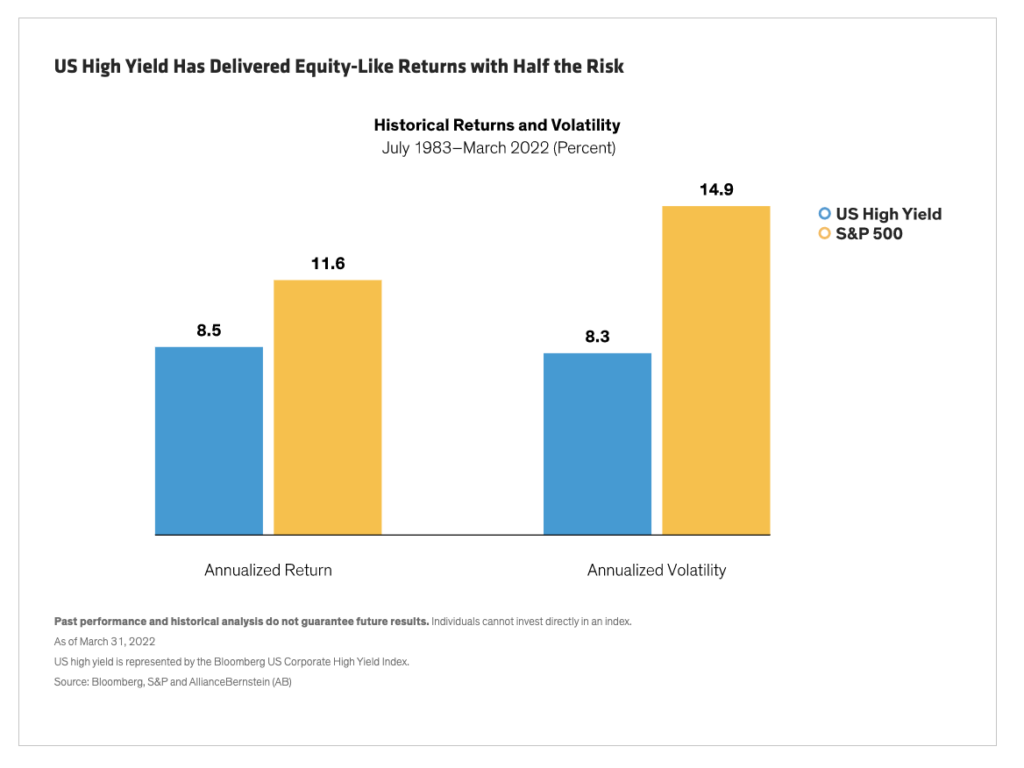

I rendimenti medi annualizzati per l’indice Bloomberg US Corporate High Yield e l’S&P 500 tra luglio 1983 e marzo 2022 sono stati rispettivamente dell’8,5% e dell’11,6%. Allo stesso tempo, il drawdown medio per gli high yield in quel periodo è stato dell’8,3%, circa la metà di quello delle azioni (14,9%).

Il recupero delle perdite

Un approccio più tipico per moderare la volatilità azionaria consiste nel riallocare le attività verso opzioni più stabili, come obbligazioni investment grade o persino liquidità. Tuttavia, ciò può comportare una perdita di rendimento, soprattutto ora che gli spread high yield sono al massimo dall’inizio della pandemia.

Con l’allargamento degli spread, la generazione di reddito delle obbligazioni ad alto rendimento cresce e gli investitori possono reinvestire i propri proventi a rendimenti più elevati. Se la volatilità diminuisce e gli spread iniziano a restringersi, ciò aumenterà i potenziali rendimenti. Se gli spread si allargano ulteriormente, gli investitori possono consolarsi sapendo che l’alto rendimento tende a compensare le perdite più rapidamente rispetto alle azioni.

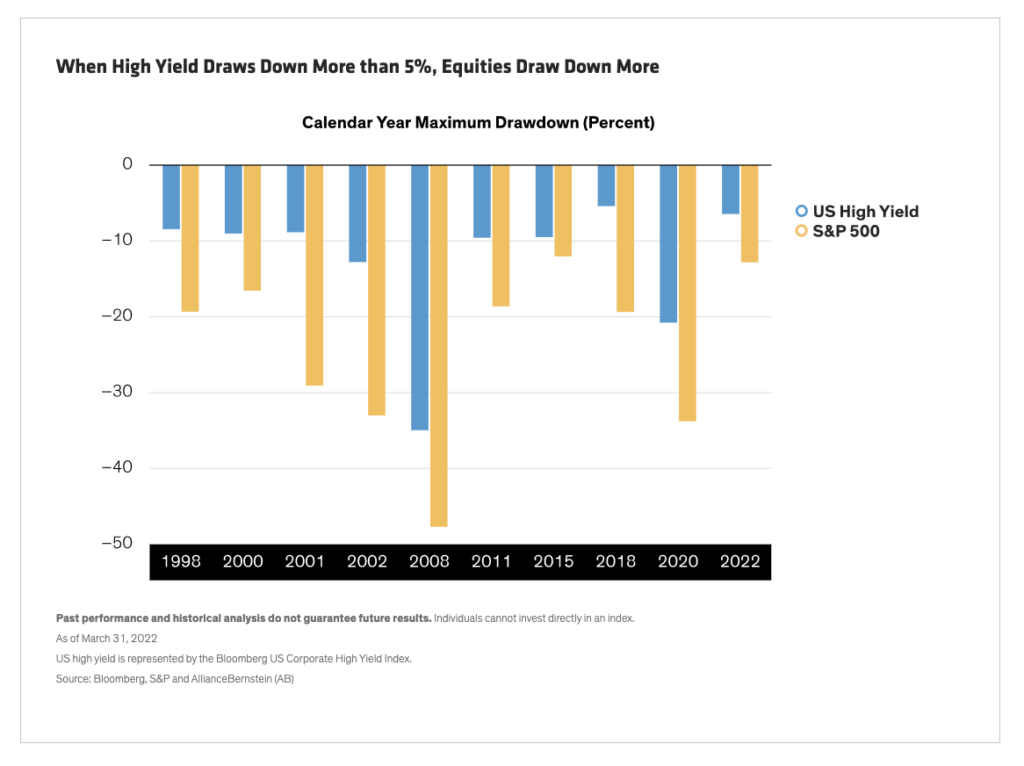

Ad esempio, negli ultimi 20 anni, quando il mercato high yield ha subito una perdita superiore al 5%, gli investitori hanno recuperato le perdite da quei ribassi in media in soli cinque mesi, e talvolta in soli due. Nel frattempo, i mercati azionari hanno registrato perdite molto maggiori e hanno impiegato più tempo per riprendersi dai ribassi.

In conclusione

Naturalmente, è fondamentale scegliere con attenzione le tue esposizioni ma nel lungo periodo, considerare gli high yield bond per il de-risking del portafoglio può ridurre la volatilità senza sacrificare troppo il potenziale rendimento.

ARTICOLI CORRELATI:

Come proteggersi dalla stagflazione

Liquidità e volatilità dei mercati finanziari