Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Liquidità e volatilità dei mercati finanziari

“Liquidità” e “volatilità” sono termini usati abitualmente a Wall Street ma non tutti gli investitori comprendono appieno la loro importanza. La liquidità e la volatilità dei mercati si influenzano a vicenda. Vediamo subito la loro definizione.

La liquidità

La liquidità è il carburante dei mercati finanziari. Se la liquidità è scarsa, aumentano le probabilità di crisi finanziarie o eventi indesiderati. Essa è definita come la quantità di denaro che gli investitori sono disposti a utilizzare per acquistare e vendere asset.

Maggiore è la liquidità, più gli investitori sono disposti a scambiare sul mercato. I mercati liquidi hanno molte persone che fanno offerte per comprare e altrettante che sono disposte ad offrire.

Nel 2008 tutti vendevano mutui subprime, mentre gli acquirenti erano pochi. Tra la fine del 2020 e l’inizio del 2021, gli acquirenti di SPAC, meme stock, criptovalute e titoli tecnologici ad alta crescita hanno sminuito il numero di venditori. Con il senno di poi, sappiamo come sono finite entrambe le condizioni di illiquidità.

La volatilità

Esistono due tipi di volatilità: realizzata e implicita. La volatilità realizzata, o storica, è retrospettiva. Rappresenta una misura statistica del movimento del prezzo di un asset in un periodo precedente. Invece, la volatilità implicita deriva dai prezzi delle opzioni. È una misura di ciò che gli investitori pensano della volatilità in futuro. La volatilità non è solo un calcolo matematico. Essa ci dà anche una misura della liquidità.

La volatilità misura la liquidità dei mercati

I cambiamenti nel sentiment o nelle politiche monetarie possono alterare rapidamente la liquidità. Quando la liquidità è elevata, molti acquirenti e venditori sono pronti ad agire su prezzi pari o molto vicini a quelli del mercato attuale. Se un mercato è illiquido invece, la mancanza di ordini di acquisto e vendita fa fluttuare il mercato molto più rapidamente del solito, facendo quindi aumentare la volatilità.

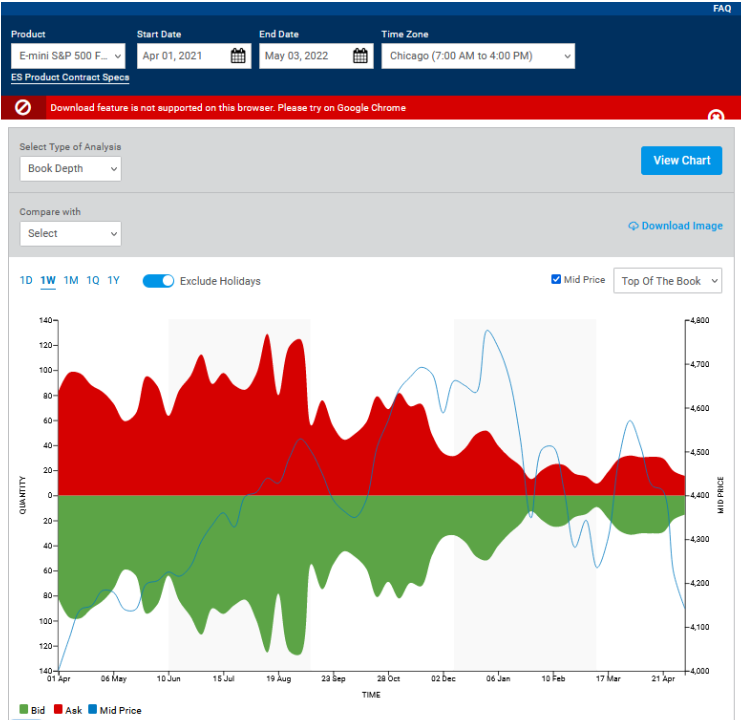

Il seguente grafico mostra il prezzo dei contratti future S&P 500 E-mini e la sua profondità di mercato. La profondità misura quante richieste e offerte sono disponibili. Come si può notare, quando i mercati salgono la profondità è maggiore. Questo perché gli investitori sono più a loro agio e in grado di offrire liquidità.

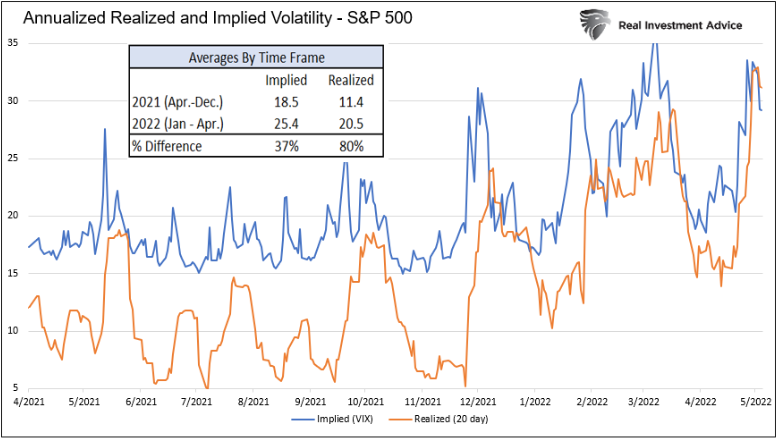

Il grafico successivo mostra che la tendenza rialzista da aprile a dicembre 2021 ha avuto una volatilità realizzata e implicita relativamente basse. A gennaio 2022 però, i mercati hanno iniziato a scendere insieme alla profondità di mercato. Di conseguenza sono aumentate anche le letture della volatilità.

Da cosa dipendono la liquidità e la volatilità dei mercati finanziari?

La liquidità proviene da quegli investitori che sono disposti e in grado di acquistare e vendere. Il sentiment, la politica monetaria e fiscale e una miriade di altri fattori influenzano la volontà degli investitori.

Negli ultimi 20 anni, la Fed ha svolto un ruolo importante nell’influenzare la liquidità. La sua influenza è indiretta in quanto agisce sulla percezione degli investitori. Le banche centrali comprano o vendono obbligazioni. Ciò viene interpretato come aggiungere o sottrarre liquidità, supportando o meno i mercati.

Gli investitori si sentono più a loro agio sapendo che la Fed sta aggiungendo liquidità nel sistema finanziario. Al contrario, diventano meno confidenti quando gli stimoli della banca centrale vengono rimossi.

Aumentare e abbassare i tassi di interesse è un altro modo con cui la Fed influenza la liquidità. Tassi più alti rendono più costoso l’acquisto di asset con margine. Le operazioni che utilizzano la leva aumentano il potere d’acquisto di acquirenti e venditori. Il mercato tende infatti a muoversi con la variazione del margin debt.

Inoltre, la Fed regola anche le banche, influendo sui loro requisiti patrimoniali e di garanzia. In questo modo la Fed influenza direttamente la quantità di asset posseduta dalle banche.

La rimozione della liquidità

I discorsi appena fatti sono incredibilmente importanti oggi. Le banche centrali di tutto il mondo, dopo un lungo periodo di politiche monetarie espansive, hanno iniziato ad aumentare i tassi d’interesse e rimuovere la liquidità. Ciò sta contribuendo a diminuire l’ottimismo degli investitori. La profondità di mercato è diminuita drasticamente e la volatilità è aumentata.

Non vi è alcun segno che l’attuale piano della Fed per rimuovere la liquidità sia vicino alla fine.

ARTICOLI CORRELATI:

Denaro e Lettera: cosa sono e perché sono importanti

La volatilità dei mercati finanziari: come superare i periodi di incertezza