L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La volatilità dei mercati finanziari: come superare i periodi di incertezza

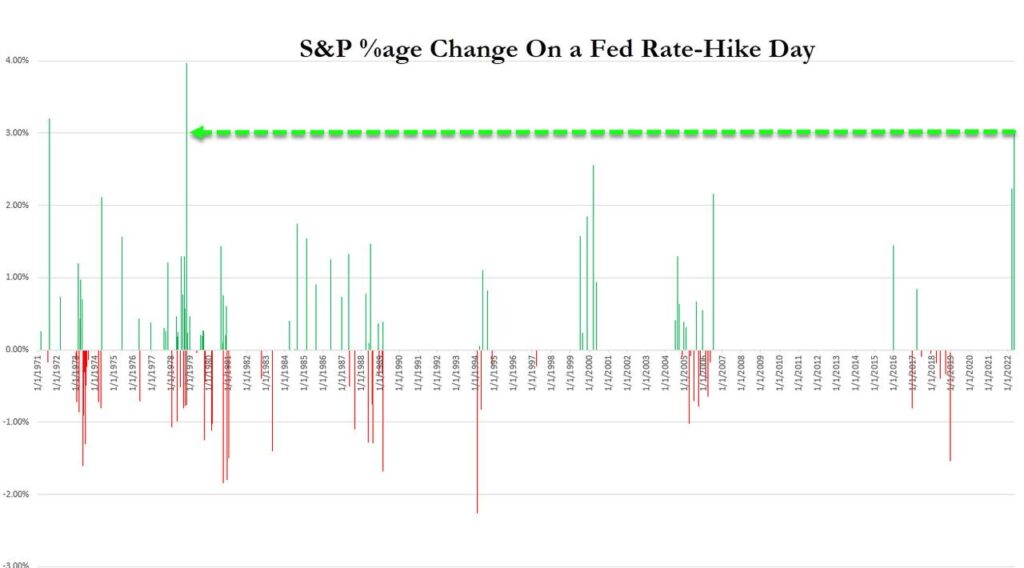

La volatilità dei mercati finanziari dall’inizio del 2022 sta generando frustrazione tra gli investitori. Solo negli ultimi due giorni, il Dow Jones ha guadagnato 900 punti, per perderne 1.000 dopo 12 ore. Ultimamente centinaia di miliardi di dollari di valore vengono evocati e inceneriti nell’arco di un giorno. L’S&P 500 ha registrato il più grande guadagno post-Fed in un decennio. Ieri però l’indice ha chiuso in calo di oltre il 3,5%.

Nel mercato del reddito fisso, i rendimenti dei Treasury a 10 anni hanno cancellato il calo del FOMC, superando il 3%.

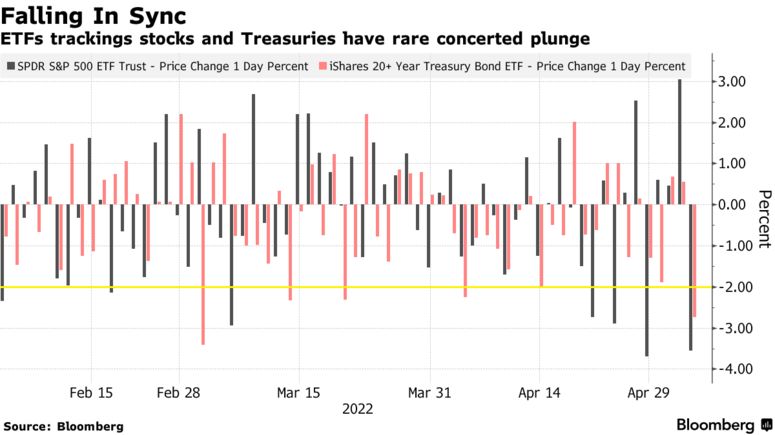

Dove una volta si comprava ogni “dip”, adesso si vende ogni rimbalzo. Giovedì è stato solo il quarto giorno in 20 anni in cui azioni e obbligazioni hanno registrato ribassi di più del 2%.

La volatilità del mercato del forex

La volatilità non si limita al mercato azionario e obbligazionario. Il dollaro, in calo di quasi l’1% il giorno della Fed, ha messo in scena una piena ripresa per avvicinarsi al massimo degli ultimi 20 anni.

Possiamo notare anche movimenti notevoli nelle valute del G10. La sterlina ha raggiunto il minimo di due anni fa. L’euro si trova intorno agli 1.04 nei confronti del dollaro e molti vedono la possibilità che il tasso di cambio raggiunga la parità. Lo yen e lo yuan si stanno deprezzando a ritmi che non si vedevano da molti anni.

Cosa c’è dietro la volatilità dei mercati finanziari?

Dietro i grandi swing cross-asset c’è la politica di inasprimento della Fed più aggressiva dal 1994. Praticamente ogni asset soffre di turbolenze indotte dalla banca centrale. La Fed per combattere l’inflazione ha bisogno di inasprire le condizioni finanziarie.

Mentre Powell ha ripetutamente espresso fiducia nel raggiungimento di un “atterraggio morbido” nell’economia, il rischio di una recessione è una minaccia che gli investitori non possono permettersi di ignorare. I rischi si riflettono sulla volatilità dei mercati finanziari

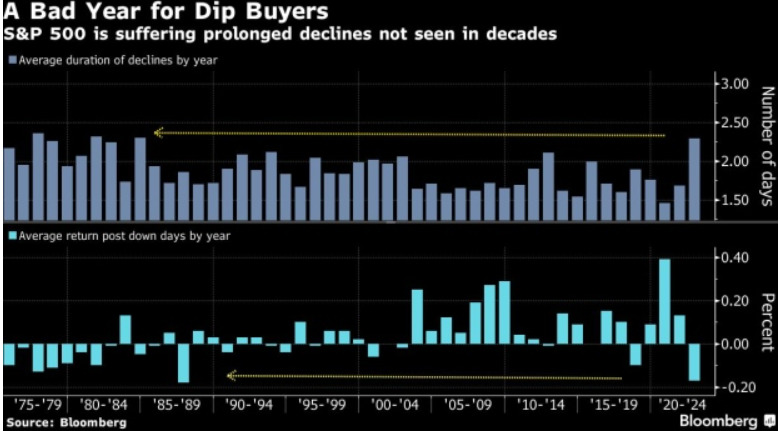

Il 2022 si preannuncia come l’anno più doloroso degli ultimi decenni per il “buy the dip”. Da gennaio, il calo medio dell’S&P 500 è durato 2,3 giorni, più che in qualsiasi anno dal 1984. I suoi rendimenti dopo le sessioni di ribasso sono stati negativi dello 0,2%.

Come navigare la volatilità dei mercati finanziari

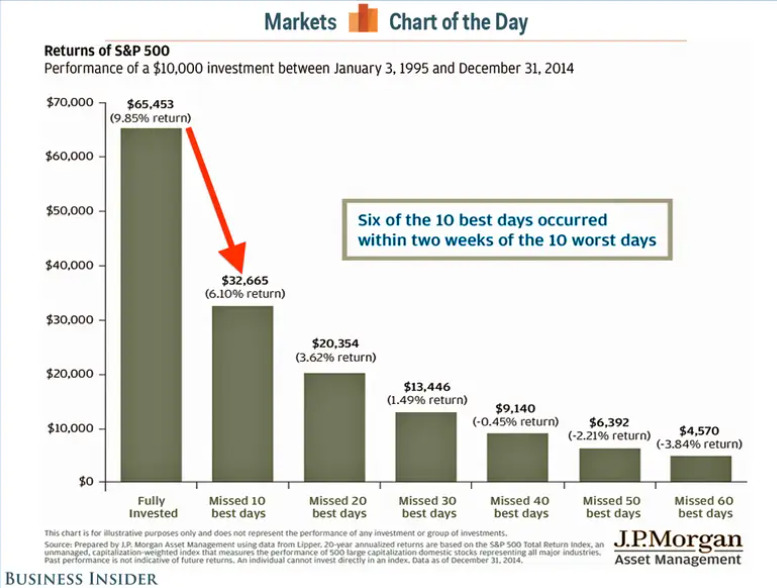

Investire non è mai facile, soprattutto durante periodi di incertezza. In momenti in cui la volatilità è alta, gli investitori devono fare i conti con la COMO (Cost of Missing Out), ovvero la paura per la volatilità che li porta a non essere investiti.

Dallo studio del passato possiamo concludere che rimanere completamente investiti porta a rendimenti maggiori. Se un investitore fosse rimasto completamente investito nell’S&P 500 dal 1995 al 2014, avrebbe avuto un rendimento annualizzato del 9,85%. Se invece fosse uscito dal mercato perdendo i dieci giorni migliori durante lo stesso periodo, i rendimenti annualizzati sarebbero scesi al 6,1%.

Cercare di cronometrare il mercato è estremamente difficile. Investire a lungo termine mentre si gestisce la volatilità può portare invece a un migliore esito.

Mantieni le tue aspettative di rendimento modeste

La storia suggerisce che la volatilità dei mercati finanziari aumenta una volta passata la metà del ciclo economico. Ciò porta a rendimenti azionari più modesti che rispecchiano la crescita degli utili.

Diversifica i tuoi investimenti

Rimanere investiti in un portafoglio diversificato è fondamentale per affrontare la volatilità dei mercati finanziari. Scegliere un’allocazione tra diverse classi di attività come azioni, obbligazioni, materie prime, liquidità e immobili può aiutare a navigare gli sbalzi del mercato. Anche la diversificazione geografica è utile.

Gli investimenti sul mercato azionario possono essere diversificati anche scegliendo tra diversi segmenti di mercato e fattori. Invece, per quanto riguarda le obbligazioni, si può distribuire la propria esposizione in base alla durata, al credito e alla sensibilità ai tassi di interesse.

La premessa di base per la diversificazione è avere una bassa correlazione tra i diversi asset, in modo che la debolezza di uno possa essere compensata dalla forza di un altro.