Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Investire in azioni internazionali

Gli investitori sono probabilmente meno diversificati di quanto pensano. Investire in società statunitensi con revenue internazionali non equivale ad avere esposizione sui mercati internazionali. Inoltre, molti dei principali indici tendono ad essere guidati da specifici settori. In questo post spiegheremo perché investire in azioni internazionali può migliorare le performance di un portafoglio.

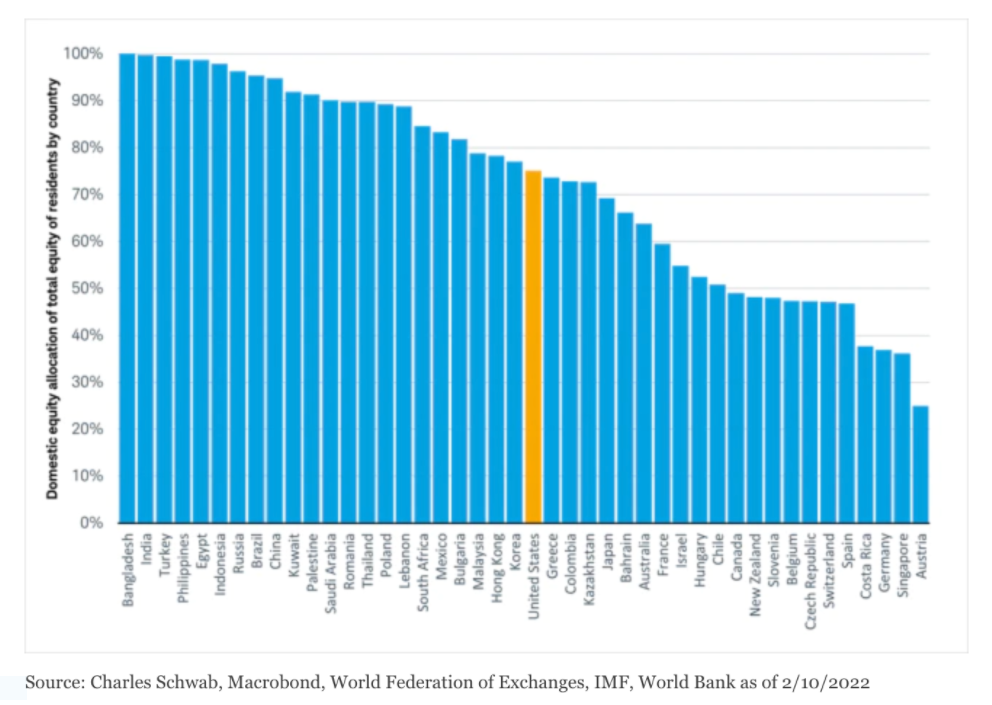

Home bias

I portafogli azionari tendono a essere sovraesposti alle azioni del paese da cui l’investitore proviene (home bias). Gli investitori statunitensi, ad esempio, tendono ad allocare il 75% del loro capitale in azioni nazionali. In questo modo si perdono circa la metà del mondo investibile. Questo perché il mercato americano rappresenta solo il 58% della capitalizzazione globale.

La distribuzione geografica delle vendite

In un mondo connesso a livello globale, è ragionevole credere che le aziende statunitensi abbiano un’esposizione internazionale. Tuttavia, non è possibile investire solo in società statunitensi e ottenere esposizione ai mercati internazionali.

In genere, aziende dello stesso settore o industria ma con sede diversa hanno la stessa base di clienti. Ad esempio, Coca Cola e Nestlé hanno quasi la stessa distribuzione geografica delle vendite pur avendo sedi in diversi paesi.

Ciò potrebbe suggerire che non dovrebbe esserci molta differenza nella performance delle azioni. In realtà la differenza esiste eccome. Nei 20 anni terminati a dicembre 2021, le azioni di Nestlé sono aumentate del 550%, superando di gran lunga il 151% di Coca-Cola.

L’effetto della valuta di denominazione

Per investire in azioni internazionali bisogna anche tenere conto del movimento delle valute. Detenendo un investimento denominato in un’altra valuta, un investitore sperimenterà sia la variazione del prezzo dell’asset sia quella del valore della valuta. Una valuta può variare tanto quanto il prezzo delle azioni.

Quando il dollaro scende rispetto ad altre valute, gli investitori statunitensi in azioni internazionali tendono a trarne vantaggio. A luglio 2020, le performance in euro delle azioni europee sono state del -1,5%. Allo stesso tempo il dollaro americano è sceso rispetto all’euro del 4,8%. L’effetto complessivo è stato un guadagno delle azioni europee pari al +3,3%, misurato in dollari.

L’esposizione settoriale

La sovraesposizione geografica può portare anche a non essere così diversificati dal punto di vista settoriale.

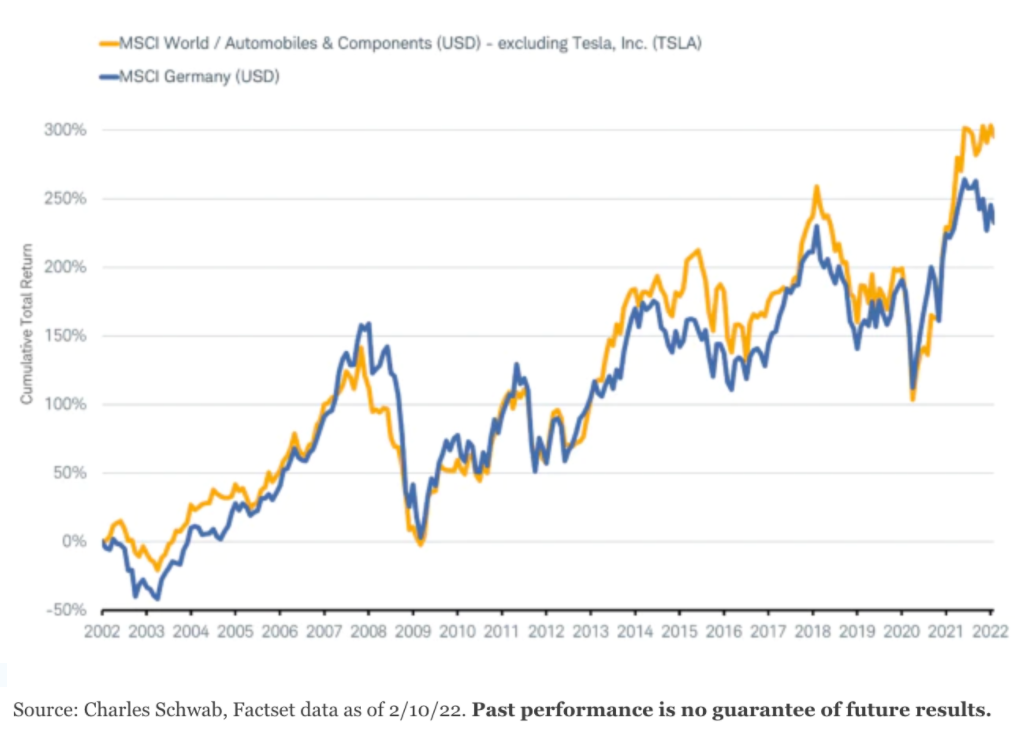

Potrebbe sorprendere sapere quanto i mercati azionari di alcuni paesi si comportino come un singolo settore del mercato azionario globale.

Sebbene solo il 12% delle azioni nell’indice MSCI World Automobiles siano tedesche, il mercato azionario tedesco ha seguito la performance di questo indice per la maggior parte degli ultimi due decenni.

Il mercato azionario canadese si comporta in modo molto simile al settore energetico. L’economia canadese è infatti altamente dipendente dalle risorse naturali.

In Giappone, il mercato azionario segue da vicino il settore finanziario globale. Il financial non è il settore principale del mercato azionario giapponese. Tuttavia, l’influenza delle condizioni finanziarie globali sulle società giapponesi è evidente nelle loro performance.

Negli Stati Uniti, il più grande settore del mercato azionario, la tecnologia, sembra trainare la performance complessiva.

Nuovo ciclo, nuova leadership?

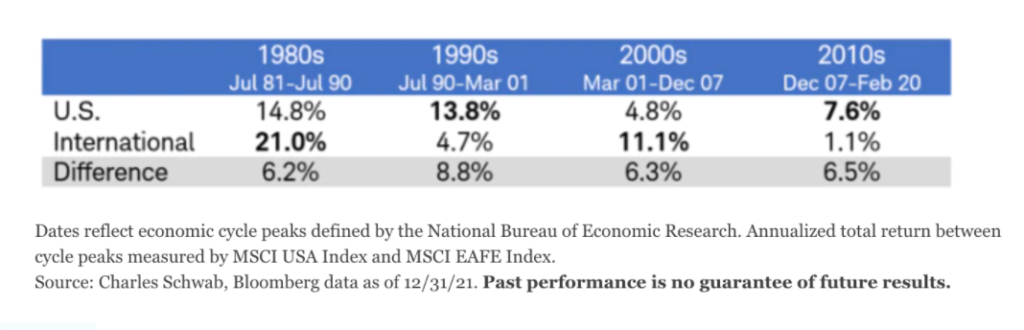

La sovraperformance delle azioni statunitensi rispetto alle azioni internazionali tende ad avvenire in cicli. Dopo che le azioni internazionali hanno sovraperformato negli anni ’80, la recessione del 1990 portò a un’inversione. La recessione del 2001 vide un ritorno della leadership internazionale. Dopodiché, la crisi finanziaria del 2008 portò nuovamente alla sovraperformance degli Stati Uniti.

Questi cambiamenti derivano da fattori comportamentali e fondamentali. Dopo un ciclo completo di sovraperformance, le valutazioni e le aspettative sugli utili iniziano a invertire.

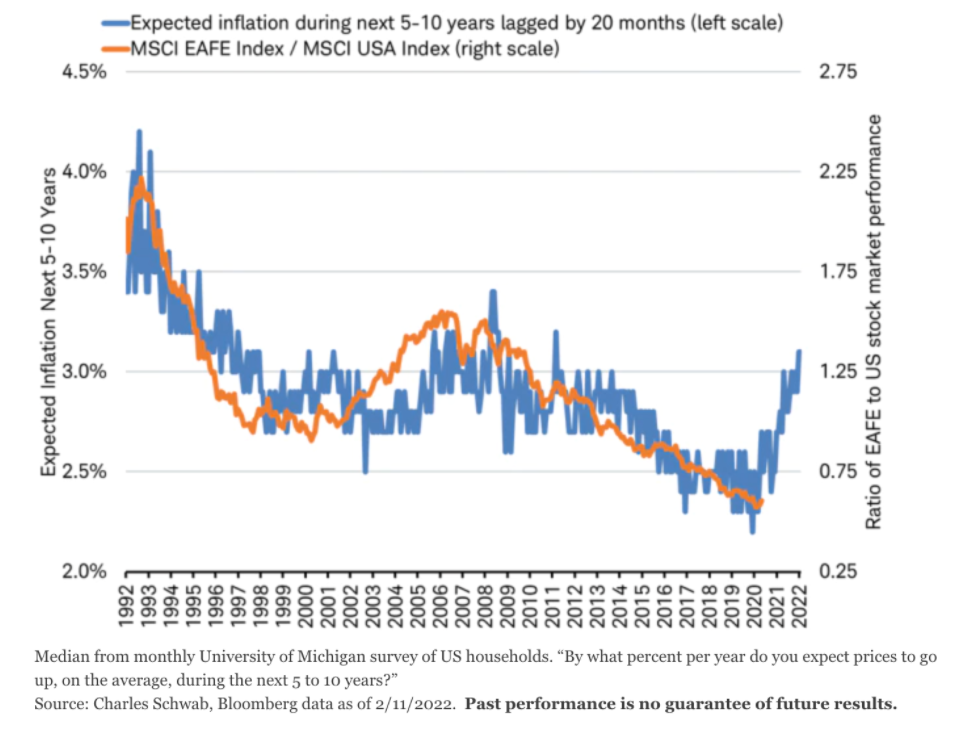

Anche il cambiamento delle condizioni economiche globali influisce sulla leadership. Storicamente, quando le aspettative di inflazione sono in aumento, le azioni statunitensi tendono a sottoperformare quelle internazionali con un ritardo di 20 mesi. Ciò suggerisce che potremmo essere a un punto di svolta a favore delle azioni internazionali a causa della loro maggiore sensibilità all’inflazione.

Investire in azioni internazionali

Quanta esposizione al di fuori del tuo paese di origine dovresti avere nel tuo portafoglio? La risposta dipende dalla tua tolleranza al rischio e dall’orizzonte temporale.

Ampliare il proprio orizzonte geografico può portare a una maggiore diversificazione dei portafogli. Oggi potrebbe essere il momento di investire in azioni internazionali, ribilanciando l’allocazione del portafoglio.