L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Come proteggersi dalla stagflazione

Le attività di rischio sono in calo e hanno ampie ragioni per esserlo. A breve termine ci sono argomenti decenti sul fatto che il mercato azionario possa tirare un sospiro di sollievo. Ma sul lungo termine come si fa a proteggersi dalla stagflazione?

I tre scenari economici

Al momento abbiamo tre scenari centrali che possono essere descritti in termini di crescita economica, inflazione e tassi di interesse.

Soft Landing: la Federal Reserve e le altre banche centrali riescono a tenere sotto controllo l’inflazione più rapidamente e non devono aumentare i tassi in maniera così aggressiva come ci si aspetta. Allo stesso tempo, la crescita rallenta un po’ ma non si arriva a una recessione.

Recessione: l’inasprimento della Fed per tenere sotto controllo l’inflazione spreme rapidamente la crescita economica. Di conseguenza, i tassi non salgono tanto quanto temuto, e anzi, le banche centrali devono invertire la rotta e iniziare ad allentare la politica monetaria.

Stagflazione: l’inflazione continua a crescere nonostante gli sforzi delle banche centrali e ciò significa che anche i tassi continuano a salire. L’inflazione si combina con tassi più elevati per distruggere la domanda e l’economia precipita.

L’importanza della Cina

Due enormi fattori sui quali le banche centrali non hanno alcun controllo potrebbero determinare le sorti dell’economia globale. Se le interruzioni dell’attività economica in Cina e il conflitto ucraino si trascinano a lungo, diventa molto più difficile ottenere un soft landing. Il sell-off dall’inizio dell’anno ha riflesso la crescente preoccupazione che questo esito positivo non si verificherà e che dovremmo proteggerci da una recessione, con o senza inflazione.

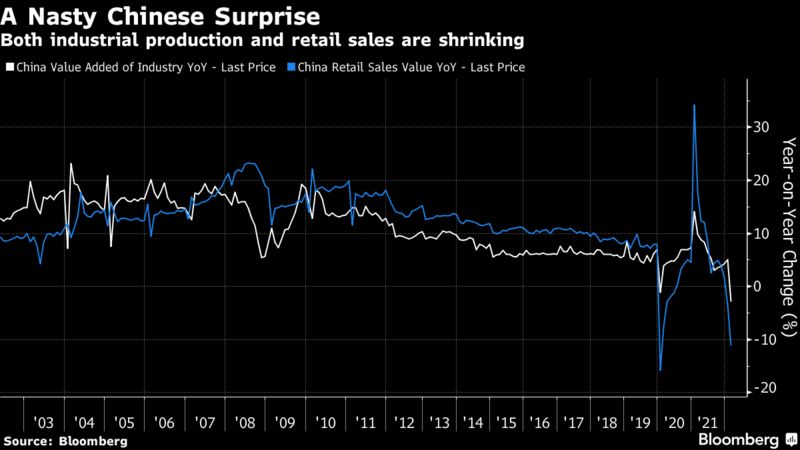

Gli ultimi dati cinesi, che mostrano che sia le vendite al dettaglio che la produzione industriale sono in contrazione, tendono a suggerire che la recessione sia più probabile. La contrazione della Cina potrebbe agire da forza deflazionistica per il resto del mondo.

Il mercato al momento sembra posizionato per lo scenario “recessione”. Ciò ha reso meno costoso proteggersi dal rischio di stagflazione.

I breakeven inflation

Il mercato obbligazionario indicizzato all’inflazione offre una buona opportunità. I breakeven (la previsione implicita derivata dal divario tra i rendimenti indicizzati all’inflazione e quelli dei Treasury) sono scesi drasticamente nell’ultimo mese. Ciò riflette la convinzione che lo scenario recessivo abbia preso piede rispetto alla stagflazione.

Al momento i mercati affermano che l’inflazione dal 2027 al 2032 sarà inferiore al 2,5% negli Stati Uniti. In altre parole, se vuoi scommettere su un’inflazione più alta, il mercato ha deciso di darti una possibilità.

Dollaro canadese e australiano

Se siamo condannati alla stagflazione, i prezzi delle materie prime continueranno a salire. In tal caso, uno dei modi per trarne vantaggio è attraverso il dollaro canadese e australiano. Durante l’ultimo mercato rialzista delle materie prime, il dollaro USA ha perso molto terreno a favore di entrambi. Questa volta, nessuna delle due valute si è rafforzata quanto ci si sarebbe potuto aspettare con l’aumento dei prezzi dei materiali.

Value vs Growth

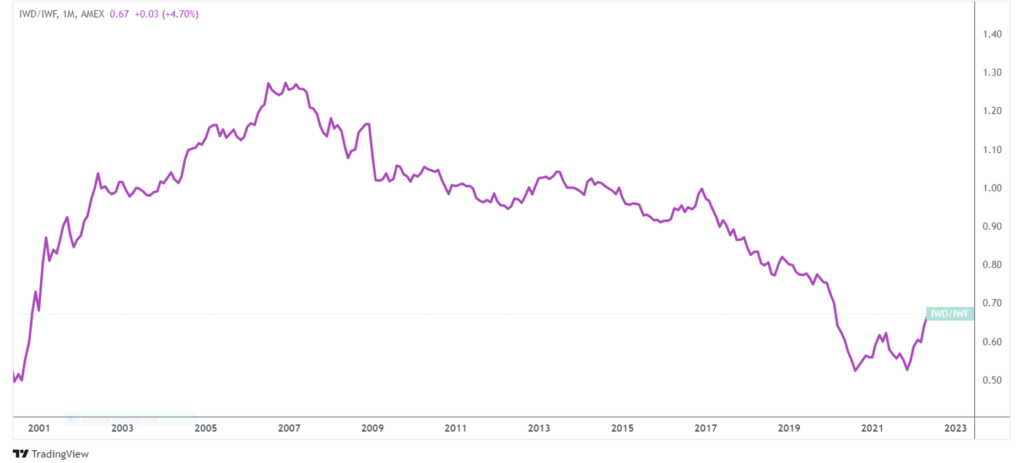

Il successo del valore come tema del mercato azionario è stata una delle storie dell’anno. La sovraperformance è giunta al termine? Probabilmente no.

Sin dalla grande crisi finanziaria del 2008, gli investitori si sono riversati sui titoli ad alta crescita. Guardando alla storia della performance relativa tra i due temi, sembrerebbe che il valore abbia ancora molta strada da fare.

La Svizzera

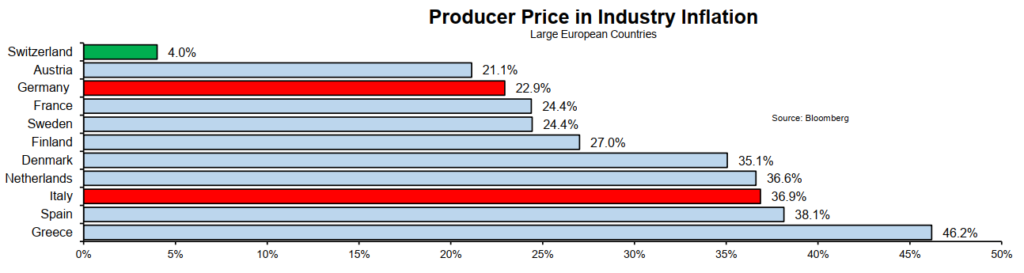

Ritirarsi nelle alpi potrebbe avere senso. Questo perché la Svizzera dovrebbe essere meno soggetta a una grave inflazione dei prezzi alla produzione. Inoltre, la sua valuta è considerata un rifugio e dovrebbe andare bene in tempi di difficoltà a livello globale. I prezzi alla produzione in Svizzera, le cui esportazioni si concentrano su beni di lusso e prodotti farmaceutici, entrambi relativamente poco influenzati dall’aumento delle materie prime, si stanno gonfiando radicalmente meno che in Germania.

Le azioni svizzere, secondo gli indici MSCI, hanno sovraperformato quelle tedesche negli ultimi tempi.

Scommettere contro la Bank of Japan

Cercare di fare soldi in Giappone è poco gratificante da molti anni ormai. Tuttavia, esiste uno scenario in cui potrebbe avere senso scommettere sullo yen come copertura per proteggersi dalla stagflazione. La Bank of Japan sta continuando a intervenire per mantenere bassi i rendimenti obbligazionari. Tuttavia, se un ambiente stagflazionistico prende piede, è molto difficile che possa continuare a farlo. L’abbandono del controllo della curva dei rendimenti significherebbe rendimenti più elevati, prezzi delle azioni più bassi e uno yen più forte.

ARTICOLI CORRELATI:

Le banche centrali possono combattere la stagflazione?

Soft landing: cos’è e perché la Fed non riuscirà a evitare una recessione?

Il portafoglio da avere durante un mercato ribassista

La volatilità dei mercati finanziari: come superare i periodi di incertezza