L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Il portafoglio da avere durante un mercato ribassista

E’ probabile che Il mercato azionario statunitense sia nella fase iniziale di un mercato ribassista. Ciò significa che è giunto il momento di cambiare i posizionamenti dei portafogli per proteggere il capitale. E’ importante sottolineare che ciò che ha funzionato in passato per proteggersi da un mercato ribassista potrebbe non funzionare oggi, date le dinamiche in continua evoluzione. Qual è il portafoglio da avere durante un mercato ribassista?

Il contesto macroeconomico

Per molti versi, l’economia è in acque inesplorate. La pandemia ha generato interruzioni nelle catene di approvvigionamento globali che sono peggiorate ulteriormente con la guerra in Ucraina. Ciò ha lasciato la Fed indietro rispetto all’aumento dell’inflazione. La banca centrale adesso sta recuperando terreno. Questa settimana Powell ha annunciato l’aumento dei tassi di 50 punti base ed è probabile che prenderà la stessa decisione alle prossime due riunioni.

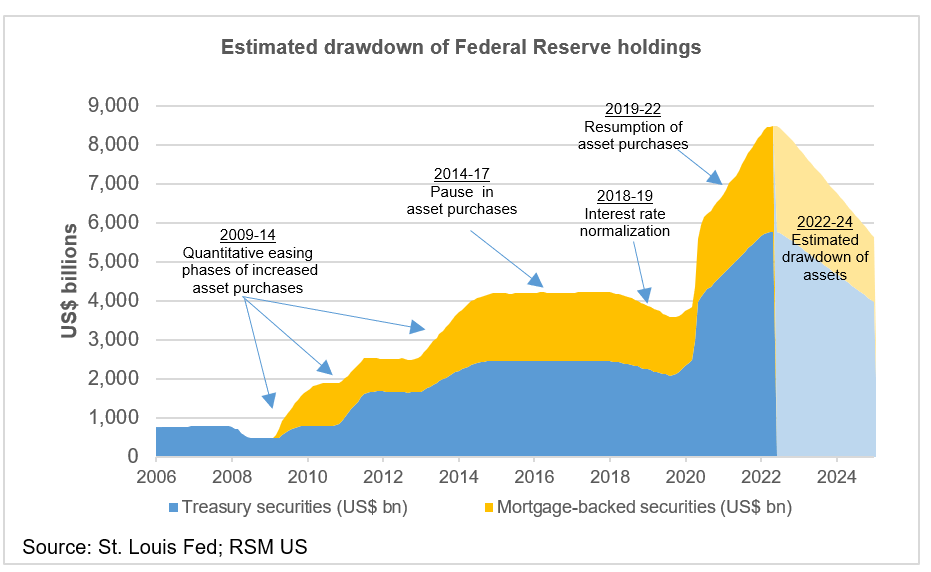

Inolte, la Federal Reserve è passata dal pompare 140 miliardi di dollari nel sistema finanziario ogni mese a ridurre a zero l’acquisto di asset. Adesso la Fed è in procinto di ridurre il suo bilancio record.

La recente inversione della curva dei rendimenti, il calo dei salari reali e della fiducia dei consumatori e l’aumento dei tassi ipotecari stanno aumentando le probabilità di una recessione nei prossimi 12-24 mesi. Ora che abbiamo descritto brevemente il contesto macroeconomico, andiamo a vedere quali sono gli asset che compongono il portafoglio da avere durante un mercato ribassista.

Dollaro americano

Man mano che la recessione si diffonde a livello globale e i mercati azionari scendono, il dollaro americano diventa sempre più attraente. Le altre valute del G7 sono state particolarmente deboli recentemente, in particolare la sterlina, l’euro e lo yen. La politica aggressiva della Fed è un altro driver positivo per il dollaro americano.

Obbligazioni

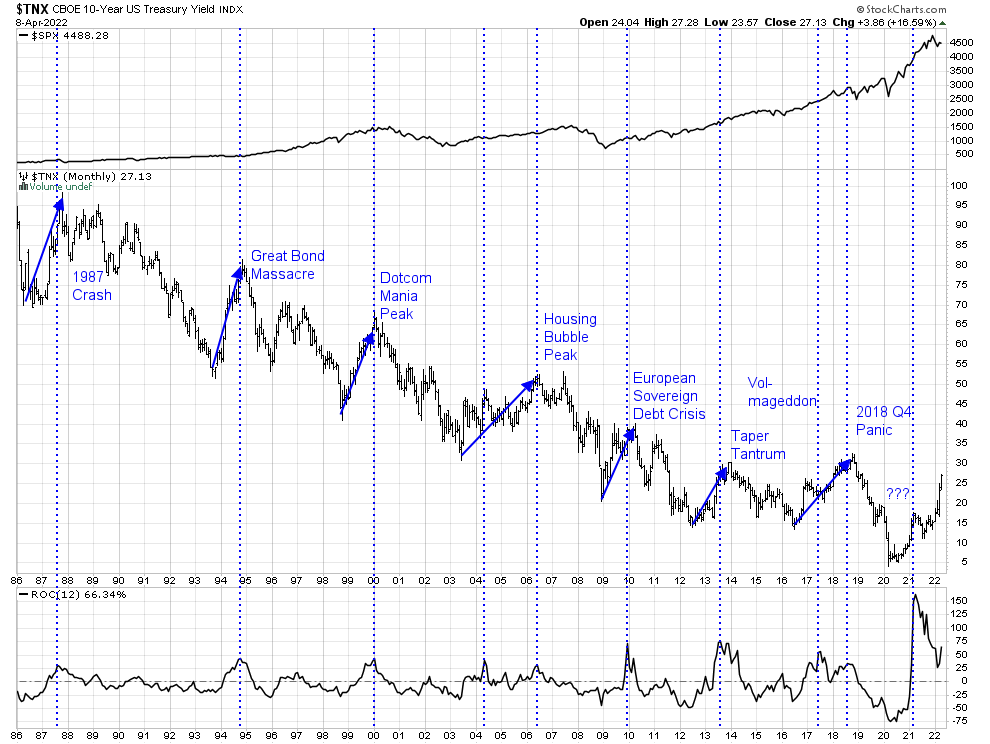

Esiste la possibilità che i rendimenti obbligazionari abbiano già scontato la campagna di restringimento della Fed e che essi siano vicini al picco. In passato, una volta che la banca centrale si è resa conto di essersi spinta troppo oltre, ha invertito la sua marcia. Attualmente il mercato sconta un taglio dei tassi d’interesse entro la fine 2023.

Ogni volta che i tassi sono aumentati in modo sostenuto si è verificato un qualche tipo di incidente o evento finanziario che li ha fatto cambiare rotta.

Il cash e la liquidità

La liquidità e i titoli a breve termine come i buoni del Tesoro a 3 mesi non rendono molto. I loro rendimenti reali sono ancora negativi. Tuttavia, in un mercato ribassista sono in grado di fornire rendimenti migliori rispetto alle azioni.

Le performance dei settori durante i mercati ribassisti

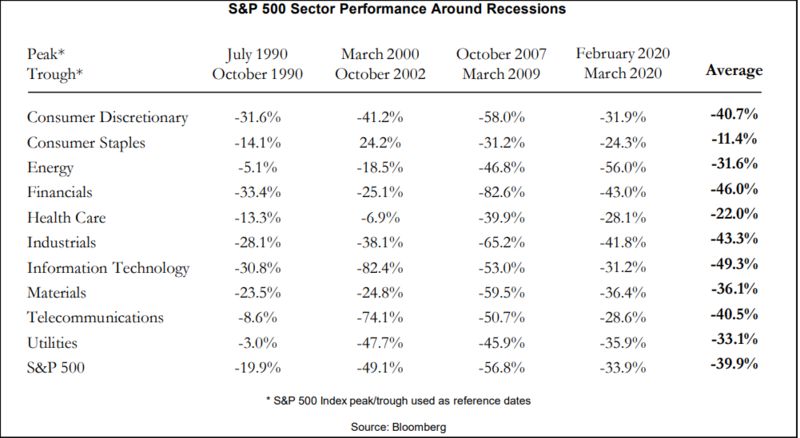

Molti credono che i beni essenziali come servizi pubblici, beni di prima necessità e assistenza sanitaria siano relativamente immuni dalla debolezza del mercato azionario durante le recessioni. La storia però smentisce questo argomento.

Il grafico seguente mostra le variazioni di prezzo dell’S&P 500 e dei suoi componenti nelle ultime quattro recessioni. L’unico dato positivo è stato l’aumento del 24,2% dei beni di prima necessità nel mercato ribassista del periodo 2000-2002. Complessivamente, questo settore è stato quello con le performance migliori.

Come mostrato nell’ultima colonna, le medie di tutti e 10 i settori sono diminuite di due cifre. I settori con le performance medie peggiori sono stati il tecnologico, i finanziari e gli industriali.

ARTICOLI CORRELATI

Investire durante una recessione: quali sono le performance degli asset?