Modulo 6: Strategie di Hedging con le Opzioni – Lezione 3: Cash Covered Put

Contenuti della lezione

Visione del sottostante

Per la strategia cash covered put si deve avere una visione moderatamente RIBASSISTA nel breve termine ma RIALZISTA nel lungo termine.

Obiettivo

L’obiettivo della cash covered put è acquisire il sottostante a un prezzo inferiore al prezzo di mercato.

Spiegazione

Una cash covered put è una strategia in due parti che prevede la vendita di un’opzione put out-of-the-money e l’accantonamento del capitale necessario per acquistare il sottostante allo strike dell’opzione. In questo modo si può raccogliere denaro (il premio) dall’acquirente dell’opzione. Il premio ricevuto dalla vendita dell’opzione consente di abbassare il prezzo di acquisto complessivo nel caso il sottostante venga assegnato. Nel caso in cui il sottostante non venga assegnato prima della scadenza, si è comunque ricevuto il premio.

Esempio di Cash Covered Put

SELL 1 PUT OTM

Supponiamo di voler stabilire una cash covered put vendendo una put con uno strike di 100 $ ad un premio di 2,50 $.

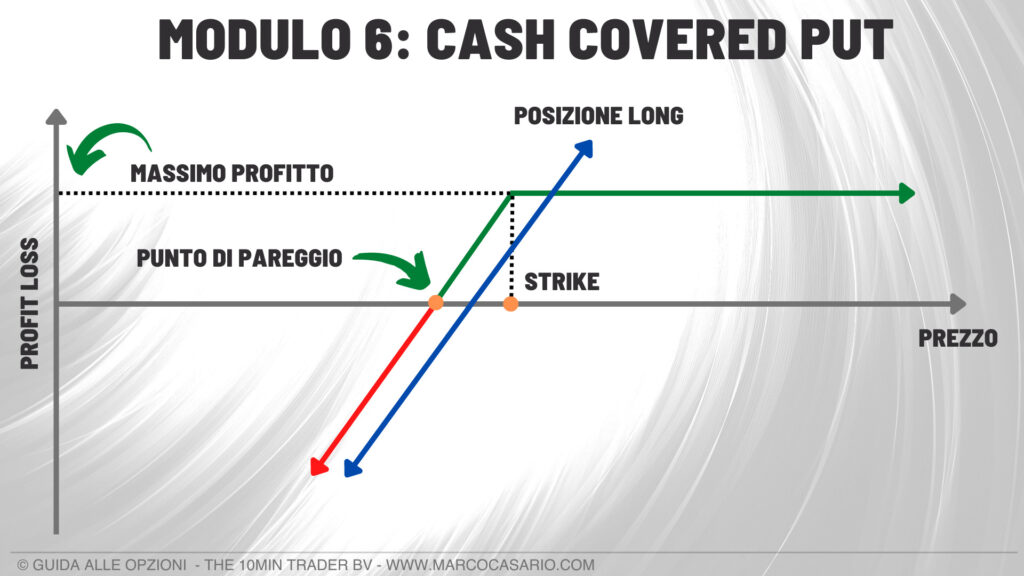

Massimo profitto

Il massimo profitto che puoi ottenere è uguale al premio. Se il titolo viene assegnato, il profitto è potenzialmente illimitato visto che il prezzo può salire indefinitamente.

Massimo rischio

Le cash covered put presentano un rischio sostanziale perché, se le azioni del titolo sottostante scendono al di sotto dello strike o addirittura fino a $ 0, si è comunque obbligati ad acquistare le azioni allo strike.

Breakeven point

Se la parte che ha acquistato la put decide di esercitare la propria opzione si è obbligati ad acquistare il titolo. Ciò potrebbe accadere quando il prezzo è pari o inferiore allo strike. Sottoscrivendo questo contratto, l’acquirente dell’esempio precedente pagherebbe un premio di $ 2,50 per azione.

Se alla scadenza il prezzo è al di sopra dei 100 $, è molto probabile che l’opzione put scada senza valore e che quindi si possa mantenere il premio. In quel caso non si è obbligati ad acquistare il titolo e quindi non si partecipa ad alcun profitto aggiuntivo se il titolo sale.

Se alla scadenza il prezzo è inferiore a 100 $, è molto probabile che l’opzione venga assegnata e che venga assunta una posizione long sul sottostante. Le azioni verranno automaticamente acquistate allo strike (100 $), ma poiché si è ricevuto il premio (2,50 $), il prezzo di acquisto effettivo è minore ($ 97,50 per azione). A questo punto, il tuo guadagno o la tua perdita si baseranno solo sul movimento del titolo al di sopra o al di sotto del prezzo di acquisto.

L’impatto delle greche sulla Cash Covered Put

I prezzi delle opzioni put, generalmente, non cambiano dollaro per dollaro al variare del prezzo del sottostante. Le opzioni put cambiano di prezzo in base al loro delta.

Le short put ATM in genere hanno delta di circa +50%, quindi un aumento o un calo di $ 1 del prezzo delle azioni porta a un guadagno o una perdita dell’opzione di circa 50 centesimi. Il delta delle short put ITM tende ad essere compreso tra +50% e +100% mentre le put OTM hanno delta compresi tra zero e +50%.

Anche la volatilità, misurata dalla greca vega, è un fattore che influenza i prezzi delle opzioni. Con l’aumento della volatilità, i prezzi delle opzioni tendono ad aumentare se altri fattori come il prezzo del sottostante e il tempo rimangono costanti. Di conseguenza, le strategie short put beneficiano della diminuzione della volatilità e sono danneggiate dall’aumento della volatilità.

Il valore temporale del prezzo di un’opzione diminuisce con l’avvicinarsi della scadenza. Questo è noto come decadimento temporale. Le short put beneficiano del passare del tempo se altri fattori rimangono costanti.