Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

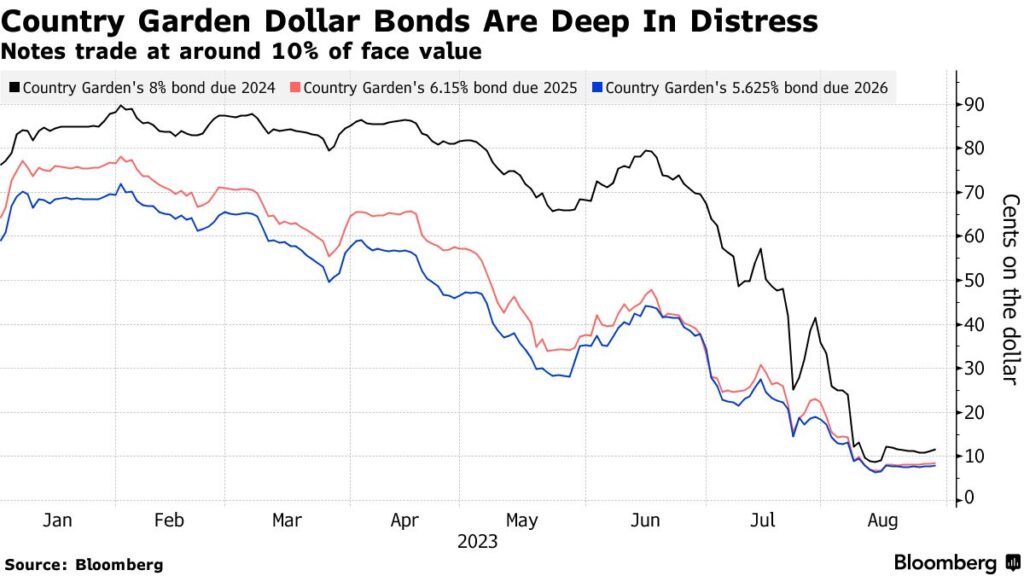

Cina, Country Garden registra una perdita record e avverte di un possibile default

La crisi immobiliare della Cina ha colpito uno dei suoi giganti. Country Garden Holdings ha avvertito che potrebbe andare in default sul proprio debito dopo aver registrato una perdita record di quasi 7 miliardi di dollari nel primo semestre. Lo sviluppatore in difficoltà ha affermato che, se la sua performance finanziaria dovesse peggiorare, potrebbe non essere in grado di continuare ad operare.

Un tempo il più grande costruttore del paese in termini di vendite, Country Garden è in una spirale di debito che potrebbe essere peggiore di quella di Evergrande Group poiché ha quattro volte più progetti immobiliari.

Country Garden sta continuando a negoziare con gli investitori obbligazionari e le banche per estendere le scadenze del debito. All’inizio di settembre lo sviluppatore dovrà affrontare la fine del periodo di grazia per pagare un totale di 22,5 milioni di dollari di cedole.

Le obbligazioni di Country Garden sono già scambiate a livelli difficoltosi, con una banconota da 1 miliardo di dollari con scadenza a gennaio scambiata a meno di 13 centesimi di dollaro. Il titolo è crollato del 67% quest’anno.

Il destino dell’azienda dipende adesso dal sostegno finanziario da parte delle autorità di regolamentazione. Pechino rimane riluttante ad adottare stimoli massicci per invertire il rallentamento del settore.

I risultati di Country Garden

Lo sviluppatore ha registrato una perdita netta di 48,9 miliardi di yuan (6,7 miliardi di dollari) nel semestre terminato il 30 giugno. Ciò si confronta con l’utile di 612 milioni di yuan dell’anno scorso. Si tratta della perdita più grande dalla sua quotazione nel 2007.

Anche se i ricavi sono aumentati del 39%, la società ha perso denaro a causa del calo dei volumi e dei prezzi di vendita e della svalutazione di proprietà in fase di sviluppo e attività finanziarie.

La liquidità di Country Garden è sotto una pressione senza precedenti con una duplice stretta sulle vendite e sui finanziamenti, secondo la dichiarazione dell’azienda. Il saldo di cassa si è ridotto a 130,6 miliardi di yuan.

I debiti totali sono scesi a 257,9 miliardi di yuan, dai 271,3 miliardi di yuan del 31 dicembre. Nei prossimi 12 mesi scadranno circa 108 miliardi di yuan di debito.

Country Garden ha riconosciuto di non aver adottato misure tempestive per affrontare il rallentamento. La profondità e la persistenza della crisi hanno colto di sorpresa l’azienda.

La società ha aggiunto che prenderà in considerazione l’adozione di varie misure di gestione del debito per risolvere le pressioni sulla liquidità. Allo stesso tempo, ha affermato che potrebbe essere in grado di far fronte ai propri obblighi finanziari nei prossimi 12 mesi, dati gli afflussi di cassa previsti, il controllo dei costi e altre misure.

La crisi immobiliare cinese si sta aggravando

La crisi immobiliare cinese sta peggiorando. Il calo delle vendite di nuove case di luglio è stato il più grande in un anno. Nuove preoccupazioni sulla possibilità che i costruttori non abbiano abbastanza soldi per completare la costruzione delle residenze acquistate hanno pesato sulla domanda e sui prezzi.

I segnali di contagio derivanti dalla crisi immobiliare sono aumentati nelle ultime settimane, dai mancati pagamenti da parte di una delle più grandi banche ombra della Cina alla disfatta obbligazionaria degli sviluppatori.

Mercoledì due delle più grandi città cinesi hanno allentato i limiti sui mutui, consentendo agli acquirenti di case di godere di prestiti preferenziali per l’acquisto della prima casa indipendentemente dal loro precedente record di credito. L’iniziativa è arrivata dopo che le autorità cinesi hanno invitato le città ad ampliare la definizione di mutuo sulla prima casa come parte di una serie di altre misure per rilanciare il mercato immobiliare in difficoltà.

Tra le altre misure di sostegno, si prevede che alcune banche statali cinesi abbasseranno i tassi di interesse sui mutui esistenti, il primo taglio di questo tipo dopo la crisi finanziaria globale.

Le preoccupazioni per il settore fiduciario

Mentre la crisi immobiliare si aggrava, le autorità sono sempre più preoccupate dell’impatto del settore fiduciario da 2,9 trilioni di dollari sulla stabilità finanziaria.

La banca ombra Zhongrong International Trust, strettamente collegata a Zhongzhi Enterprise Group, ha agitato i mercati all’inizio di questo mese dopo aver interrotto i pagamenti su decine di prodotti di investimento venduti a individui e aziende facoltosi.

Mentre le perdite nel settore fiduciario si accumulano da anni, Zhongzhi potrebbe rappresentare la sfida più grande finora. L’azienda privata gestisce più di 1 trilione di yuan (137 miliardi di dollari) e la sua interconnessione con ricchi investitori, sviluppatori in difficoltà e altre istituzioni finanziarie ha suscitato la preoccupazione che i problemi stiano cominciando a riversarsi nel settore finanziario.

Il settore fiduciario cinese rappresenta una fonte di finanziamento alternativa fondamentale per i mutuatari più deboli che non possono ottenere prestiti dalle banche tradizionali, come gli sviluppatori immobiliari e i veicoli finanziari del governo locale.

Le società fiduciarie hanno miliardi di pagamenti dovuti agli investitori. Secondo il fornitore di dati Use Trust, solo Zhongrong ha 270 prodotti per un totale di 39,5 miliardi di yuan in scadenza quest’anno.

ARTICOLI CORRELATI:

Il debito LGFV rappresenta un rischio per l’economia cinese

La crisi immobiliare porterà a una crisi finanziaria più ampia in Cina?

Evergrande Group presenta istanza di fallimento secondo il capitolo 15

La crisi di Zhongzhi: quali sono i rischi di contagio derivanti dalla banca ombra?