Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Come capire la solidità finanziaria di una banca: il Common Equity Tier 1 (CET1)

Le banche svolgono un ruolo cruciale nell’economia globale, fornendo servizi finanziari e prestando denaro a privati e aziende. Per garantire la stabilità del sistema bancario e proteggere i depositanti, le banche devono rispettare determinati requisiti di capitale stabiliti da regolamenti internazionali. In questo articolo, spieghiamo il concetto di Common Equity Tier 1 (CET1) e il ruolo che svolge nel garantire la solidità finanziaria delle banche.

Cos’è il Common Equity Tier 1 (CET1)?

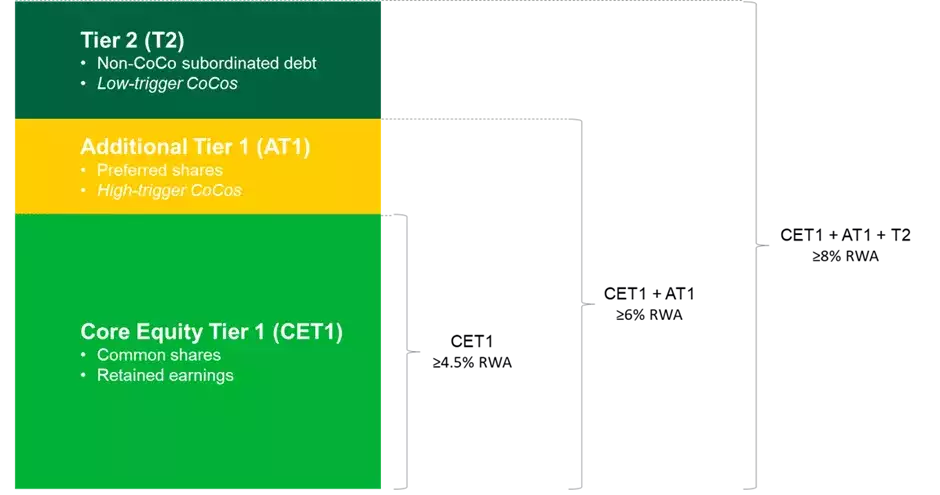

Il CET1 è una misura della capacità di una banca di assorbire perdite finanziarie e mantenere la sua solvibilità in tempi di crisi. Si tratta di una componente chiave dei requisiti di capitale delle banche stabiliti dal Comitato di Basilea per la vigilanza bancaria, un organismo internazionale che stabilisce le regole per le banche di tutto il mondo. Il CET1 comprende azioni ordinarie (common stock) e utili trattenuti (retained earnings), che sono i profitti accumulati dalla banca nel tempo e non distribuiti sotto forma di dividendi.

Il CET1 è una delle tre categorie di capitale utilizzate nel calcolo del “rapporto di capitale totale” delle banche. Le altre due categorie sono il Tier 1 (core capital) e il Tier 2 (supplementary capital), che includono altri tipi di capitale, come le obbligazioni subordinate e i fondi di riserva.

Il requisito di capitale minimo

Nel contesto del regolamento bancario di Basilea III, le banche sono tenute a mantenere un rapporto minimo di capitale CET1 del 4,5%. Questo significa che il CET1 di una banca deve essere almeno il 4,5% dei suoi attivi ponderati per il rischio (RWA). Gli RWA sono calcolati attribuendo un peso a ciascun tipo di attività della banca in base al rischio di credito, mercato e operativo associato a essa.

È importante notare che, oltre al requisito minimo del 4,5%, i regolatori nazionali di solito stabiliscono requisiti di capitale aggiuntivi per le singole banche, a seconda delle loro dimensioni, del modello di business e del profilo di rischio.

Perché è importante il CET1?

Il CET1 è importante perché garantisce che le banche abbiano abbastanza capitale per assorbire perdite finanziarie e continuare a svolgere il loro ruolo nell’economia. Un CET1 più elevato indica una banca più solida finanziariamente e meno vulnerabile alle crisi finanziarie. Inoltre, i requisiti di capitale come il CET1 aiutano a prevenire il rischio di fallimento delle banche e proteggono i depositanti e gli investitori.

In conclusione, il Common Equity Tier 1 è una misura fondamentale della solidità finanziaria delle banche e un elemento chiave della regolamentazione bancaria internazionale. Comprendere il CET1 e il suo ruolo nel sistema bancario aiuta a comprendere meglio il funzionamento del settore bancario e l’importanza delle normative per mantenere la stabilità finanziaria.

In definitiva, il Common Equity Tier 1 è uno strumento essenziale per garantire la stabilità del settore bancario e per proteggere i depositanti e gli investitori. Mantenendo un adeguato livello di capitale CET1, le banche possono affrontare le sfide finanziarie e continuare a sostenere l’economia globale. Per gli studenti liceali che cercano di comprendere il complesso mondo delle finanze e delle banche, il CET1 è un concetto chiave da padroneggiare.