Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Cosa accadrà alle banche dopo il crollo della Silicon Valley Bank

Negli ultimi dieci anni, la presenza della Federal Reserve sui mercati è stata costante e ha influenzato i prezzi delle attività e i tassi di interesse sia a breve che a lungo termine. Ciò ha comportato un aumento della propensione al rischio degli investitori. L’unica cosa di cui gli investitori avevano paura era di essere lasciati fuori. Più rischi hanno preso, più soldi hanno guadagnato, finché la situazione si è capovolta.

Per ogni emittente e venditore di obbligazioni a lungo termine, che fino a poco tempo fa rendevano quasi nulla, oggi c’è un acquirente che sta perdendo denaro poiché i tassi di interesse sono aumentati vertiginosamente e i prezzi delle obbligazioni sono scesi.

Negli ultimi dieci anni, i consumatori hanno rifinanziato le loro case con mutui al 2,5%. Alcuni di questi prestiti sono stati mantenuti dalle banche, mentre altri sono stati convertiti in titoli garantiti da ipoteca e venduti a compagnie di assicurazione, fondi pensione, società e consumatori. La maggior parte dei mutui sono a tasso fisso, quindi la capacità dei consumatori di rimanere nelle loro case non è influenzata dall’aumento dei tassi di interesse.

Oggi i mutui a lungo termine, strumenti apparentemente a basso rischio, hanno perso il 20-30% del loro valore. Migliaia di miliardi di obbligazioni a lungo termine emesse da governi e società quando tassi di interesse erano vicini allo zero, adesso stanno procurando mal di testa a che li ha acquistati.

Il danno di tassi d’interesse più elevati

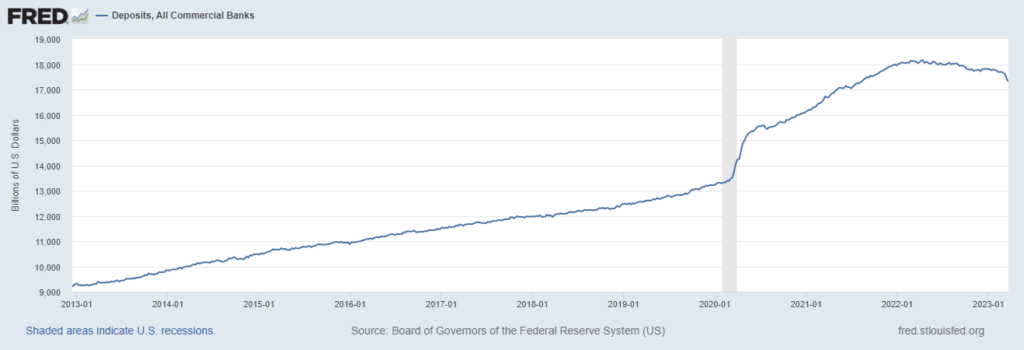

Grazie agli stimoli fiscali record durante la pandemia, il sistema bancario è stato inondato di depositi. Le banche avrebbero potuto investire tutto quel denaro assumendosi un rischio di credito più elevato. Ma la crisi finanziaria globale ha insegnato loro ad essere più conservative. In questo modo, però, si sono assunte il rischio di duration.

Le banche prendono in prestito a breve termine e prestano a lungo termine. Tuttavia, poiché i tassi sono stati così bassi negli ultimi decenni, molte di loro hanno dovuto operare a lungo termine per ottenere rendimenti extra. Questo ha funzionato per molto tempo. Ma poi l’inflazione e i tassi d’interesse sono aumentati, facendo salire le perdite alle stelle.

Le banche sono state danneggiate due volte, sia sul lato attivo che su quello passivo del bilancio. Se hanno scelto di classificare le obbligazioni a lungo termine come “disponibili per la vendita”, hanno dovuto registrare immediatamente le perdite, riducendo il loro capitale. Nel caso di obbligazioni a lungo termine da tenere fino alla scadenza, non hanno dovuto realizzare le perdite ma l’incubo riapparirà in futuro nei loro conti economici.

L’esempio della Silicon Valley Bank

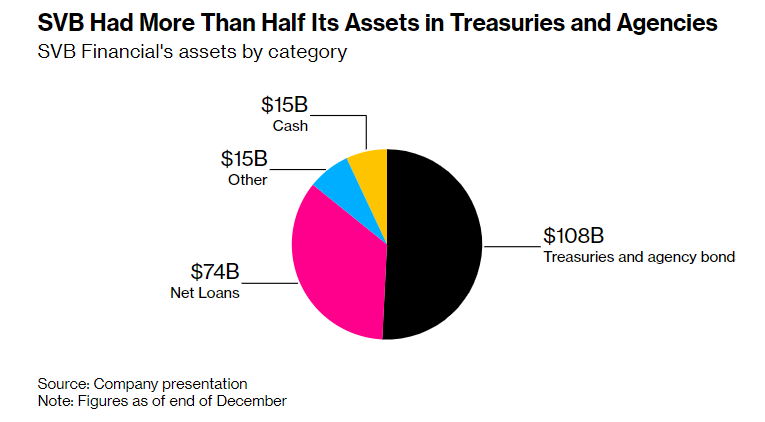

La Silicon Valley Bank potrebbe essere un esempio estremo, ma ci ha fornito uno zoom di ciò che molte banche stanno affrontando oggi e una dimostrazione di quanto possano essere volatili i depositi. La base di clienti di SVB era composta principalmente da startup tecnologiche che hanno raccolto fondi durante il boom del capitale di rischio.

L’istituto di credito californiano ha investito gran parte dei depositi dei suoi clienti in mutui e buoni del Tesoro statunitensi che hanno pagato circa il 2,5%. Poi il boom è finito e le startup hanno iniziato a esaurire i loro saldi di cassa e a ritirare i loro depositi. SVB ha dovuto vendere il suo portafoglio di obbligazioni e realizzare una perdita di circa il 10%.

SVB stava per raccogliere azioni per colmare il buco causato dal calo delle obbligazioni, ma i depositanti sono corsi agli sportelli, costringendo ulteriori liquidazioni di titoli. Alla fine SVB ha esaurito il capitale ed è stata costretta a dichiarare il fallimento.

Anche se fosse riuscita a emettere azioni, diluendo sostanzialmente i suoi azionisti, avrebbe dovuto trovare un nuovo modo per finanziare il suo portafoglio di prestiti a lungo termine. Prendere in prestito al 4% e essere pagato il 2,5% non è un business model sostenibile. Uno scenario simile attende il resto del sistema bancario, che oggi sta annegando nei depositi dei consumatori.

Cosa accadrà alle banche dopo il crollo della Silicon Valley Bank?

Mentre i tassi di interesse erano vicini allo zero, ai consumatori non importava troppo che i loro depositi pagassero così pochi interessi. Tuttavia, poiché l’inflazione e i tassi d’interesse sono aumentati, lasciare denaro in un conto corrente che non paga nulla è diventato molto costoso. Man mano che i consumatori spostano più denaro in depositi fruttiferi, sempre più banche saranno costrette a prendere in prestito al 4% (invece dello 0%) per essere pagate al 2,5% per i mutui trentennali che sono nella colonna “held-to-maturity” dei loro bilanci.

Ciò ha implicazioni significative per l’economia. Probabilmente, il credito diventerà più caro e le istituzioni finanziarie saranno sempre più avverse al rischio. Le perdite dovute al calo delle attività a lungo termine ridurranno il patrimonio netto delle banche e il loro potere di guadagno. Ciò ridurrà la capacità delle banche di prestare, risucchiando credito dall’economia.

Il calo del capitale delle banche indebolisce anche la capacità del sistema bancario di gestire i default che inevitabilmente arriveranno nella prossima recessione.

Quanto elencato sopra potrebbe rivelarsi sbagliato se l’inflazione si trasformerà in deflazione e la Fed ritornerà a comportarsi come ha fatto negli ultimi dieci anni (stimoli monetari e tassi d’interesse ultra bassi).

ARTICOLI CORRELATI:

Come cercare opportunità nel settore bancario durante la crisi

Cosa sta succedendo esattamente alle banche statunitensi?

Banche europee: esistono rischi di contagio?

Fuga di depositi dalle banche: gli investitori preferiscono i fondi monetari