Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa sta succedendo esattamente alle banche statunitensi?

L’attività delle banche è qualcosa di simile a un servizio pubblico ed è fondamentale per l’economia. Le nostre carte di credito devono funzionare, dobbiamo essere in grado di prelevare contanti e di ricevere puntualmente le nostre buste paga. I problemi bancari riguardano inevitabilmente tutti noi. Ecco perché è importante capire cosa sta succedendo esattamente alle banche statunitensi.

I problemi che possono affliggere il sistema bancario sono diversi. I clienti possono ritirare i loro soldi e innescare una crisi di liquidità. I mutuatari possono non riuscire a rimborsare i loro prestiti, minando la solvibilità delle banche. Gli azionisti possono vendere le loro azioni, facendo crollare il prezzo e intaccando la fiducia. Il peggioramento delle condizioni economiche può danneggiare i loro profitti. Tutte queste cose sono concettualmente separate, anche se spesso si influenzano a vicenda.

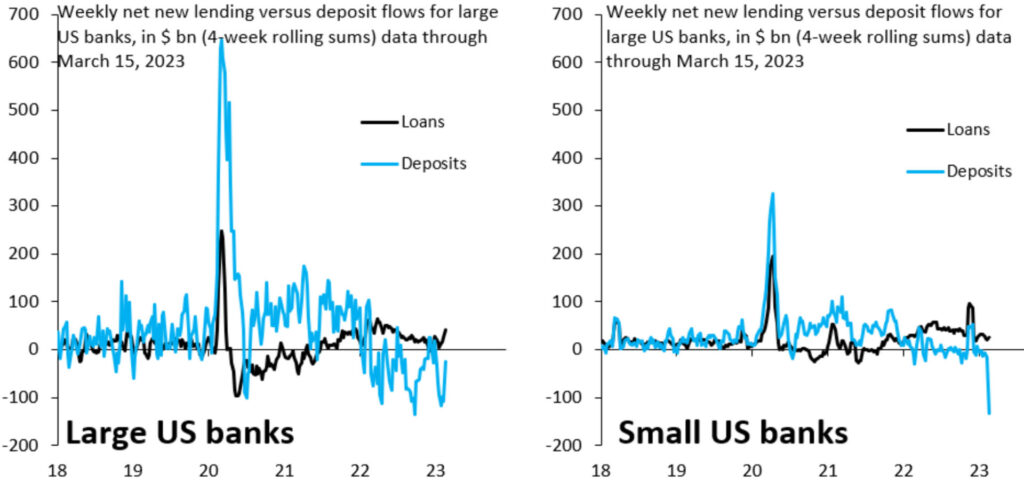

Finora quest’anno, i problemi riguardano quasi interamente i depositi, con le banche statunitensi che hanno visto deflussi di denaro drammatici. Tale rimozione è avvenuta quasi interamente da banche relativamente piccole, con il denaro che scorreva in parte verso le istituzioni più grandi. Quest’ultime sono ben capitalizzate e tendono a detenere una percentuale minore delle proprie passività in depositi non assicurati. I seguenti grafici dell’Institute of International Finance illustrano cosa sta succedendo alla banche statunitensi:

La fuga verso i mercati monetari

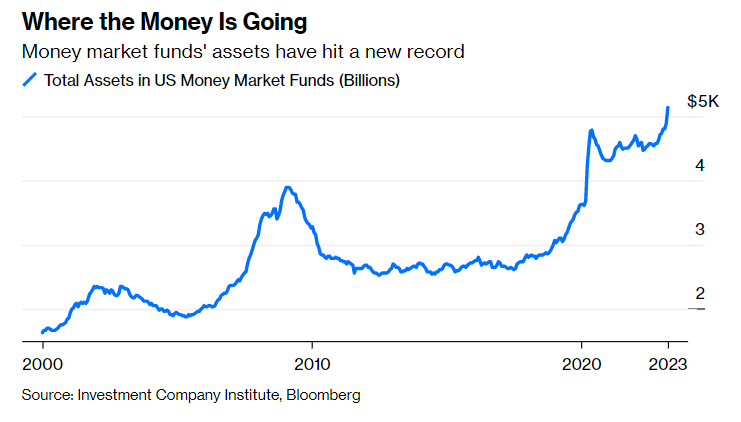

Il denaro è stato riversato anche nei fondi del mercato monetario, che non sono garantiti dal governo ma le cui perdite sono limitate a qualsiasi calo del valore dei titoli nel portafoglio. Attualmente, i rendimenti di questi fondi sono molto più allettanti di quelli dei depositi bancari. A 5 trilioni di dollari, gli asset dei fondi del mercato monetario hanno raggiunto un nuovo record.

La fuga di depositi è iniziata all’inizio di quest’anno, con i rendimenti obbligazionari che sono diventati in qualche modo irresistibili. Niente di simile è accaduto da quando è stata introdotta l’assicurazione sui depositi negli anni ’30 con la creazione della Federal Deposit Insurance Corp.

Quali sono le conseguenze dei problemi delle banche?

La possibilità che una corsa ai depositi si trasformi in un disastro simile a quello degli anni ’30 è minima. I governi possono espandere le garanzie sui depositi in fretta, se necessario. Tuttavia, una garanzia statale più ampia significherà necessariamente una regolamentazione più rigorosa, una minore assunzione di rischi e una minore redditività. Tutto ciò non sarebbe gradito dagli azionisti. Come abbiamo visto con la Silicon Valley Bank e la Signature Bank, nonostante i depositi siano garantiti, gli azionisti possono essere spazzati via facilmente.

Mentre questo sembra ancora essere solo un problema di liquidità, la fine di un’era di tassi vicini allo zero sta mettendo alla prova il sistema. Non è detto che i problemi si trasformino in una crisi vera e propria, soprattutto se investitori e depositanti si dovessero calmare. Ma probabilmente i governi saranno costretti a fare di più per proteggere i depositi.

Come hanno reagito i mercati fino a adesso?

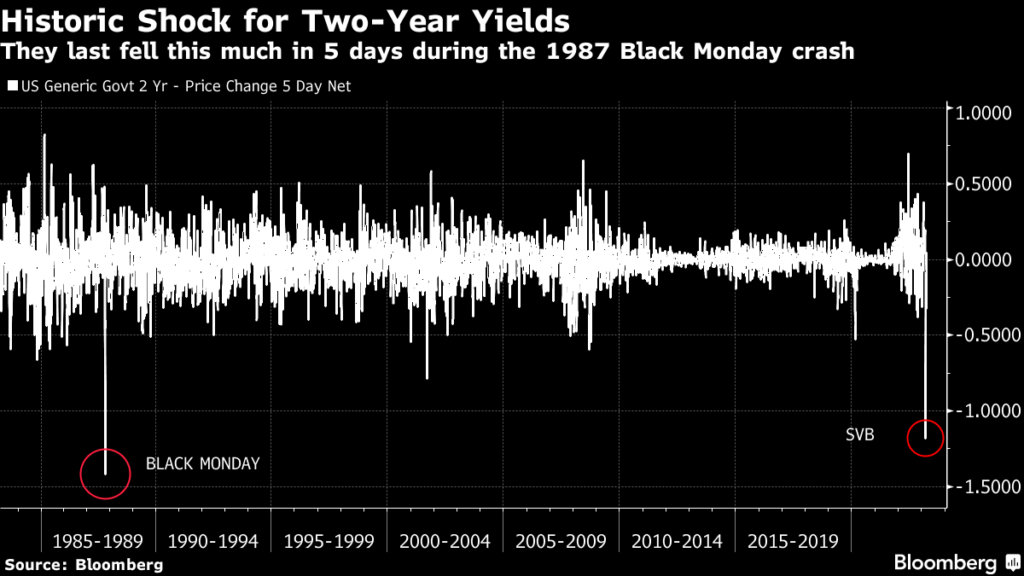

Gli investitori si sono riversati nelle obbligazioni, sia come risultato della fuga di depositi, sia come un modo per scommettere su un’economia più lenta. Il calo del rendimento dei Treasury a due anni nella settimana successiva al fallimento di SVB è stato davvero storico: l’ultima volta che è sceso così tanto è stato durante il crollo del Black Monday nell’ottobre 1987.

Questo si traduce in una certezza sempre maggiore che i tagli dei tassi arriveranno presto, come è evidente dall’inversione nell’estremità breve della curva dei rendimenti. Il rendimento a due anni è ora quasi un intero punto percentuale al di sotto del rendimento a tre mesi, cosa che ha senso solo se i tagli dei tassi sono veramente imminenti. Ogni inversione di questo spread di rendimento è arrivata più o meno nello stesso momento di un taglio dei tassi. Quella attuale è l’inversione più profonda in tre decenni.

La Fed, ovviamente, non è d’accordo. Alla conferenza post-riunione, Powell ha affermato di non prevedere nessun taglio quest’anno. E il mercato azionario sta guadagnando anche se le azioni delle banche crollano.

ARTICOLI CORRELATI:

Fuga di depositi dalle banche: gli investitori preferiscono i fondi monetari

Il crollo di Credit Suisse: cosa è andato storto?

Come capire la solidità finanziaria di una banca: il Common Equity Tier 1 (CET1)