Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Fuga di depositi dalle banche: gli investitori preferiscono i fondi monetari

Nonostante le autorità stiano assicurando la solidità del sistema e prendendo misure per ristabilire la fiducia e garantire la liquidità, i dissesti bancari hanno aumentato i timori di nuovi default e portato ad una fuga di depositi dalle banche. Gli investitori si stanno riversando in fondi comuni di investimento, in particolare su quelli monetari, che vedono come “porti sicuri” per i loro capitali. In genere, questo tipo di fondi offre rendimenti bassi ma anche un rischio basso.

Secondo i dati riportati dal Financial Times, dopo il crollo di SVB i flussi nei fondi monetari americani sono tornati a livelli che non si vedevano dall’inizio della pandemia. Si parla di 286 miliardi di dollari. In particolare, i fondi monetari statunitensi di Goldman Sachs hanno raccolto quasi $ 52 miliardi, quelli di JPMorgan quasi $ 46 miliardi mentre quelli di Fidelity hanno registrato afflussi per quasi $ 37 miliardi.

Finora gli investitori stanno premiando i fondi monetari che detengono titoli di Stato americani, mentre quelli che investono in depositi bancari e titoli societari hanno registrato piccoli deflussi.

La fuga di depositi dalle banche

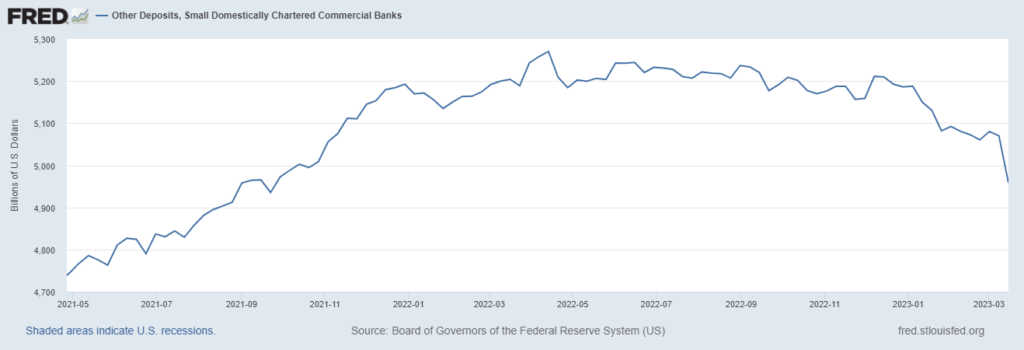

Secondo i dati riportati dalla Federal Reserve, i depositi bancari sono passati da 17,6 a 17,5 miliardi di dollari e i depositi presso le piccole banche sono scesi da 5,6 a 5,4 miliardi di dollari nella settimana fino al 15 marzo.

Una perdita di fiducia nel sistema rischia di alimentare la fuga di depositi dalle banche, contribuendo ad una contrazione del credito in un contesto di tassi in crescita. Tutto ciò potrebbe spingere velocemente l’economia in recessione.

In questo momento, gli investitori sembrano avere meno fiducia nell’eventuale rimborso dei depositi in caso di fallimenti bancari, visto anche che le autorità statunitensi hanno fatto sapere di non essere intenzionate ad aumentare la garanzia sui depositi oltre i 250.000 dollari.

In molti casi preferiscono dunque affidarsi a una gestione prudente del risparmio e ad investimenti in strumenti altamente liquidi e poco rischiosi. Con l’attuale contesto di rialzo dei tassi, i fondi monetari sono in grado di offrire rendimenti interessanti, soprattutto rispetto a quelli offerti dai conti correnti bancari.

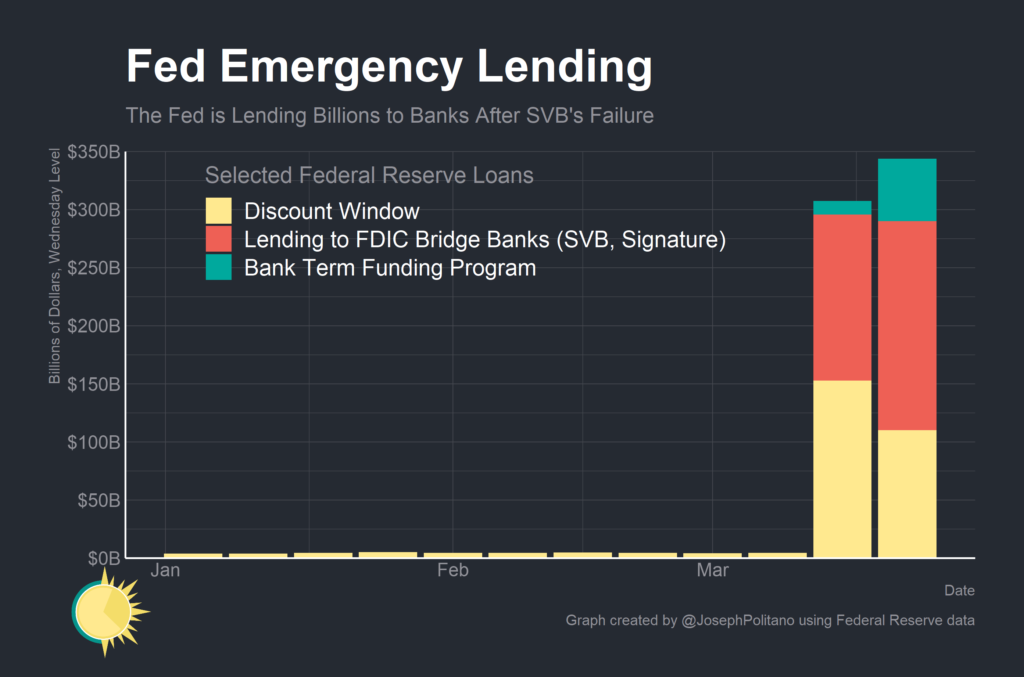

Le banche continuano a fare affidamento sulla Fed per i fondi di emergenza

Nell’ultima settimana le banche hanno preso meno prestiti dai fondi di emergenza della Federal Reserve rispetto alla precedente, ma la differenza è stata piccola. La Fed ha prestato alle istituzioni finanziarie un totale di 163,9 miliardi di dollari nella settimana fino al 22 marzo, rispetto ai 164,8 miliardi di dollari della settimana prima. Tuttavia, come parte di quel totale, le banche hanno preso in prestito 53,7 miliardi di dollari – quasi cinque volte di più rispetto alla settimana prima – nell’ambito del Bank Term Funding Program.

I numeri segnalano che le turbolenze si stanno ancora facendo strada nel sistema bancario. Quel tumulto ha portato alcune banche a cercare un rapido accesso alla liquidità per rassicurare i clienti. Prima del tracollo bancario, quelle cifre erano in media di circa $ 10 miliardi a settimana.

I fondi del mercato monetario sono davvero così sicuri?

Più denaro viene investito nei fondi del mercato monetario, maggiore è il rischio che il denaro possa defluire rapidamente anche da qui. In caso di deflussi massicci, i fondi potrebbero non avere abbastanza denaro disponibile per far fronte ai rimborsi.

I fondi del mercato monetario sono profondamente interconnessi con il più ampio sistema finanziario e spesso affrontano gli stessi rischi delle banche. Tipicamente investono in titoli con scadenze di 90 giorni o meno, il che significa che sono molto sensibili alle variazioni dei tassi di interesse. Investono anche pesantemente nel debito commerciale. Ciò li rende particolarmente vulnerabili alle recessioni, poiché gli emittenti potrebbero non adempiere ai propri obblighi.

I mercati monetari hanno vissuto l’ultima crisi di liquidità durante il crollo del 2020, contribuendo ad amplificare lo stress del sistema finanziario. Il Dipartimento del Tesoro degli Stati Uniti e la Federal Reserve sono dovuti intervenire per impedire un rapido ritiro di denaro dai fondi monetari.

Regolamenti e aggiornamenti sono stati suggeriti dal Tesoro sulla scia delle turbolenze, ma le vulnerabilità esposte durante il panico devono ancora essere affrontate. Nuove proposte per aumentare la sicurezza degli investitori dovrebbero essere svelate dalla Securities and Exchange Commission il prossimo mese.

Un altro punto a sfavore è che la Federal Deposit Insurance Corporation, un’agenzia governativa degli Stati Uniti che assicura i depositi nelle banche e nelle associazioni di risparmio, non assicura il denaro investito in fondi del mercato monetario. Tali fondi non sono garantiti nemmeno dal governo degli Stati Uniti.

ARTICOLI CORRELATI:

La Trappola della Crisi Finanziaria del 2008

Il crollo di Credit Suisse: cosa è andato storto?

Come capire la solidità finanziaria di una banca: il Common Equity Tier 1 (CET1)

Proteggere il Portafoglio Azionario durante i Crash del mercato: 5 Domande da farsi