Inflazione in calo, crescita debole: dove sta andando l’economia globale

🇺🇸 USA – Il lavoro rallenta, ma l’economia non molla (per ora) Negli Stati Uniti sta succedendo qualcosa di sottile ma importante: il mercato del lavoro non è più il motore che spinge l’economia, ma nemmeno il punto di rottura che segnala una recessione. A

I mercati resistono, ma qualcosa sta cambiando: ecco cosa dicono i dati

🇺🇸 USA – Inflazione più bassa, ma l’economia rallenta Negli Stati Uniti i dati di novembre raccontano un’economia che si sta raffreddando senza però fermarsi di colpo. L’inflazione continua a scendere: il CPI è al 2,7% su base annua e il dato core al 2,6%,

Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

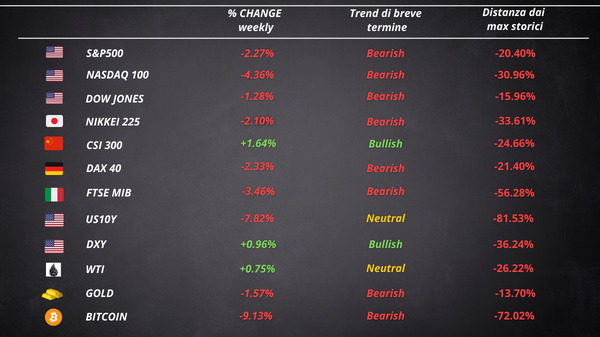

Cosa fa muovere i mercati? Sintesi Macro – Settimana 26

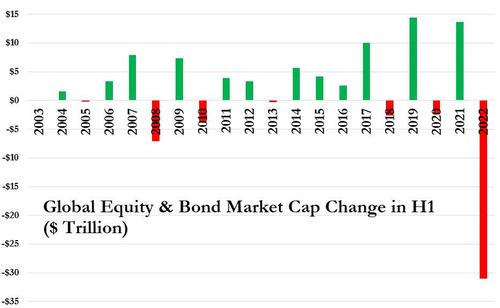

Il semestre appena concluso ha visto una serie di record negativi per molte classi di attività. E’ stata una delle prime metà peggiori di sempre per il mercato azionario. Vale lo stesso per il mercato obbligazionario e del credito. Con le banche centrali globali che hanno ritirato solo un trilione di dollari di liquidità, i mercati azionari e obbligazionari hanno visto evaporare più di 30 trilioni nel primo semestre di quest’anno.

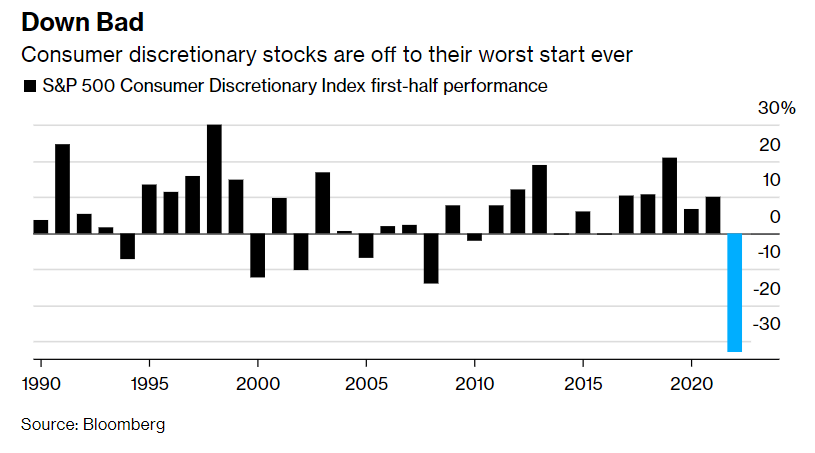

L’S&P 500 ha cancellato parte dei guadagni della scorsa settimana. Gli unici settori dell’indice in positivo sono stati quello delle utilities e dei consumer staples. I consumer discretionary e il reparto tecnologico hanno sottoperformato.

Tra i due, i consumer discretionary hanno registrato la peggiore prima metà dell’anno in assoluto.

Powell e l’economia “forte”

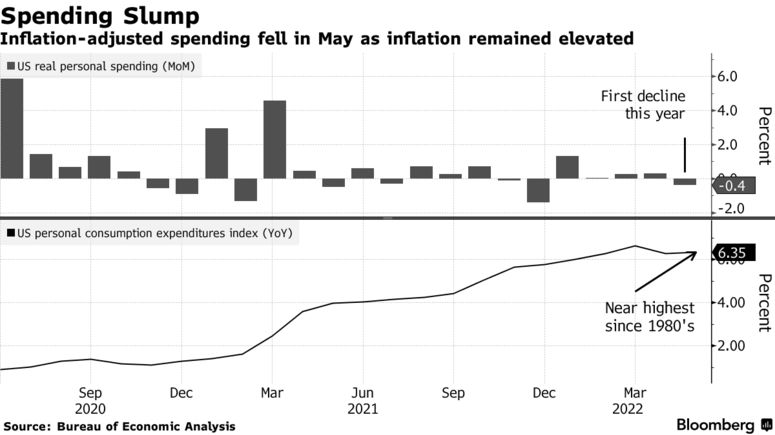

Questa settimana Powell ha affermato esplicitamente che l’inflazione ha la priorità sulla crescita economia. Nel frattempo, le sue dichiarazioni riguardo ad un’economia forte e in grado di reggere gli aumenti dei tassi è diventata sempre meno credibile. I dati sulla spesa dei consumatori hanno mostrato un calo a maggio e le precedenti letture sono state riviste al ribasso.

Inoltre la Fed di Atlanta con il suo GDPNow ha confermato una recessione tecnica. Secondo i suoi modelli di previsione, l’economia si è contratta del 2,1% in Q2. Questa lettura seguirebbe il -1,6% di Q1.

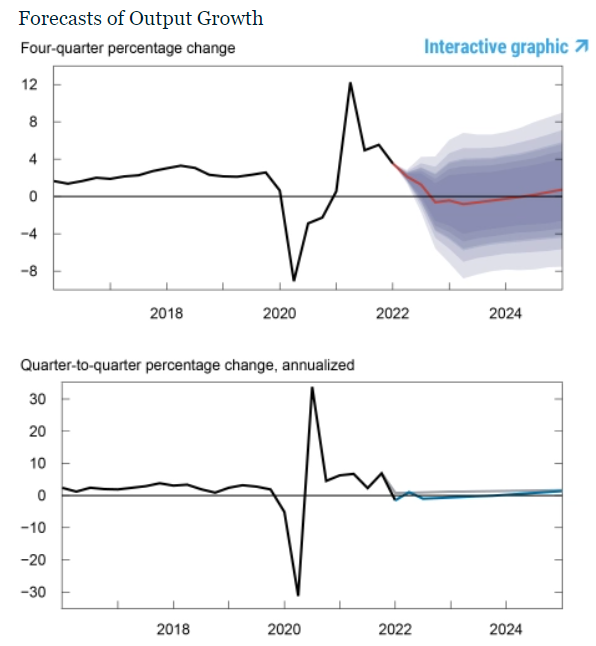

Una prospettiva ancora più cupa è arrivata dalla Fed di New York. Secondo i suoi modelli, l’inflazione rimarrà elevata nel 2022 al 3,8% per poi diminuire solo gradualmente verso il 2% in seguito (2,5 e 2,1% rispettivamente nel 2023 e nel 2024). Questo percorso di disinflazione sarà accompagnato da un atterraggio non troppo morbido: il modello prevede una crescita del PIL moderatamente negativa sia nel 2022 (-0,6%) che nel 2023 (-0,5%). La banca regionale vede una probabilità del 10% di un soft landing. Al contrario, la probabilità di un “hard landing” è stimata all’80%.

Il mercato obbligazionario ha iniziato a scontare il rallentamento della crescita, dando meno peso all’inflazione elevata. Le aspettative di inflazione sono scese insieme a quelle sugli aumenti dei tassi. Gli indici swap overnight e i future dell’eurodollars mostrano che i trader stanno scommettendo su un pivot dovish della Fed nel primo trimestre del 2023.

Il decennale americano è sceso sotto il 3% nella settimana appena conclusa. I movimenti al ribasso più rilevanti si sono verificati nella parte iniziale della curva dei rendimenti, quella più sensibile alle azioni della Fed.

Anche le materie prime ci mandano i loro segnali

Il Bloomberg Commodity Index ha registrato la quarta settimana consecutiva al ribasso. Sul grafico giornaliero, l’indice si sta dirigendo verso la media a 200 periodi.

Il calo è avvenuto nonostante i problemi dell’offerta siano ancora presenti. Ciò indica che il mercato sta scontando una domanda più debole tipica di un’economia in rallentamento. Il sotto-indice energetico è in calo di quasi l’8% dai massimi di giugno. Il calo dell’indice dei metalli è ancora più profondo. Il rame in particolare, il cui prezzo viene usato da molti come barometro dell’economia, è scivolato in un mercato ribassista e sembra non trovare acquirenti.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 25