Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere i mercati? Sintesi Macro – Settimana 24

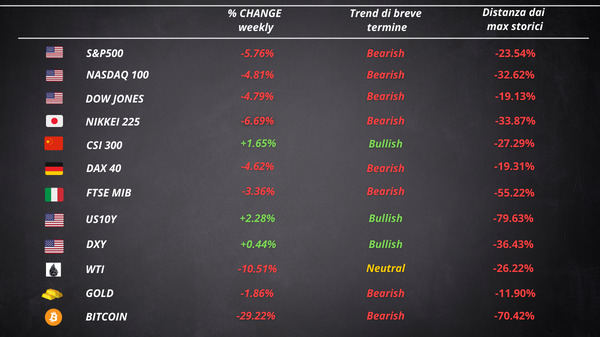

Il rally di venerdì non è riuscito a salvare il mercato azionario dalle perdite. Le azioni hanno subito la loro peggiore settimana da marzo 2020. Il Dow Jones ha chiuso 11 settimane in negativo sulle ultime 12. Ciò non era mai successo prima.

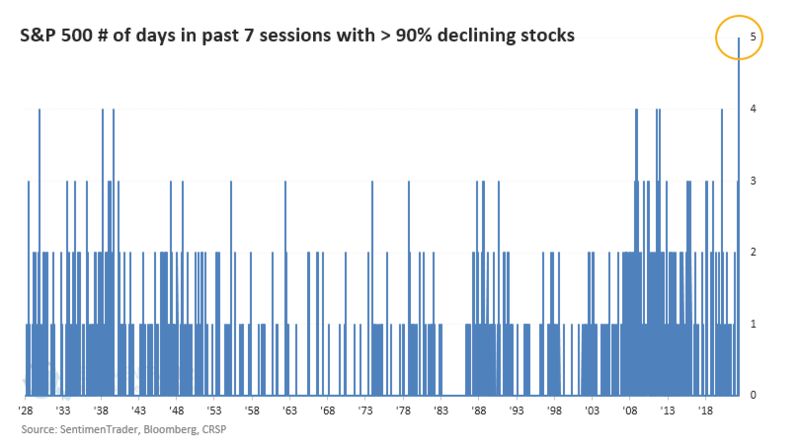

In cinque delle sette sessioni fino a giovedì, almeno nove titoli su 10 dell’S&P 500 sono scesi, un record di perdite diffuse.

Un quadro simile, anche se leggermente meno straziante, è prevalso in tutte le classi di attività. Dai titoli del Tesoro alle obbligazioni societarie e alle materie prime, tutto è sceso per la seconda settimana consecutiva, un periodo di ribassi radicali che non si verificava dal taper tantrum del 2013.

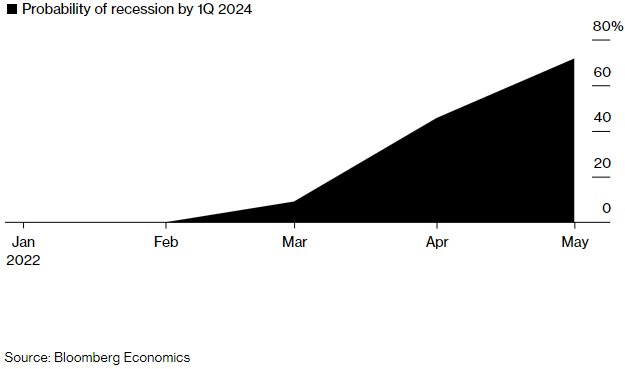

Sembra davvero che non ci sia nessun posto dove rifugiarsi. Gli investitori sono alle prese con il più aggressivo inasprimento della politica monetaria da parte delle banche centrali dagli anni ’80. Con le speranze di un picco dell’inflazione deluse a seguito di una lettura più calda del previsto dei prezzi al consumo negli Stati Uniti, la trepidazione per una recessione economica sta crescendo.

Mercato obbligazionario globale

Dall’uscita del CPI di venerdì scorso, la curva si è notevolmente appiattita con i rendimenti a 2 anni in rialzo di oltre 30 punti base e i 30 anni in rialzo di circa 10 punti base. Ciò ha portato le spread 30/2 ad invertirsi brevemente.

Il rendimento del decennale è stato respinto per ben due volte intorno al livello del 3,50%.

I mercati del credito hanno continuato a crollare, con HYG che è sceso al livello più basso da quando la Fed ha iniziato ad acquistare obbligazioni “spazzatura” nel panico di marzo 2020.

Il mercato obbligazionario giapponese è stato al centro delle headline dei giornali, con il rendimento del decennale che ha scambiato al di sopra della soglia consentita dello 0.25% per la maggior parte del tempo. I trader stavano scommettendo che la Bank of Japan non sarebbe riuscita ad ancorare i rendimenti obbligazionari con il suo programma di yield curve control. Tuttavia, al momento, sembra che la BOJ abbia vinto la sua battaglia. Dopo l’incontro della BOJ, i rendimenti hanno registrato la mossa più brusca dall’introduzione della politica nel 2016, riportandosi al di sotto della soglia limite.

Anche il mercato obbligazionario europeo è stato al centro dell’attenzione. La Banca centrale europea è stata costretta a riunirsi per discutere delle problematiche riguardo la cosiddetta “frammentazione”. La Lagarde, oltre a citare i reinvestimenti dei titoli in scadenza, ha parlato di un nuovo strumento da utilizzare per controllare i rendimenti obbligazionari dei paesi più fragili dell’Eurozona. Nonostante i dettagli non siano stati molti, le parole della Lagarde hanno calmato gli investitori e i rendimenti dei paesi periferici sono scesi.

Forex

Il dollaro è salito durante la settimana, dopo aver trovato supporto sui minimi pre-CPI. L’euro è rimasto pressoché invariato, con gli investitori che stanno cercando di bilanciare i percorsi di inasprimento della Fed e della BCE. Il prezzo ha trovato resistenza intorno agli 1.0775.

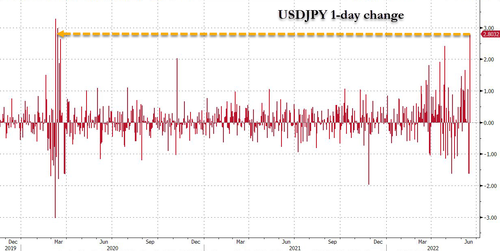

Lo yen, dopo un breve rialzo a seguito del rilascio della dichiarazione della Bank of Japan, è crollato registrando la sua peggiore performance giornaliera da marzo 2020.

Senza sorprendere, il governatore Kuroda ha tenuto duro, lasciando invariati i tassi al -0,1% e non apportando modifiche al suo programma di yield curve control per mantenere i rendimenti a 10 anni allo 0,25%. La BOJ ha inoltre inserito il tasso di cambio alla sua lista dei rischi.

La Swiss National Bank invece ha sorpreso tutti aumentando i tassi di 50 punti base. Il franco svizzero ha goduto del suo miglior rally nei confronti dell’euro da quando la SNB ha abbandonato il peg all’inizio del 2015. Anche la sterlina ha guadagnato a seguito dell’aumento di 25 punti base della BOE.

Il bear market delle crypto

Settimana nera per le crypto, con Bitcoin in calo del 30% e Ethereum del 35%. L’attuale drawdown di Bitcoin dal suo massimo storico di novembre è ora di circa il 70%.

Tra le crisi di diversi prestatori di criptovalute, Ethereum (che ha costituito la spina dorsale di alcuni dei contratti coinvolti in queste transazioni), è scoppiato al ribasso rispetto a Bitcoin.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 23