Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Il bear market delle criptovalute

Sebbene esistano alcune letture favorevoli in alcuni indicatori tecnici e di sentiment on-chain, l’ambiente macro rimane un ostacolo significativo per le criptovalute. Piuttosto che segnalare un bottom, molte di queste metriche stanno forse confermando il bear market delle criptovalute. Da qui, è probabile che eventuali rally avranno vita breve poiché semplicemente non saranno supportati dall’ambiente macro.

Il bear market delle criptovalute

Negli ultimi giorni abbiamo visto circa 265.770 trader e investitori di criptovalute venire completamente liquidati, con circa 1,26 miliardi di dollari di capitale distrutto. Sfortunatamente, questo è quello a cui si va incontro detenendo un asset speculativo e ad alto beta durante una flessione del ciclo di liquidità e crescita.

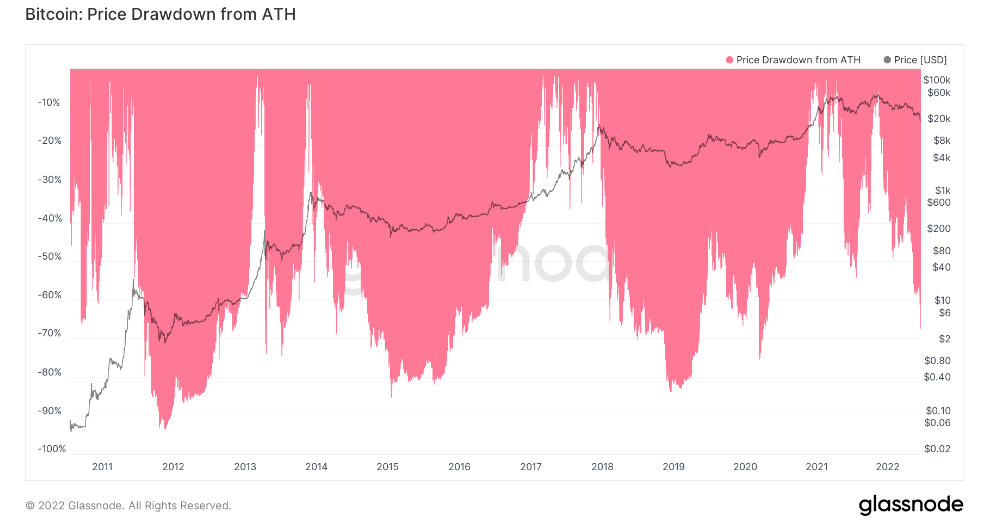

L’attuale drawdown di Bitcoin dal suo massimo storico di novembre è ora di circa il 70%. Come possiamo vedere dal grafico seguente, i bear market di Bitcoin hanno visto i prezzi scendere dal 70% al 90%. La storia ci dice quindi che potrebbero esserci ulteriori perdite.

Attualmente stiamo assistendo al vero capitalismo al lavoro all’interno dello spazio crittografico. I licenziamenti (come visto da BlockFi che taglia il personale del 20% e Coinbase che ha intenzione di ridurre la sua forza lavoro del 18%), la scomparsa di LUNA e il deterioramento degli investimenti venture capital sono alcuni esempi del dolore in atto nel mercato. Sebbene questi sviluppi dovrebbero portare a un futuro più luminoso, è probabile che le cose peggiorino prima di migliorare.

Gli aspetti tecnici

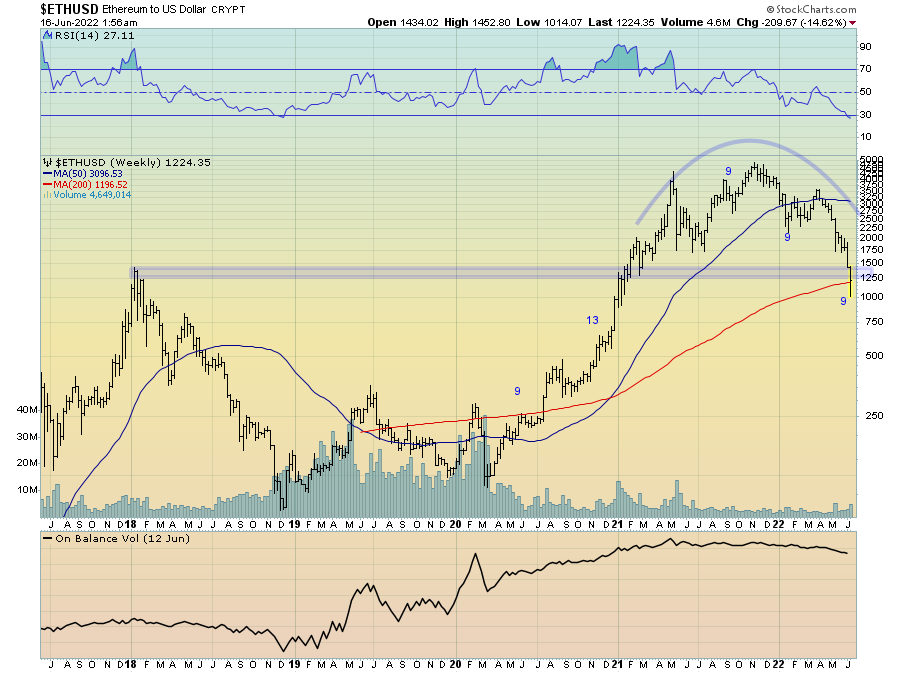

Guardando il quadro tecnico, possiamo vedere chiaramente un grafico che sembra voler scendere. Anche se probabilmente troveremo supporto intorno ai $ 20.000, un’area che coincide sia con i massimi del ciclo precedente alla fine del 2017 che con la media mobile a 200 periodi, il prezzo potrebbe scendere ulteriormente.

Per Bitcoin, la media mobile a 200 settimane è stata un’importante area di supporto negli ultimi anni. In effetti, questa media mobile ha agito da supporto per i minimi finali del precedente bear market delle crypto tra la fine del 2018 e l’inizio del 2019, nonché durante il crollo di marzo 2020.

Per Ethereum, il quadro tecnico è più o meno lo stesso. Il prezzo sta flirtando con la media mobile a 200 settimane intorno a $ 1.250, un livello che coincide anche con il massimo del ciclo precedente di gennaio 2018. Pertanto, è probabile che questo livello agirà da supporto a breve termine. Tuttavia, possiamo notare che la media mobile a 200 settimane non ha uno storico significativo per Ethereum.

Il contesto macro

Da una prospettiva macro, i mercati delle criptovalute continuano a comportarsi come asset ad alto beta e stanno avendo lo stesso andamento del rapporto high beta/low beta. L’ultimo movimento al ribasso è in gran parte in linea con quanto dovremmo aspettarci data la flessione del ciclo di crescita e le prospettive di liquidità.

Il rapporto di forza relativa tra Bitcoin e l’S&P500 ha rotto al ribasso…

Bitcoin sta continuando a sottoperformare anche le commodities.

Sembra che voglia scendere anche rispetto alle obbligazioni.

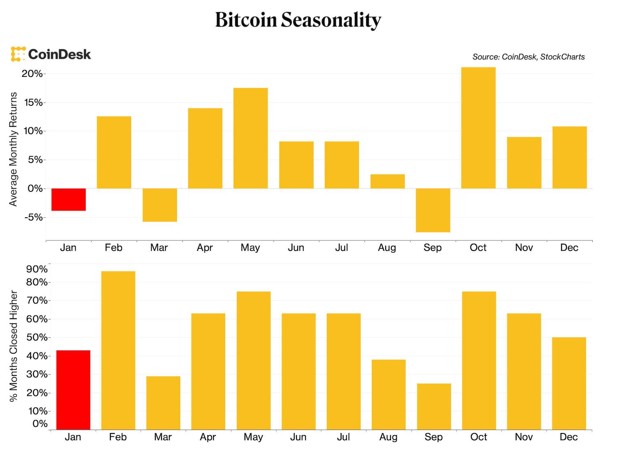

In quanto asset di rischio, gli investitori devono adeguare le proprie aspettative e comprendere come si comportano le criptovalute durante le flessioni del ciclo di liquidità. Ancora una volta, entrambi suggeriscono agli investitori di rimanere per il momento sottoesposti a tali asset. Anche la stagionalità sta confermando questo messaggio. Il periodo da giugno a settembre tende ad essere il meno favorevole per le criptovalute.

Il sentiment

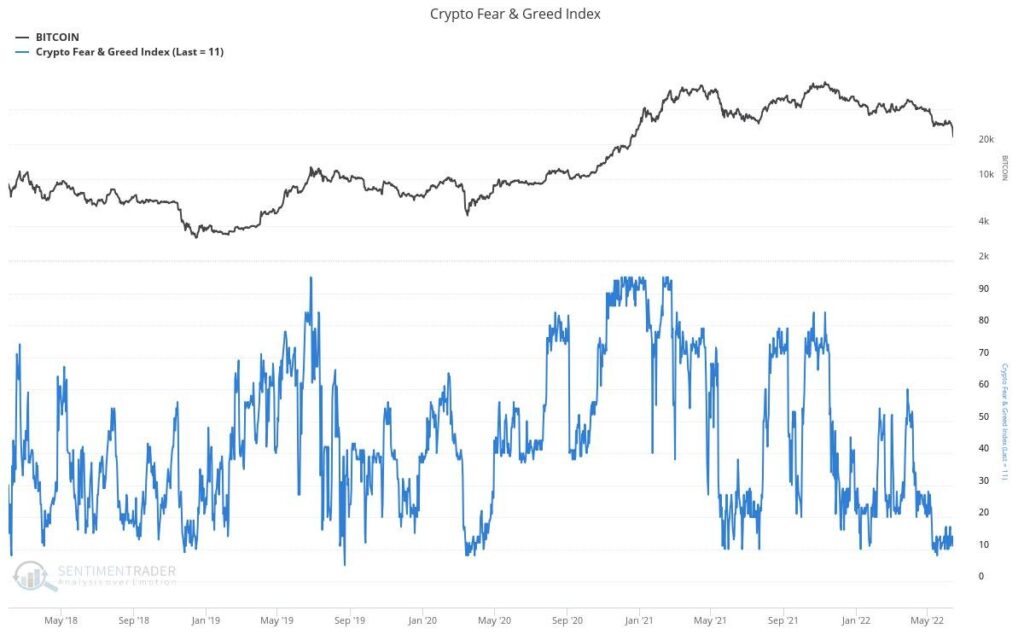

Dal punto di vista del sentiment, le criptovalute sono odiate come non mai. Sebbene questo possa essere visto come un segnale di acquisto contrarian, gli indicatori del sentiment all’interno dei mercati delle criptovalute tendono a mostrare un livello intrinseco di slancio incorporato. In altre parole, le letture estreme al rialzo del sentiment tendono a rimanere elevate per lunghi periodi e precedono prezzi più alti. Viceversa, le letture al ribasso tendono a precedere prezzi più bassi nel breve termine. Gli attuali livelli del Crypto Fear & Greed Index stanno confermando il bear market delle criptovalute piuttosto che fornire un segnale contrarian.

Cosa dice il mercato dei futures?

Guardando ora ai futures, ciò che è interessante è che mentre l’ultimo flush out ha visto un significativo rallentamento nell’open interest dei futures per BTC, esso continua a rimane più alto rispetto ai minimi osservati a metà 2021.

Il fatto che l’open interest di Ethereum sia ora tornato ai minimi di metà 2021 conferma in qualche modo l’idea che gran parte della leva finanziaria sia svanita. Questa significativa riduzione della leva finanziaria all’interno dell’ecosistema crittografico dovrebbe aiutare a stabilire lentamente un minimo in futuro.

Abbiamo anche assistito al livello più elevato di liquidazioni long (in termini di dollari) nei mercati dei derivati BTC dal sell-off del secondo trimestre 2021. Ciò conferma ancora una volta la riduzione della leva.

Alcune metriche on-chain

Se passiamo ora ad alcune delle metriche on-chain per Bitcoin e lo spazio crittografico, continuiamo a vedere molti indicatori che lentamente ma inesorabilmente raggiungono livelli indicativi di eccellenti opportunità di acquisto a lungo termine in passato. Tuttavia, molte di queste metriche possono continuare a spostarsi più in basso o rimanere soppresse per lunghi periodi.

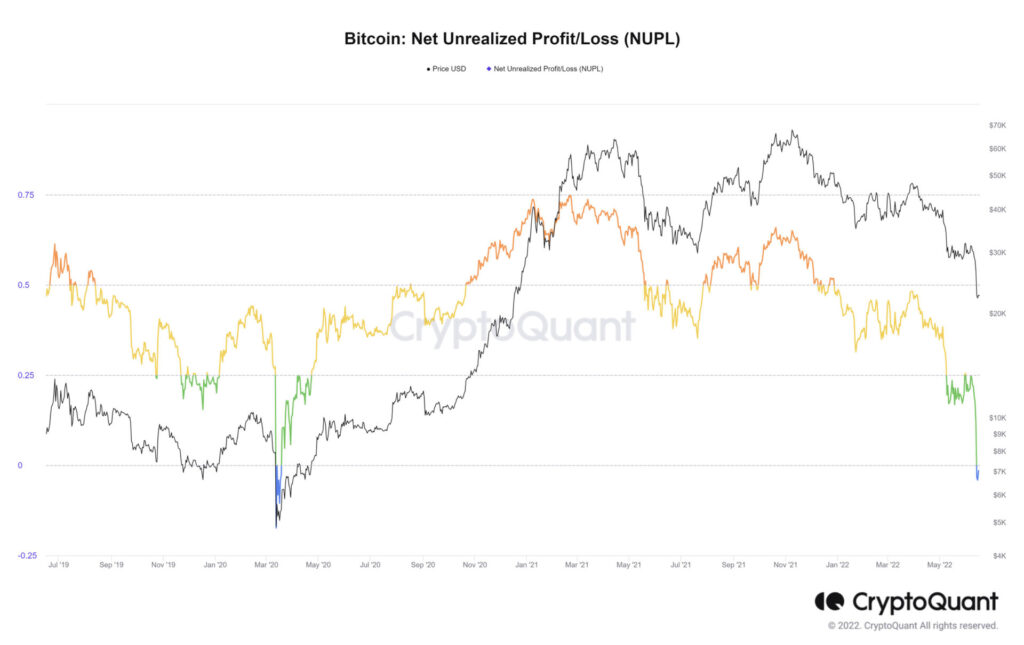

A partire da diverse metriche on-chain che misurano la capitolazione e la redditività dei detentori di criptovalute, in particolare il rapporto Net Unrealized Profit/Loss (NUPL) per BTC, possiamo vedere che l’ultimo drawdown ha spinto questo rapporto al livello più basso da marzo 2020. Chiaramente, molti detentori stanno soffrendo perdite su gran parte delle loro partecipazioni in criptovalute.

Un’altra misura popolare della redditività è il rapporto tra valore di mercato e valore realizzato (MVRV), che ancora una volta funge da proxy per la posizione media di profitto o perdita degli investitori. Il rapporto MVRV si avvicina ai livelli di marzo 2020. Ancora una volta, è importante ricordare che i cicli passati hanno visto tali misure rimanere a livelli depressi per molti mesi.

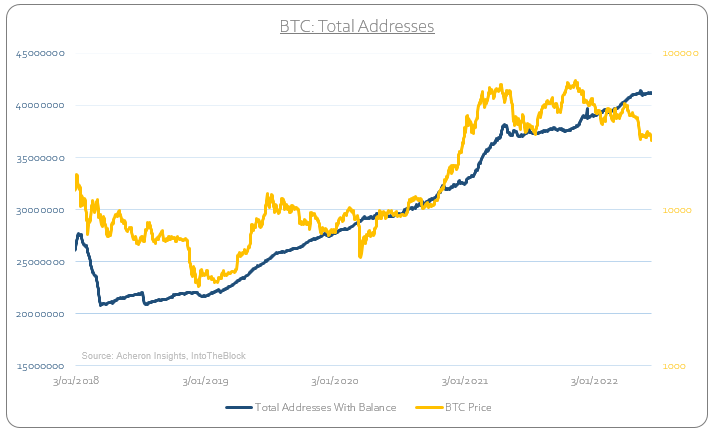

In termini di attività di rete, ciò che è incoraggiante per la fattibilità a lungo termine delle criptovalute come asset class funzionale è il modo in cui continuiamo a vedere aumentare il numero di indirizzi di rete totali anche se il prezzo è in caduta libera.

ARTICOLI CORRELATI:

Il crollo TerraUSD rappresenta davvero la fine delle stablecoin algoritmiche?