Nelle ultime settimane lo yen è stato duramente colpito ed ha perso il 6% a marzo. Ciò lo rende la peggiore valuta del G-10. Cosa succede allo yen? Perché è così debole?

Il controllo della curva dei rendimenti della BoJ

La Bank of Japan ha iniziato ad attuare il controllo della curva dei rendimenti nel 2016. L’obiettivo principale di questo programma è di mantenere i rendimenti a lungo termine all’interno di un range. Quando i rendimenti superano al rialzo la soglia superiore del range, la BoJ si impegna ad acquistare una quantità illimitata di titoli di stato in modo da riportare i rendimenti all’interno della zona di tolleranza. Il limite massimo tollerato per il decennale giapponese è di 25 punti base.

Il sell-off obbligazionario

Questo mese la vendita globale di obbligazioni ha messo sotto pressione anche i rendimenti del Giappone. All’inizio della settimana, il rendimento a 10 anni si è portato al di sopra del limite massimo a 25 bps. Ciò ha minacciato la credibilità del programma di yield curve control della BoJ.

A quel punto il governatore Kuroda ha annunciato delle operazioni speciali e illimitate di acquisto di obbligazioni, nella speranza che gli investitori smettessero di provare a spingere i rendimenti a 10 anni oltre la zona di tolleranza.

Al momento, l’intervento della BoJ sembra aver funzionato in quanto i rendimenti sono scesi a 20 punti base. Rimangono però dubbi sulla capacità di controllo della curva da parte della banca centrale. L’Australia è stata costretta ad abbandonare il suo programma di yield curve control solo pochi mesi fa.

L’impegno di Kuroda

Le operazioni di acquisto di obbligazioni della BOJ questa settimana hanno suggerito la determinazione a mantenere lo stimolo monetario nonostante lo yen sia scivolato oltre la soglia dei 125 contro il dollaro. Uno yen debole mette a dura prova le famiglie e le imprese orientate al mercato interno. Quando il tasso di cambio è debole i costi delle importazioni aumentano. Ricordiamoci che il Giappone è un grande importatore di energia.

La banca centrale ha aumentato i suoi acquisti di obbligazioni programmati fino al 70% mercoledì mattina. Kuroda ha minimizzato le conseguenze sul valore dello yen delle sue operazioni obbligazionarie e sembra determinato ad intervenire ulteriormente se necessario.

Cosa succede allo yen?

Con l’annuncio delle operazioni di acquisto illimitate lunedì, lo yen, dopo essere scivolato al minimo in sette anni, ha arginato le sue perdite. La valuta giapponese si è ripresa e si trova ora intorno al livello a 122 per dollaro. Anche se lo yen sembra arrivato ad una resistenza importante, le preoccupazioni riguardo all’impatto delle operazioni obbligazionarie rimangono.

L’impennata di USD/JPY ha portato il prezzo sulla resistenza intorno ai 125. Siamo vicino alla neckline di un grandissimo testa e spalle d’inversione su timeframe mensile. Se lo yen dovesse raggiungere quota 130, la banca centrale potrebbe dover considerare di modificare la propria politica.

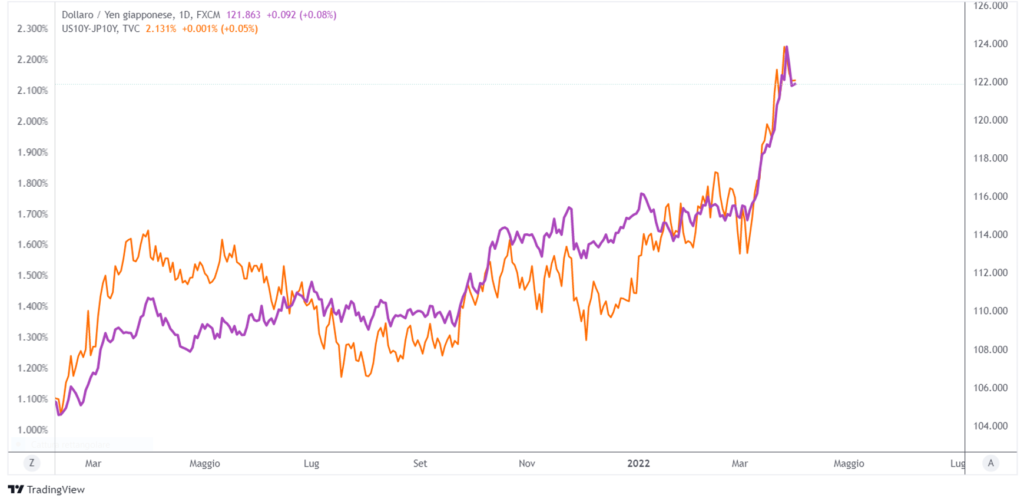

Il contrasto tra la politica della BoJ e il resto delle banche centrali

La determinazione della BoJ a mantenere una politica accomodante è in contrasto con le politiche restrittive della maggior parte dei suoi omologhi. L’inflazione in Giappone rimane anemica, in contrasto con gli Stati Uniti. Mentre l’indicatore dei prezzi preferito dalla Fed è aumentato di circa il 5,5% a febbraio, i prezzi al consumo in Giappone sono aumentati dello 0,6% dall’anno scorso. La forte divergenza tra le due politiche è stata la causa maggiore dell’indebolimento dello yen, insieme al differenziale tra i tassi d’interesse dei due paesi.