Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

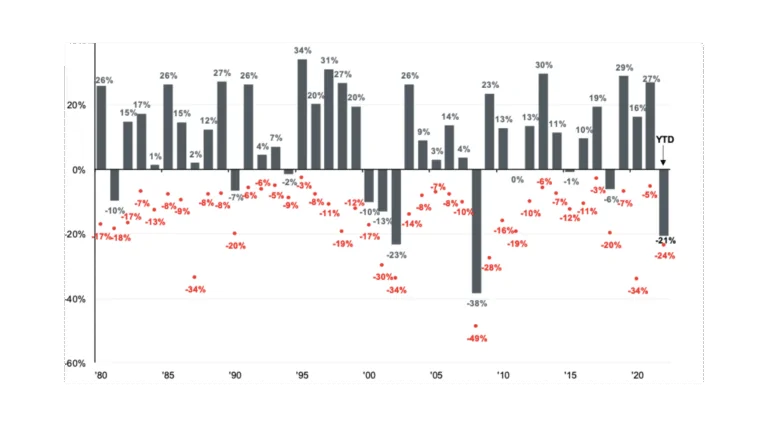

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

Gli effetti di un dollaro forte su economia e finanza

Nel 1995, il segretario al Tesoro Robert Rubin ha affermato che un dollaro forte è nell’interesse nazionale degli Stati Uniti. Ciò divenne un mantra ripetuto da ciascuno dei suoi successori. Gli effetti di un dollaro forte sono positivi per alcuni e negativi per altri.

Le conseguenze di un dollaro forte sulle importazioni

Un dollaro forte rende le importazioni statunitensi più economiche, favorendo i consumatori e le imprese domestiche.

La maggior parte delle materie prime scambiate a livello internazionale è quotata in dollari. Quindi, un dollaro forte rende le materie prime indirettamente più economiche per gli americani. Questo perché i costi più elevati in dollari riducono la domanda dei paesi con valute più deboli.

Gli effetti sulle esportazioni?

Il dollaro più forte rende i prodotti statunitensi esportati più costosi per gli acquirenti stranieri. I produttori nazionali sono costretti a tagliare i costi e ridurre i loro margini di profitto per competere con l’estero. Al contrario, gli esportatori esteri possono ridurre leggermente i loro prezzi in dollari e aumentare i loro ricavi nelle proprie valute.

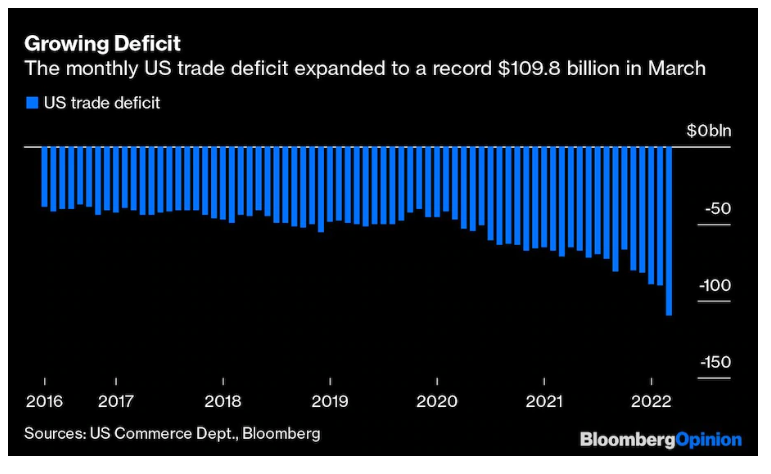

Gli effetti negativi di un dollaro robusto sulle multinazionali americane sono mostrati dai numeri del commercio estero. Dall’inizio del 2020, le esportazioni statunitensi sono aumentate da $ 2,46 trilioni a $ 2,91 trilioni, ma le importazioni sono balzate da $ 3,01 trilioni a $ 4,22 trilioni. Quindi, il deficit del commercio estero è passato da $ 546 miliardi a $ 1,32 trilioni. Anche la crescita economica più alta negli Stati Uniti stimola le importazioni.

Il dollaro forte e i viaggi all’estero

Con l’attenuarsi della pandemia, gli americani stanno nuovamente spendendo in servizi, compresi i viaggi, e i loro dollari acquistano più yen, euro e sterline da spendere all’estero. Ma le aziende statunitensi che si rivolgono a visitatori stranieri come hotel, resort e società di autonoleggio trovano visitatori dall’estero con meno dollari da spendere.

Circa l’80% delle banconote da $ 100 risiede al di fuori degli Stati Uniti, specialmente in Russia. Dal momento che il costo di stampa di quelle banconote è minimo, il signoraggio è considerevole e fornisce un enorme guadagno per il Tesoro degli Stati Uniti.

Gli effetti di un dollaro forte sugli investimenti

Con l’aumento del dollaro, gli investitori statunitensi possono acquistare più titoli esteri mentre quelli stranieri che investono in titoli americani beneficiano della conversione valutaria.

Prendiamo ad esempio i titoli del Tesoro. I rendimenti dei Treasury a 10 anni sono più elevati rispetto alle loro controparti in altri 15 paesi sviluppati. Il rendimento degli Stati Uniti del 3,04% è di 2,81 punti percentuali migliore dello 0,23% del Giappone, 2,14 punti sopra lo 0,90% della Svizzera e 2 punti in più rispetto all’1,04% della Germania.

ARTICOLI CORRELATI:

La teoria del sorriso del dollaro 🙂