Inflazione in calo, crescita debole: dove sta andando l’economia globale

🇺🇸 USA – Il lavoro rallenta, ma l’economia non molla (per ora) Negli Stati Uniti sta succedendo qualcosa di sottile ma importante: il mercato del lavoro non è più il motore che spinge l’economia, ma nemmeno il punto di rottura che segnala una recessione. A

I mercati resistono, ma qualcosa sta cambiando: ecco cosa dicono i dati

🇺🇸 USA – Inflazione più bassa, ma l’economia rallenta Negli Stati Uniti i dati di novembre raccontano un’economia che si sta raffreddando senza però fermarsi di colpo. L’inflazione continua a scendere: il CPI è al 2,7% su base annua e il dato core al 2,6%,

Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

L’evoluzione del sistema bancario ombra

L’innovazione finanziaria e tecnologica e i cambiamenti nel contesto macroeconomico hanno portato alla crescita delle istituzioni finanziarie non bancarie e allo spostamento delle banche nella fornitura dei tradizionali servizi di intermediazione finanziaria (raccolta di depositi, concessione di prestiti e facilitazione dei pagamenti). In questo post, esamineremo lo sviluppo congiunto delle banche e delle società non bancarie all’interno della struttura organizzativa delle holding bancarie. La Federal Reserve di New York ha analizzato l’evoluzione del cosiddetto sistema bancario ombra utilizzando un database della struttura organizzativa di tutte le holding bancarie esistenti dagli anni ’70. I risultati dell’analisi suggeriscono che esistono importanti sinergie di conglomerazione nel tenere sia le banche che le istituzioni finanziarie non bancarie sotto lo stesso ombrello organizzativo.

Banche e Non-Banche

La concezione tradizionale dell’intermediazione finanziaria vede le banche e le società non bancarie evolversi in modo indipendente. Le banche sono fondamentalmente istituzioni depositarie che concedono prestiti e facilitano i pagamenti. La loro evoluzione rimane ancorata a queste attività principali. D’altro canto, le istituzioni finanziarie non bancarie sono viste come un gruppo eterogeneo: assicuratori, istituti di credito specializzati, fondi di investimento. Ciascun segmento opera secondo strutture di controllo, normative e modelli di business distinti. Una caratteristica comune delle istituzioni finanziarie non bancarie è che possono sostituire le banche come intermediari finanziari.

L’innovazione finanziaria e i cambiamenti normativi negli anni ’90 hanno rafforzato la cartolarizzazione delle attività. Ciò ha spostato la modalità prevalente di intermediazione finanziaria da un modello incentrato sulle attività bancarie principali – come la raccolta di depositi e l’emissione di prestiti – a un nuovo modello in cui i prestiti erano impacchettati in titoli e venduti agli investitori. Con questo cambiamento, è cresciuta l’importanza di diverse attività non bancarie che comportano la fornitura di servizi specializzati a sostegno del processo di cartolarizzazione (come prestiti specializzati, creazione di mercati, gestione di attività e assicurazioni).

Piuttosto che restare a guardare passivamente, le banche hanno adattato i propri modelli di business e hanno incorporato sempre più queste nuove attività. Questa visione alternativa implica che l’evoluzione delle banche e dei soggetti non bancari è fortemente intrecciata.

L’evoluzione congiunta di banche e non banche

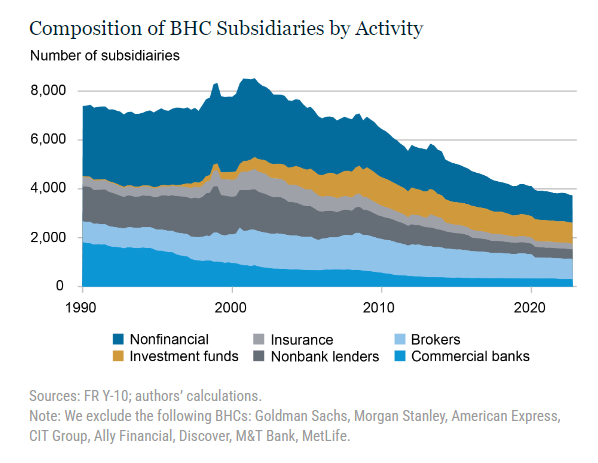

Storicamente le holding bancarie hanno avuto una sostanziale impronta non bancaria. Nel grafico seguente si possono osservare le attività di 200 holding bancarie – che complessivamente detengono circa il 90% degli asset del settore – per ogni trimestre dal 1990 al 2022.

La stragrande maggioranza delle holding ha filiali non bancarie. Nel corso degli anni, si sono aggiunte entità quali istituti di credito non bancari, intermediari, fondi di gestione patrimoniale e assicurazioni. Nel quarto trimestre del 2022, solo circa l’8% delle filiali delle holding bancarie erano classificate come banche commerciali.

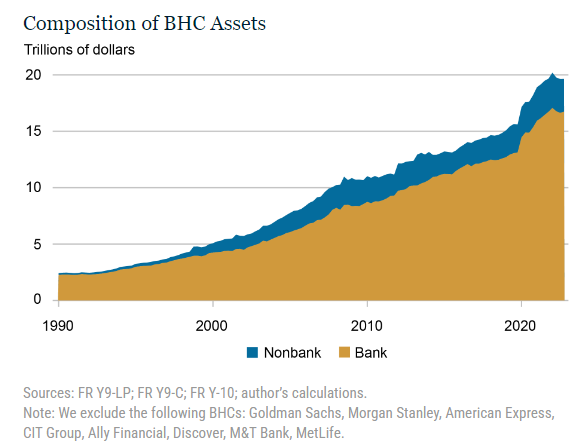

Una visione delle attività non bancarie incentrata sui conteggi delle filiali può essere fuorviante perché tali entità potrebbero essere semplicemente entità vuote create per ragioni legali, o potrebbero essere attività accessorie (non finanziarie). Scopriamo invece che le filiali non bancarie contribuiscono in modo significativo al modello di business delle holding bancarie, misurato dalla composizione delle loro attività e del loro reddito. Nel grafico seguente vengono scomposti gli asset delle prime 200 holding per tipologia di filiale: bancaria o non bancaria.

Come mostra il grafico, le istituzioni finanziarie non bancarie rappresentano una quota in costante aumento del totale degli asset delle holding bancarie: circa il 15%, ovvero più di 2,9 trilioni di dollari, nel quarto trimestre del 2022.

L’evidenza dimostra che le istituzioni finanziarie non bancarie hanno avuto un ruolo significativo all’interno delle holding nel corso degli anni. La decisione di raggruppare le filiali all’interno delle catene di controllo interno riflette la capacità di quelle filiali collegate di generare benefici di conglomerazione. Le imprese bancarie hanno semplicemente perseguito una strategia di diversificazione organizzativa e riconosciuto l’esistenza di vantaggi di conglomerazione tra banche e non banche.

ARTICOLI CORRELATI:

I rischi sistemici dello Shadow Banking system: perché dovresti conoscere le dinamiche “ombra”

Il mercato di cui nessuno parla è forse il più importante: il Repo Market